|

□长江证券研究所

一、宏观面判断:下半年经济数据可能出现拐点

一季度我国GDP增速比去年同期明显反弹0.7个百分点,但投资增速同比回落4个百分点,在消费增长大体稳定情况下,可以认为经济增长的反弹主要是由出口反弹带动的。出口反弹既可以带动实体经济和企业利润增长,又可以带来顺差和流动性,一季度我国工业利润增长数据和贸易顺差数据均对这种逻辑作了很好的注解。在这种经济增长模式支撑下,市场继续演绎了牛市格局,而这种逻辑自去年下半年以来一直在延续。

需要关注的是,我们仍然认为今年下半年我国经济增长将和外部经济增长同步回落,这可能导致中国工业利润增速的反弹趋势出现向下拐点。同时,外部经济回落给我国贸易顺差带来的影响也应该值得关注,3月份贸易顺差相比1、2月份数据大幅缩减是否代表趋势需要跟踪观察。如果这两个数据都出现拐点,我国资本市场的风险将增加。

从我们对美国市场的研究来看,我们认为以美国为代表的全球资本市场的拐点应该还没有到来,美国资本市场的拐点取决于失业率,而失业率拐点的先兆是工业生产进入零增长。美国工业生产已经连续半年左右回落,但目前仍维持正增长。所以我们认为,全球资本市场的拐点仍未到来,但随着美国等发达经济体工业生产的放缓,下半年全球资本市场的风险将增加。

二、5月投资策略:繁荣机制犹在,谨防短期政策冲击

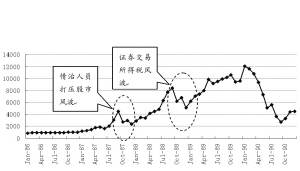

我们坚持认为未来引发市场调整的只可能是两大因素,一是外生冲击,另一则是政策冲击。前者对市场影响渐进而深远,后者对市场影响较为剧烈而短暂。我国台湾在80年代末期同样由于出口持续增长,一方面导致企业利润强劲反弹,另一方面也带来流动性过剩,催生股市出现一次空前大繁荣,1989年台湾综合股价指数曾突破12000点。回顾台湾这波空前大牛市可以发现,由于政策冲击市场也曾出现过宽幅调整,最为典型的就是1987年底和1988年的两次政策调控。其中1988年底的证券交易所得税风波对市场打击非常明显,市场从高点回调幅度接近二分之一。

不过,台湾股市在两次政策冲击后虽然有了深幅调整,但是经过短暂而剧烈的波动之后,市场积蓄已久的做多动能量又促使股市重新走强。从我们的角度来看,只要市场的长期繁荣机制依然存在,我们对市场的可能调整就会有所准备。

透过对工业企业利润和上市公司业绩剖析,我们发现以下四点将共同促进上市公司业绩的超预期增长:销售收入的高速增长、规模经济下三项费用的节省、上市公司股改后的利润释放动机以及虚拟经济繁荣背景下上市公司之间交叉持股带来的投资收益增长。

按照我们的逻辑,工业企业利润之所以在2003年之后出现大幅反弹,根本原因在于2003年之后中国开始融入世界分工体系,出口开始持续以25%以上速度增长,这导致工业企业的销售收入出现高达25%的高速增长。最终在毛利率变化不大的情况下,销售收入增长不仅有助于企业利润增长,也反过来摊薄了企业的三项费用。根据对三项费用的拆解我们发现,管理费用的节省最为明显,它为销售利润率的提升贡献了3个百分点,财务费用次之,大致贡献1.5个点,而销售费用仅贡献1个点左右。而就大类行业来看,管理费用的下降主要体现在中上游的资源和工业品以及机械设备行业。

进一步考察上市公司年报可以发现,除了煤炭采选、石油加工和炼焦业以外,2006年各子行业的销售利润率均比2005年有一定幅度的上升,其中家具制造业、电子元器件制造业以及化学纤维制造业的销售利润率更实现了由负变正的转折。我们认为,上市公司的利润增速远远超过行业平均水平的现象之所以会频繁出现,根源在于两点:一是股权分置改革后的企业利润释放动机。股权分置改革之后,上市公司高管与投资者之间的利益动机趋于一致,过去几年的潜藏利益在牛市面前逐步释放,这将反过来加速市场的牛市进程;。二是股市繁荣背景下的上市公司股权投资收益的超速增长。对比2006年和2005年投资收益在销售收入中的占比可以发现,全行业上市公司的投资收益2006年比2005年平均增厚0.26个百分点。

结合对市场短期趋势和企业利润的分析,我们认为从实体经济层面来看,市场长期繁荣机制依然存在,当前企业的内涵式增长、业绩释放动机以及投资收益增长共同演绎了上市公司业绩的超预期增长,这为当前市场的繁荣提供了坚实的微观基础。但从虚拟经济层面来看,市场的大幅上扬也孕育了一定的政策风险。我们认为加息、上调存款准备金率等货币政策不会改变市场的运行趋势,相反加息作为经济强势的表现,在加息周期初期反而可以视作一种利好。我们建议关注的政策主要是专门针对股票市场的政策调控,如彻查上市公司和基金公司的违规行为、严格排查信贷资金入市或对资产注入施行更为严格的准入措施等等,这些政策只要能够改变相关利益主体的行为偏好,则将对市场短期运行趋势产生重大影响。

三、5月行业配置:均衡配置聚焦中上游行业

具体行业配置上我们认为,经济增长的收敛意味着实体经济内部已经趋于均衡,因此在投资领域也应该更加重视均衡配置。即在长期坚持金融地产和装备制造基础上,均衡配置中上游的工业品和下游的消费品行业。

上市公司的年报数据基本反映出我国经济增长趋于收敛的趋势,全行业的毛利率趋于下滑,但是企业对三费控制能力进一步增强,这使我们看到了企业内涵式增长的潜力。加之股权分置改革之后企业的利润释放动机以及交叉持股下的股权投资收益,我们认为上市公司利润增速仍将处于较高水平。从我们更为关注的销售利润率的变动趋势来看,我们建议关注中上游行业。在长期坚持对金融地产、装备制造以及零售百货这些非周期性的、具有渠道优势行业进行配置基础上,均衡配置上游的工业品和下游的消费品行业。年报数据也反映出,中上游行业利润反弹强劲,且不是传统粗放式的,所以我们近期的焦点应该关注上中游行业,尤其是钢铁、有色、化工、交运、煤炭等。

日本经验也证明,经济进入中后期产业整合趋势由鼓励竞争向限制竞争转变,大型企业合并成为产业整合的重要步骤。目前我国正大力推行央企整合,其思路与之完全一致,也是朝着“促进大型企业合并,构建跨国企业集团”的目标前进,这些央企也主要集中在中上游行业。我们相信中上游行业的周期性也将随产业重新组合和大型企业合并有所弱化,因此,结合企业的内涵式增长、利润释放动机和产业的重新整合,投资标的将共同指向中上游的二线蓝筹股,这也是我们二季度行业配置思路的精髓所在。

四、5月主题配置:重点关注央企整合,策略介入奥运概念,谨慎参与券商概念

在市场由双基点走向单基点牛市的过程中,主题投资更加受到市场关注。我们认为在多重投资主题时代,需要注重主题切换和节奏把握。如果对央企整合、奥运概念和券商概念股进行排序,我们建议5月份重点关注央企整合,策略性介入奥运概念,谨慎参与券商概念股。

首先,市场的快速扩容要求我们关注资产注入,聚焦央企整合。中央企业作为扼守中国经济命脉的主导力量,无疑也是大型企业合并的主战场,央企整合及其资产注入将带来二线蓝筹股最大的投资机会。考虑到央企整合及其资产注入过程中存在的高度信息不对称,我们认为从国资委的指导意见出发,对国资委直属的53家大型骨干央企进行重点监控可能起到事半功倍的作用。作为核心央企,未来它们必然是整合相关行业其他上市公司的平台,其旗下的上市公司也会出现一系列买壳、卖壳、吸收合并行为,这些都是值得挖掘和重点守候的机会所在。

其次根据奥运板块的周年效应,随着奥运一周年倒计时的临近,预计6、7月份奥运概念的交易性机会将凸现,5月份可以结合央企整合等主题对中国国航、青岛海尔等重点个股进行提前布局。

第三,从趋势投资角度,建议关注券商和期货概念股,但是需要警惕券商行业本身的强周期性,我们认为5月份宜谨慎参与券商概念股。

5月份长江证券十大金股

股票名称 股票代码 总股本 流通股 净利润(百万) EPS PE

(百万) (百万)

中信证券 600030 2981 1714 2363 5612 0.80 1.90 73.83 31.08

华东医药 000963 434 1804 83.35 235.81 0.19 0.44 69.05 29.82

华神集团 000790 154 784 5.40 - 0.04 - 643.75 -

广济药业 000952 252 1454 15.66 138.44 0.06 0.55 251.67 27.45

中国玻纤 600176 427 171 141 218 0.33 0.51 53.94 34.90

沈阳机床 000410 5454 299 133.26 344.17 0.39 0.65 51.87 31.12

南京水运 600087 516 351 188 439 0.35 0.48 36.91 26.92

中储股份 600787 621 346 80 136 0.13 0.2 111.08 72.2

锦江股份 600754 603 188 1025.91 1119.06 0.40 0.43 54.88 51.05

欧亚集团 600697 159 109 59 79 0.37 0.50 48.19 35.66