债券简称:金鹰转债 债券代码:110232

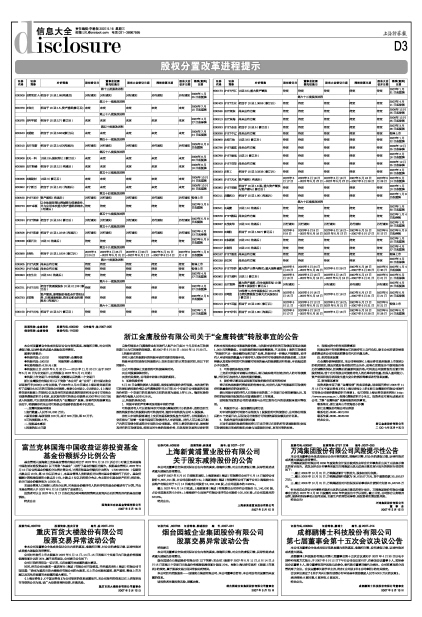

浙江金鹰股份有限公司关于“金鹰转债”转股事宜的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公司的虚假记载、误导性陈述或重大遗漏负连带责任。

重要内容提示:

●转债代码:110232 转债简称:金鹰转债

●转股代码:190232 转股简称:金鹰转股

●初始转股价:6.28元/股

●转股起止日:2007年5月20日———2010年11月20日(由于2007年5月20日为非交易日,正式转股自2007年5月21开始)

●转股上市交易日:申请转股,交割确认后的第二个交易日

浙江金鹰股份有限公司(以下简称“本公司”或“公司”)经中国证监会证监发行字[2006]112号文批准,于2006年11月20日通过上海证券交易所发行了总额为3.2亿元的可转换公司债券。根据《公司法》、《证券法》、《上海证券交易所股票上市规则》以及其他有关法律法规的规定和本公司《可转换公司债券募集说明书》约定,此次发行的可转换公司债券从2007年5月20日起进入转股期,可以按约定条件转换为“金鹰股份”股票。现将有关转股事宜公告如下,特提醒持有本公司可转换公司债券的投资者予以关注。

一、金鹰转债基本情况

1.发行数量:人民币32,000万元;

2.票面金额:每张面值100元,共计320万张,即32万手;

3.可转债期限:4年。

二、转股基本事项

1.转股的起止日期

自发行结束之日(募集资金划至发行人账户之日)起6个月后至本可转债到期日止为可转债的转股期。即2007年5月20日-2010年11月20日。

2.转股申请时间

持有人须在转股期内的转股申请时间提交转股申请。

转股申请时间是指在转股期内上交所交易日的正常交易时间,但以下时间除外:

(1)在可转债停止交易前的可转债停牌时间;

(2)公司股票停牌时间;

(3)按有关规定,公司须申请停止转股的期间。

3.初始转股价格

5月20日金鹰转债进入转股期,将按初始转股价进行转股。本次发行的可转债初始转股价格以公布募集说明书之日前20个交易日公司股票的交易均价和前一个交易日的交易均价之间的高者为基础上浮0.1%。确定初始转股价格为每股人民币6.28元。

三、转股的具体办法

1.转股申请的声明事项及转股申请的手续

可转债持有人可以依据本次可转债《募集说明书》的条件,按照当时生效的转股价格在转股期内的可转换时间,随时申请转换为公司A股股票。

持有人申请转股将通过上交所交易系统按报盘方式进行。在转股期内上交所将专门设置一交易代码供可转债持有人申请转股。持有人可以将自己账户内的可转债全部或部分申请转为公司股票。持有人提交转股申请,须根据其持有的可转债面值,按照当时生效的转股价格,向其指定交易的证券经营机构申报转换成公司股票的股份数。与转股申请相应的可转债总面值必须是1,000元的整数倍。申请转股的股份须是整数股,不足转换1股的可转债按“转股时不足一股金额的处理方法”处理。转股申请一经确认不能撤单。若持有人申请转股的数量大于该持有人实际持有可转债能转换的股份数,上交所将确认其实际持有的可转债额可转换的最大的股票数进行转股,申请超过部分予以取消。

2.可转债的冻结及注销

上交所对转股申请确认有效后,将记减(冻结并注销)持有人的可转债数额,并同时记加持有人相应的股份数额。

3.股份登记事项及因转股而配发的股份所享有的权益

登记机构将根据托管券商的有效申报,对持有人账户的股票和可转债的持有数量做相应的变更登记。

提出转股申请的持有人在转股申请的第二个交易日办理交割确认后,其持有的因转股而配发的公司普通股便可上市流通。

因转股而配发的公司的普通股与公司已发行在外的普通股享受同等权益。

4.转股时不足一股金额的处理方法

对申请转股的可转债不足转换为1股股份的可转债部分,公司将在转股后的5个交易日内,以现金兑付该部分可转债的票面金额及应计利息。

5.转换年度有关股利的归属

在当年度股利发放的股权登记日当日登记在册的所有普通股股东(含因可转债转股后形成的股东)均参与当期股利分配,享有同等的权益。

6.转股过程中的有关税费事项

转股过程中有关税费需由可转债持有人自行负担,除非公司应该交纳该类税费或者公司对该类税费负有代扣代缴义务。

四、相关信息披露

在金鹰转债存续期间,本公司将根据《上海证券交易所股票上市规则》的相关规定,除及时做好各项临时性公告外,还将在定期报告中就转股价格历次调整的情况,经调整后的最新转股价格;可转换公司债券发行后累计转股的情况;前十名可转换公司债券持有人的名单和持有量;担保人盈利能力、资产状况和信用状况发生重大变化的情况等事项进行信息披露。

五、咨询联系事宜

投资者欲全面了解“金鹰转债”的各项条款,请查阅刊登在2006年11月13日《中国证券报》和《上海证券报》上的《浙江金鹰股份有限公司发行可转换公司债券募集说明书摘要》,也可登陆上海证券交易所网站(http://www.sse.com.cn),查阅《募集说明书》全文。投资者也可致电或致函本公司,了解“金鹰转债”实施转股的相关事宜。

联系地址:浙江省舟山市定海区小沙镇

浙江金鹰股份有限公司证券部

联系电话:0580-8021228

联系传真:0580-8020228

特此公告。

浙江金鹰股份有限公司

二OO七年五月十五日