|

价格运行

5月8日到11日的一周里,期货和现货市场走势呈现一定的差异。现货市场上仍然保持了稳步上扬的走势,仅在周五出现一定回调;而期货市场相比较则悲观一些,有两个合约连续收出3根阴线,另两个合约收出2根阴线。实际上,虽然现货市场5月9日以阳线报收,但是全日交易是先跌后涨这样一个大幅震荡的局面,而期货市场在现货交易时间内与指数走势相似,但对于未来走势的不确定性带动了非现货交易时间价格的下跌。因此,整体来看,这一周是本轮牛市的第二个回调敏感周。

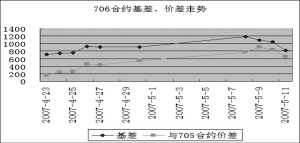

这一周的基差水平创下了股指期货交易以来的一个记录。0706合约在距离到期日还有1个多月的时间里,基差保持在1000点以上。这样的基差水平显然过于乐观,而如果一旦受到市场因素影响价格下跌,这期货市场的跌幅将会非常巨大。因此整体而言,近期期货市场的风险较之从前,有很大提高,值得投资者注意。

交易机会

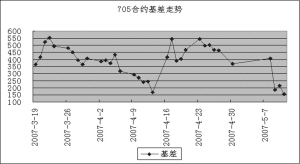

期现套利方面,0705合约在5月8日基差水平仍在400点左右,距离到期日还有10天。在这种情况下,套利空间值的操作,从目前基差水平的走势来看,已经呈现逐步减小的趋势,但是由于前期多头升水过于严重,5月11日在距离到期日仅有7天的情况下,基差在180点左右的情况仍然是值得操作的。

跨期方面,由于指数继4月20日的一周之后,再次运行到对下调比较敏感的区间,因此相对价格关系改变的可能性非常大,所以整体上建议对跨期套利头寸持有的时间段,应当尽量保持在2天以内。本周跨期套利采用多0706合约空0705合约的机会较多,下一周由于风险较大,不建议进行跨期操作。

本报告作为一种操作建议,仅供投资者参考 陈东坡

数据统计

时间 2007-5-11 沪深300指数/50ETF 1328.05

沪深300指数 3702.61

50ETF价格 2.788

名称 实际价格 理论价格 剩余时间(天) 与沪深300 与50ETF

指数基差 基差

IF0705 3860.0 3704.4 7 157.39 159.79

IF0706 4521.0 3711.6 35 818.39 820.79

名称 成交量 持仓量 建议套利 有无套利机会 溢价水平

比例 (与50ETF套利)

IF0705 24164 20646 1327.19 有 155.6

IF0706 60974 58942 1327.19 有 119.2