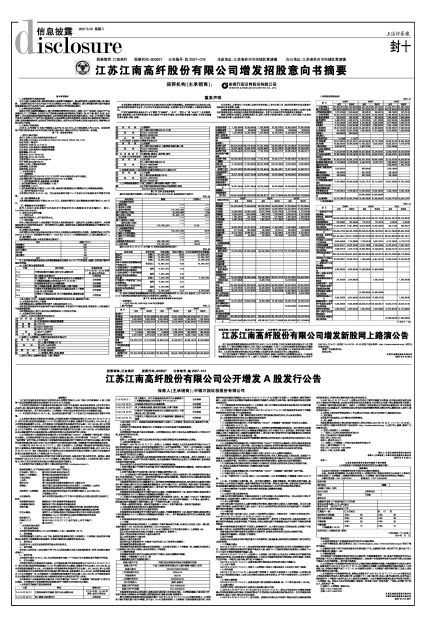

江苏江南高纤股份有限公司增发招股意向书摘要

保荐机构(主承销商):

重大事项提示

1、主要原材料价格波动风险

公司主要产品涤纶毛条、涤纶短纤维的主要原料为聚酯切片,复合短纤维的主要原料为聚乙烯、聚丙烯。上述原料在公司产品生产成本中所占比例高达90%左右。聚酯切片、聚乙烯和聚丙烯市场价格波动将直接影响公司产品的生产成本,进而影响公司的生产经营和盈利能力。

2、主要供应商依赖风险

虽然公司的主要原料聚酯切片、聚乙烯和聚丙烯等均为大宗化工原料,生产厂家很多,但是出于产品质量和生产工艺的需要,公司用于生产的原料必须满足特定物理化学指标(如:分子量、熔点、粘度、含水量等),同时必须持续保持原料指标稳定,此外对部分原料还有独特的改性要求。为此,公司选择了为数不多的几家原料生产厂家作为主要供应商,以保证原料品质的长期稳定。如果这些主要供应商不能及时、足额、保质地提供原材料,或者他们的经营状况恶化,或者与公司的业务关系发生重大变化,将影响公司的正常生产经营。

3、主要客户依赖风险

2006年,公司对前10 名客户销售收入合计为28,528万元,占主营业务收入的47.40%。如果这些客户的经营状况或者与公司的业务关系发生重大变化,将给公司的生产经营带来一定风险。

第一节 本次发行概况

一、发行人基本情况

发行人名称:江苏江南高纤股份有限公司

英文名称:JIANGSU JIANGNAN HIGH POLYMER FIBER CO.,LTD.

法定代表人:陶国平

注册时间:1996年11月25日

注册地址:江苏省苏州市相城区黄埭镇

办公地址:江苏省苏州市相城区黄埭镇

邮政编码:215143

联系电话:0512-65481181

传真号码:0512-65712238

互联网网址:http://www.jngx.cn

电子信箱:jsjngx@163.net

股票上市地:上海证券交易所

股票简称:江南高纤

股票代码:600527

二、本次发行要点

(一)核准情况

本次增发已经公司2007年2月2日召开的2006年度股东大会审议通过。

本次增发已经中国证监会证监发行字[2007]115号文核准。

(二)发行股票的种类、每股面值、股份数量

1、发行股票的种类:人民币普通股(A股)

2、每股面值:1.00元

3、发行股票的数量:不超过5,000万股,具体发行数量授权公司董事会与主承销商协商确定。

(三)发行价格及定价方式

本次发行价格为15.79元/股,为公告招股意向书前二十个交易日公司股票收盘价的算术平均值。

(四)预计募集资金量

本次增发募集资金预计不超过28,715万元。扣除发行费用后,预计募集资金净额不超过27,553万元。

(五)募集资金专项存储账户

发行人已在中国农业银行江苏省苏州市黄埭支行开立募集资金专项存储帐户,账号:10-538401040024524。

三、发行方式与发行对象

(一)发行方式

本次发行采取网上、网下发行的方式。

(二)发行对象

持有上海证券交易所A股股票账户的自然人和机构投资者 (国家法律、法规禁止者除外),本次增发股权登记日在册的股东具有一定比例的优先认购权,该部分股东认购股票的数量授权公司董事会与主承销商协商确定。

四、承销方式及承销期

本次增发由申银万国证券股份有限公司担任主承销商以余额包销方式承销,承销期的起止时间为2007年5月23日(招股意向书刊登日)—2007年5月31日(主承销商向发行人汇划认购股款之日)。

五、发行费用

根据募集资金金额,本次发行费用估算如下:

以上发行费用预算系在假设本次增发募集资金总额为28,715万元的基础上编制,实际发行费用可能会有增减。

六、主要日程与停复牌安排

上述日期为工作日。如遇重大突发事件影响发行将及时公告,修改发行日程。

七、本次发行股份的上市流通

本次增发结束后,新增股份将申请于上海证券交易所上市。

本次发行的股票对所有投资者均不设持有期限制,本次发行不作除权安排,增发股份上市流通首日不设涨跌幅限制。

本次增发结束后,发行人将尽快办理增发股份上市的有关手续。

八、本次发行的有关机构

1、发行人:江苏江南高纤股份有限公司

2、保荐人(主承销商):申银万国证券股份有限公司

3、发行人律师:国浩律师集团(上海)事务所

4、审计机构:立信会计师事务所有限公司

5、申请上市证券交易所:上海证券交易所

6、股票登记机构:中国证券登记结算有限责任公司上海分公司

7、主承销商收款银行:中国工商银行上海市淮海中路第二支行

第二节 公司主要股东情况

截至本招股意向书签署日,公司总股本是216,000,000股,股权结构如下表所示:

单位:股

截至2006年12月31日,公司前10名股东及其持股情况如下:

单位:股

注:苏州市相城区黄埭镇集体资产经营公司所持有限售条件的10,992,952股股份,已于2006年6月19日质押给招商银行股份有限公司苏州分行,质押期1年。

第三节 财务会计信息及管理层讨论与分析

一、财务报表

(一)公司2004年、2005年及2006年财务报表

1、资产负债表 单位:元

2、利润及利润分配表

单位:元

3、现金流量表

单位:元

(下转封十一版)

本招股意向书摘要的目的仅为向公众提供有关本次发行的简要情况。投资者在作出认购决定之前,应仔细阅读招股意向书全文,并以其作为投资决定的依据。招股意向书全文同时载于上海证券交易所网站。

江苏江南高纤股份有限公司(以下简称“江南高纤”、“公司”、“发行人”或“本公司”)全体董事、监事、高级管理人员承诺招股意向书及其摘要不存在任何虚假、误导性陈述或重大遗漏,并保证所披露信息的真实、准确、完整。

公司负责人、主管会计工作负责人及会计机构负责人(会计主管人员)保证招股意向书及其摘要中财务会计报告真实、完整。

证券监督管理机构及其他政府部门对本次发行所作的任何决定,均不表明其对发行人所发行证券的价值或者投资人的收益作出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

根据《证券法》的规定,证券依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行负责。

重要声明