|

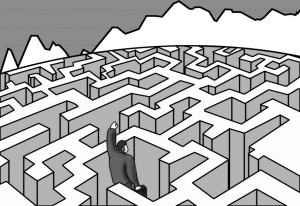

“现在的中国股市某种程度很像围城,城外的人怀着发财的梦想往里面扑,城里的人虽然不一定马上想出去,但至少都已经感到这个市场热得烫手。”泰达荷银稳定基金经理李泽刚在接受本报记者专访时如此描述他对近期市场的感受。

4000点上有回调压力

“假如有朋友问我怎么看目前的市场?我会说该谨慎一点。”作为一个基金经理和专业投资人,在李泽刚看来,市场在上到4000点之后至少已经隐含了相当大的调整压力:“从长期看,股市走好的基础依然存在,中国宏观经济的景气度是目前市场运行的根本基石。

高贸易顺差带来的流动性过剩将长期存在,高增长的居民储蓄分流到股市也还会持续,所以将继续推动股市走强。从宏观经济、估值、政策面和市场情绪四方面分析,二季度以来中国的经济依然向好、市场估值部分高估但整体合理、政策面中性、资金保持充裕。对于中国经济,长期看好。”

李泽刚认为,长期看好并不意味着这个市场在期间不会出现阶段性风险。目前市场已经出现恐高情绪,所以下半年很有可能将会震荡加大。

作为基金经理,李泽刚表示自己和泰达荷银的基金管理投资团队不会很关注对大盘点位的预测和判断。然而,他表示按照成熟市场的发展规律和从技术层面上来看,如果有一个相当大的调整,并不意外。

避免波段操作看好蓝筹

李泽刚还表示:“许多个人投资者甚至是机构投资者都有曾试图做波段,现在回头看过去18个月,波段策略基本都是错误的。每一波试图做波段的人都面临一个风险,市场确实会挑战你。市场伟大之处,没有谁能准确预测短期走势。所以从基金的投资策略而言,资产配置策略是基于更长期的判断。”

在下一步的投资策略上,李泽刚建议投资者不妨加大对蓝筹股的投资力度。今年的市场环境下,这部分股票涨幅不大,估值还是相对合理,可持续增长的预期较为明确。

李泽刚称,短期的震荡很有可能来自于前期爆炒,基本面没有改观的低价股和题材股,但蓝筹股仍有价值提升空间,预计表现超出市场平均水平。“如果把眼光放得长一点得话,这部分股票仍然有投资价值。”

基金重视风险控制

那么既然认为风险已经在累积,是否意味着基金应该主动降低仓位采取回避措施呢?李泽刚表示,因为目前市场投机的风险在加大,所以作为基金会比较谨慎。

李泽刚表示基金不会盲目预测点位,而会更多注意市场的信息,政策的变化,资金的流向。

第一季度的上市公司整体净利润增长是40%,这是一个比较高的水平。在高增长的背景下,投资者会觉得估值比较合理,市盈率也可以接受。但李泽刚提醒投资者要仔细区分,哪些增长是可以维持的,很多公司因为交叉持股和股权投资,取得了大大超过预期的收益,在新会计制度下,反映的尤其明显。但是如果市场走弱,这部分收益会有很大的账面缩水,所以盲目追逐这些已经涨幅巨大的股票,要面对未来收益的脆弱性,存在着一定风险。相反一些依靠主营业务稳步发展、有优质资产注入的股票,未来的效益是指得期待的。

李泽刚表示,在4000点的位置上,作为基金首先要做的是控制风险,虽然重组题材是目前市场上的主流,但他们也存在不确定,不宜过分参与。还是要从公司的基本面出发,看未来两三年,收益是否可以稳步提高,行业是否处于上升周期,不炒作消息。