哈尔滨岁宝热电股份有限公司第二批有限售条件的流通股上市流通的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 本次有限售条件的流通股上市数量为1,859,822股

● 本次有限售条件的流通股上市流通日为2007年6月29日。

一、股权分置改革方案的相关情况

1、“公司股权分置改革于2006年4月27日经相关股东会议通过,以2006年6月13日作为股权登记日实施,于2006年6月15日实施后首次复牌。”

2、公司股权分置改革方案无追加对价安排。

二、股权分置改革方案中关于有限售条件的流通股上市流通有关承诺

1、参与本次股权分置改革的公司非流通股股东承诺:自获得上市流通权之日起,在12个月内不上市交易或转让。

2、持有公司5%以上股份的非流通股股东哈尔滨投资集团有限责任公司(以下简称“哈投集团”)承诺:在前项承诺期满后,通过证券交易所挂牌交易出售股份的数量在12个月内不超过岁宝热电股份总数的5%,在24个月内不超过10%。

3、公司控股股东哈投集团承诺对中智富投有限责任公司(以下简称“中智富投”)、友源资产管理有限公司(以下简称“友源管理”)、岁宝集团(深圳)实业有限公司(以下简称“岁宝实业”)三家非流通股股东应执行的对价安排先行代为垫付。代为垫付后,被代付对价的该三家非流通股股东或其股份承继者在办理其持有的非流通股股份上市流通时,应先偿还哈投集团代其垫付的股份或者先征得哈投集团的同意,并由本公司向证券交易所提出该等股份的上市流通申请。

相关股东严格履行了在股权分置改革时所做出的各项承诺。

三、股改实施后至今公司股本结构变化和股东持股变化情况

1、股改实施后至今,公司未发生过除分配、转增以外的股本结构变化。本次有限售条件的流通股上市以公积金转增后的股本总额为基数计算。

2007年5月7日公司召开2006年度股东大会,审议通过了关于《2006年度利润分配预案的议案》,以2006年12月31日的总股本136,594,549股为基数,用资本公积金向全体股东每10股转增10股,共转增136,594,549股,其中有限售条件股份由77,607,049股增至155,214,098股。2007年5月21日实施了转增方案。本次有限售条件的流通股上市以公积金转增后的股本总额为基数计算为1,859,822股。

2、股改实施后至今,岁宝实业持有的500,000股(占总股本的0.37%)被司法拍卖,受让人已履行原股份持有人的承诺,代为偿还股改中哈投集团为其垫付的74614股股份。奉友谊剩余可上市流通股份数量为425386股(占总股本的0.31%)(上述股份为实施转增方案前股数)。友源管理持有的1,093,020股(占公司总股本的0.80%)被查封的股份现已解除查封400,000股(折合转增前股份为200,000股),解除200,000股后偿还股改中哈投集团为其垫付的163,109股股份,剩余可上市流通股份数量为929,911股,经转增后为1,859,822股(占公司总股本的0.68%)(上述股份除特别注明外为实施转增方案前股数)。原股东所持有限售条件的流通股份对应的上市流通总量不因原股东将股份转让(或拍卖等)而发生变化。

四、大股东占用资金的解决安排情况

公司不存在大股东占用资金。

五、保荐机构核查意见

公司股改保荐机构为方正证券有限责任公司。根据上海证券交易所的要求,保荐机构对公司本次申请有限售条件的流通股上市流通的股东履行承诺及执行情况进行了核查,认为:岁宝热电相关股东履行了股改中做出的承诺,公司董事会提出的本次有限售条件的流通股上市申请符合《上市公司股权分置改革管理办法》等的相关规定。保荐机构同意上市公司本次有限售条件的流通股上市流通。

六、本次有限售条件的流通股情况

1、本次有限售条件的流通股上市数量为1,859,822股;

2、本次有限售条件的流通股上市流通日为2007年6月29日;

3、有限售条件的流通股上市明细清单;

4、本次其他有限售条件的流通股上市情况与股权分置改革说明书所载情况差异情况。

友源管理偿还股权分置改革时由哈投集团代其垫付的163,109股,剩余929,911股。

5、此前有限售条件的流通股上市情况:

本次有限售条件的流通股上市为公司第二次安排有限售条件(仅限股权分置改革形成)的流通股上市。公司第一次安排的有限售条件的流通股上市时间为2007年6月15日,上市股份数为27,894,309股,占公司总股本的10.21%。

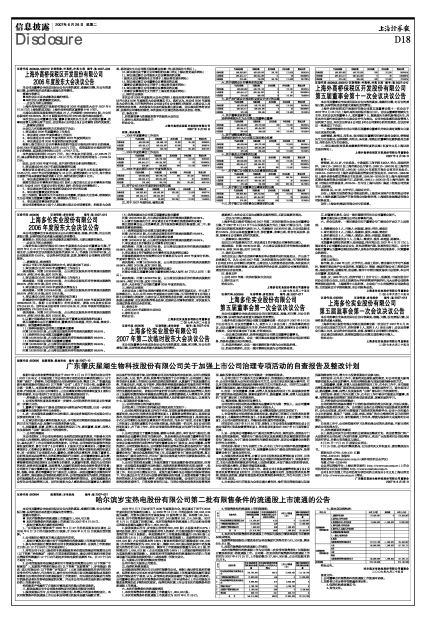

七、股本变动结构表:

特此公告。

哈尔滨岁宝热电股份有限公司董事会

二○○七年六月二十五日

备查文件:

1、公司董事会有限售条件的流通股上市流通申请表;

2、投资者记名证券持有数量查询证明;

3、保荐机构核查意见书;

4、其他文件。