|

⊙本报记者 贺建业 于祥明

现状:

“涨价”乃资源价值回归

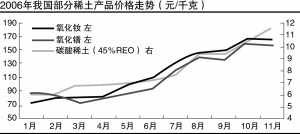

据记者调查,5月中旬至6月中旬,短短一个月时间,市场上金属镨、钕的现货报价最高已达30万左右/吨,这一价格较2006年初累计上涨高达120%-150%。实际上,自2005年下半年起,稀土资源扭转了一度“贱卖”境地,价格开始逐步回升。

“现在价格已经挺高了,但估计还会再涨。”在包头稀土大厦的一个论坛上,无论是行业专家,还是与会的企业代表,都表示出看涨的心态。

其中,王国珍是代表者之一。这位原稀土研究院副院长、国家发改委稀土专家组产业组组长向上海证券报表示,“如果把环境成本考虑进去,企业对于稀土矿的开采、加工成本还要增加,稀土的价格还会涨。”

他表示,稀土价格的上涨是资源价值的合理回归,虽然价格已经比低价时翻倍,但并没有完全反映出其价值。

“自从稀土价格大幅上涨以来,现在很多需要稀土金属的厂商到包头找相关企业谈合作。”包头稀土研究院信息中心张沛臣说。

据了解,稀土新材料在经历了20世纪90年代快速增长之后,在材料开发和制造技术方面取得了巨大成就,应用领域得到不断拓宽,市场需求稳步增长,全球稀土新材料市场规模已达到46亿美元。根据权威机构预测,未来几年内,全球对稀土的需求将以5%-10%左右的速度增长,预计到2010年,全球稀土总需求量将达到13万吨(REO)左右,其资源价值将越来越大。

问题:

稀土产业两大硬伤

但是,“我国稀土产业却有两大硬伤,其一是资源管理整合有成效但不明显,导致优势资源贱卖,经济效益低下;其二是多年来稀土产业靠卖资源实现发展的模式未得到彻底的改变。”一位资源研究专家向记者如此表示。

白云鄂博矿,因稀土而闻名于世,但在现实经济生活中却仅仅扮演着铁矿的角色。作为包钢的主要铁矿石原料来源之一,稀土充其量只是一个配角。据了解,上世纪80年代初,稀土被认识的程度很低,而稀土产业以及产业链更无从谈起。其主要出路就是对外出口,因受制于对高新技术的“无知”,结果是“稀土卖了个土价钱”。

据当地一位权威人士分析,包钢集团在稀土产业方面曾经动过不少脑子,但结果并不理想。

“包钢的稀土是最早进入市场经济领域的,几乎没有计划经济,相反钢铁是绝对的计划经济。”上述人士道。

实际上,正是由于当时状态下的市场无序竞争,使得整合管理稀土产业的计划,操作起来似乎比登天还难。散乱局面在一个时期得以延续,乱开采、乱冶炼、自相残杀而恶相众生。同时,这种无序的经济生态圈又反作用于整个稀土产业,最终又引发了阻碍稀土企业发展的一系列问题。

解救:

逐渐扭转贱卖困局

对此,政府也在不断寻求稀土战略资源的廉价流失和行业混乱的解决办法。

近三年以来,政府出台了一系列政策,从整顿和规范矿山治理、加强环保监管、取消稀土出口退税、限定出口配额,直至下达全年稀土矿总量指标,资源价值回归的大环境渐成。

据有关统计资料显示,“十五”以来,通过“实行总量控制,强化源头管理”,仅包头市就淘汰了一批规模小、装备差、污染严重的原料生产企业,稀土企业数量从“十五”初期的100多家减少到现在的80多家,规模以上骨干企业从20多家增加到51家,基本实现了对稀土精矿产量和供应量的控制,“散、乱”状况得到有效遏制。

随着国家对稀土资源开发的整顿,以及包钢自身的调整,包钢以及其旗下的稀土集团的地位也悄然兴起。

“当年我们找人家合作,人家不理我们,现在反过来了,他们主动找上门来谈合作。”一位企业高管说。

这里应提到甘肃903厂,因为该企业在上世纪八十年代的稀土界可谓无人不知。而其现在的名称是甘肃稀土集团,是我国稀土行业唯一的国家一级企业。

但是,就是这样一家企业,随着包钢对稀土资源的控制,日子越来越难受。据了解,在今年初,甘肃省国资委与甘肃稀土集团有限责任公司董事长曾经带队与包钢进行合作会谈。

前包钢集团董事长林东鲁曾经为主动权的取得而不无得意的表示,甘肃稀土集团有限责任公司纳入包钢稀土产业系列,不仅有利于包钢稀土产业的做大做强,同时也对甘肃稀土集团有限责任公司的生存和发展具有重大意义。

“包钢集团并不是有意要挤垮某家企业,完全是企业利用自身资源条件在市场中谋求发展优势的选择。”包钢集团高管表示。

趋势:

摆脱“只卖资源”的模式

通过对稀土资源的控制,我国稀土产业特别是稀土资源上游企业获得了主动权,但是,从根本上讲,我国稀土产业仍没有脱离“卖资源”的经济模式。

“稀土产业的更深层次问题是产业的低级水平。即,多年来稀土产业模式一直停留在原材料出口和简单低级的冶炼加工技术的层面上,没有形成高新技术和高附加值产业链。”一位研究人员直言。

据了解,包钢旗下的稀土集团为此也做过一些尝试,试图有所突破。镍氢动力电池项目就是一例,只是由于种种原因,最终没有形成拳头产品,却转而拖累了当时包钢原本脆弱的稀土产业。

“在资源贱卖的时代,稀土高科作为包钢集团旗下的一家小子公司,一直靠卖资源艰难度日。”一位已退休老工人告诉记者,原本企业就想突破困局,向稀土高技术应用产业发展,为此公司谋划了利用资本市场,获取产业升级资金,从而从根本上扭转企业困局。

据他回忆,1997年稀土高科(600111.SH)通过资本市场融资到3.9亿元后,经过激烈的讨论,最终选择了需要引进技术的“镍氢动力电池项目”,而非当时国内外市场日渐成型和国内技术相对成熟的钕铁硼稀土永磁项目。

虽然当时有反对的声音,但最终还是上了马。上述人士表示,“当时力推镍氢动力电池的领导还是有头脑的。现在来看,这个项目避开了日后国内竞争相对激烈的钕铁硼市场,很有前瞻性。”

遗憾的是,前期稀土高科投资了几个亿的资金后,由于在推进该项目过程中外方合作者的信用缺失,使得该项目久拖不下。后期又投入却没有产出,这导致了稀土高科始终没有将产业链拉长。

不过,目前这一局面也将打破。记者了解到,在获得稀土资源价值回归的支持后,稀土高科的“镍氢动力电池项目”再一次启动。据透露,针对该项目,公司去年已经与日本三樱工业株式会社签署了技术改造合同,不久将正式投产。

公司:

稀土高科谋得定价权

随着稀土资源受控涨价后,不少类似甘肃903厂的公司开始向稀土高科“集合”。

记者调查注意到,作为包钢集团稀土战略主角的稀土高科,在将资源优势发挥得淋漓尽致的同时,也获取了资源的定价权,并呈现出对下游产业整合之势。

当地一位市场人士告诉记者,“其实稀土高科前年就已开始着手谋求定价权了,这一招棋使得下游企业日子变的难受起来。”该市场人士同时透露,自前年开始,企业将所有进货商的进货量进行统计排名,总共有20多家企业。并按照其实际上一年需求量的70%进行配给。对于不够资格的厂商,则干脆停止供货。

据了解,2007年起,稀土高科在资源供应垄断控制的基础上,进一步强化了产品定价权。公司除了继续控制稀土精矿的供应之外,通过“易货贸易”的办法对氧化物特别是氧化钕的市场销售进行控制。

根据行业分析的结果,公司实施易货贸易之后,能够控制国内钕市场60%以上的份额。

当地一业内人士指出,“公司的每一个动作或将对氧化钕的市场价格造成重大影响。实质上公司将因此而具备对氧化钕或金属钕的定价权。这使得众多稀土下游产业的生产商压力在加大。”

“一些产品在今年初已经略有上调,针对目前的状况,价格可能还要上调。”我国某大型永磁生产商的高管也曾在电话中向记者表示出自己的判断。

“中科三环、宁波韶升等许多生产商找过企业谈合作问题。”稀土高科一位高管向本报表示,面对资源价格受控上涨,下游企业正在从两方面努力,一是水涨船高,提高自己产品价,一是加强与原料商的合作,最大限度地向稀土资源地靠拢。记者在驱车驶出稀土开发区的途中发现,宁波韵升的分支机构就坐落于离稀土高科不远的地方。

然而,“只能边走边看。可能参股、可能控股,也可能任其发展,自生自灭。”在谈及企业间的整合问题时,上述人士同时又表示,虽然从长远来看,全球稀土资源呈削减之势,手握资源的企业未来向好,但是否会出现上游企业整合下游企业的趋势,恐怕很难给出一个明确答案。

政府:

建立稀土价格联盟

随着我国产业政策的调整,我国已经逐步在国际上确立稀土原料大国的地位,产品种类日益丰富,目前稀土产品已经有上百种。

内蒙古发改委相关负责人告诉记者,从历史上稀土资源价格变化周期来看,也曾有过高价,然而持续时间很短,而此次稀土价格的上涨却与以往有很大不同,持续已有一年多的时间。

“这归功于我国的调控政策。自前年始,我国按照市场原则,从资源源头上进行控制,同时加强行业自律,防止恶性竞争,稀土资源价值逐步回归。”该负责人表示,自今年起,国家发改委将稀土矿总量指标由指导性转为指令性,目的就是要进一步加强调控,由此资源以及产业集中度将更大。

“我国稀土产业是新生儿,身体还很弱不,需要细心照看,不能掉以轻心。”该负责人称,内蒙古还将持续以往的调控思路,加强资源源头控制。他表示,内蒙古将继续加强行业自律和加强企业管理两方面工作。

据他透露,内蒙古将联合广东、江西、四川、湖南等五省市建立稀土价格联盟(稀土欧佩克),进一步强化行业自律,保证资源优势兑现。

此外,内蒙古将在全国率先推进稀土企业“认证制”、“达标制”管理,根据稀土开发企业的产业规模、能耗以及环保进行认证,不达标企业将被拒之行业门外。

政府还加强产业创新、技术创新的引导扶持。该负责人还表示,虽然我国作为稀土资源大国的资源优势开始体现,但整个稀土产业在做强做精方面还与一些稀土产业发达国家存在差距,特别是在自主创新、产业升级方面步伐缓慢。他分析认为,其主要原因之一是实力不足、过多小而散的民营企业恶性竞争,导致了创新力度不够。为此,在鼓励创新,引导产业升级方面将会向优势企业侧重。

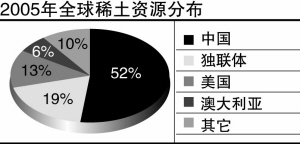

稀土的分布及产业升级

全球的稀土资源主要分布在中国、独联体、美国、澳大利亚、印度、加拿大等国家和地区,我国的稀土资源主要分布在包头、四川、山东、江西、广东、湖南、广西、福建等省区;全球、中国和包头已探明的稀土工业储量(REO)分别是9261万吨、6588万吨和5738万吨(REO),其中包头稀土的工业储量分别占全球、全国的62%和87.1%。

2005年,全市稀土工业总产值实现41.61亿元,较2000年的14.35亿元增长1.9倍;销售收入实现41.97亿元,较2000年的9.98亿元增长3.2倍;工业增加值实现9.32亿元,较2000年的3.4亿元增长1.7倍。

据了解,我国稀土产业产品结构不断优化,产业链呈现由低端向高端延伸的态势。以包头为例,2005年,稀土原料初级产品(包括稀土矿产品)的比重由“九五”末期的82.32%下降为63.92%;稀土原料深加工产品和稀土功能材料产品的比重分别由“九五”末期的16.18%和1.5%上升为33.66%和2.42%。

三大稀土功能材料基地已具一定规模,钕铁硼永磁材料生产能力3400吨、产量2411吨,较2000年分别增长20倍和15倍;储氢合金材料生产能力3200吨、产量2135吨,较2000年分别增长4.3倍和11.6倍;抛光材料生产能力4200吨、产量1590吨,较2000年分别增长2.5倍和90%。此外,还开发生产了稀土永磁电机、稀土镍氢电池、磁选机、电表阻尼器、稀土包芯线、稀土发光涂料、发光标牌、稀土铝合金及稀土电工铝杆等一批应用产品,稀土产品结构得到明显改善,成为产业壮大的重要支撑。

(于祥明)

包钢集团

整合钢铁与稀土资源

值得期待

⊙本报记者 贺建业 于祥明

包钢集团掌控着稀土高科和包钢股份两家上市公司。

近来更引人关注的是包钢股份的整体上市。据透露,目前,整体上市的方案还在证监会审核之中,结果应该不会太久。

前不久,包钢集团公司董事长、党委书记崔臣在上任伊始便率领包钢高层代表团赴宝钢进行考察访问活动。作为内蒙古自治区最大的工业企业———包钢集团实现整体上市及与宝钢集团的战略合作动作成为了一个时期以来市场的热点。

据悉,始建于1958年的包钢集团的规模已从历史上全国的前十位下降至第十三位。作为内蒙古自治区最大的工业企业和中国最大的稀土工业基地,今年包钢将形成年产钢1000万吨以上的生产能力。

而近来西部地区的钢铁企业实施或筹备联合重组工作,让内蒙古的高层对未来中国的钢铁行业格局有了更清醒的认识,如不尽快跳出狭隘的地方利益,包头钢铁集团将会日渐落伍。他们坚信中国钢铁的明天将由几大钢铁企业主导,只有积极进行联合重组与产品结构调整,才能生存与发展。

内蒙古自治区副主席赵双连曾透露,包头钢铁集团与宝钢的合作分两步走。首先有可能采取宝钢集团参股的形式,通过对现有1000万吨产能进行产品结构调整,近年内实现100亿美元的产值。第二步是包钢与宝钢联合新上500万吨的钢铁项目,使包钢的总产能达到1500万吨,成为西部地区最大的钢铁企业。

宝钢高管也表示,宝钢和包钢虽然地理上相距遥远,但完全可以实现优势互补,合作前景广阔。宝钢愿意积极推进与包钢的交流合作,共同寻求更多的发展机遇。“包钢拥有丰富的铁矿石以及煤炭等原料资源和地域优势。并通过多年的建设和发展,已形成了具有自己特色的竞争实力。”

包钢集团有意将包钢股份打造成钢铁产业的平台。而对记者提出的是否要对其旗下的稀土资产进行整合的问题未给出明确的答案。但据一位市场人士分析,“包钢集团方面确实有整合稀土资产的战略意向。”

据悉,内蒙古政府对包钢稀土产业的发展也格外关注,前不久自治区主席杨晶曾指示包钢要加快创新,提升规模,形成优势,把稀土产业做大做强。

而对稀土高科董事长崔臣执掌包钢集团的这一安排似乎给了市场更多的想象空间。

记者同时注意到,在火灾发生近半个多月,稀土高科公司生产的稀土氧化物价格并没有像市场所预期的那样出现上涨,而公司的股价也并未出现大跌的走势。