招商优质成长股票型证券投资基金(以下简称“本基金”)经中国证券监督管理委员会2005年8月8日《关于同意招商优质成长股票型证券投资基金募集的批复》(证监基金字〔2005〕137号文)核准公开募集。

重要提示

投资有风险,投资人认购(或申购)本基金时应认真阅读本招募说明书。

基金的过往业绩并不预示其未来表现。

本招募说明书摘要根据本基金的基金合同和招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和本基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、《运作办法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。

本更新招募说明书所载内容截止日为2007年6月13日,有关财务和业绩表现数据截止日为2007年3月31日,财务和业绩表现数据未经审计。

一、基金管理人

(一) 基金管理人概况

名称:招商基金管理有限公司

住所:深圳市深南大道7088号招商银行大厦28楼

设立日期:2002年12月27日

法定代表人:牛冠兴

办公地址:深圳市深南大道7088号招商银行大厦28楼

电话:(0755)83196477

传真:(0755)83196405

联系人:刘凯

注册资本:16,000万元人民币

股权结构和公司沿革:

招商基金管理有限公司于2002年12月27日经中国证监会证监基金字[2002]100号文批准设立,是中国第一家中外合资基金管理公司。公司由招商证券股份有限公司、ING Asset Management B.V.(荷兰投资)、中电财务有限公司、中国华能财务有限责任公司、中远财务有限责任公司共同投资组建。经公司董事会正式决议通过以及中国证监会批准,公司的注册资本金已经由人民币一亿元(RMB 100,000,000 元)增加为人民币一亿六千万元(RMB 160,000,000 元)。2007年5月22日公司发布公告,招商银行股份有限公司受让中国电力财务有限公司、中国华能财务有限责任公司、中远财务有限责任公司及招商证券股份有限公司分别持有的公司10%、10%、10%及3.4%的股权;公司外资股东荷兰投资(ING Asset Management B.V.)受让招商证券股份有限公司持有的公司3.3%的股权(上述股权转让事项尚待相关国有资产管理部门批准)。上述股权转让完成后,招商基金管理有限公司的股东股权结构为:招商银行持有公司全部股权的33.4%,招商证券股份有限公司持有公司全部股权的33.3%,ING Asset Management B.V.(荷兰投资)持有公司全部股权的33.3%。

公司主要中方股东招商银行是我国第一家完全由企业法人持股的股份制商业银行,总行设在深圳。自成立以来,招商银行先后进行了三次增资扩股,并于2002年4月9日在上交所挂牌(股票代码:600036)。目前,招商银行总资产近万亿元,核心资本近600亿元。招商证券股份有限公司是最早成立的全国性的综合类券商之一,注册资本24亿元,在全国拥有32个营业部,各项经营指标均位居国内券商前十名。

公司外方股东荷兰投资是ING集团的专门从事资产管理业务的全资子公司。ING集团是全球最大的多元化金融集团之一,在2006年《财富》杂志500强排名第13位,在全球超过65个国家和地区拥有分支机构,员工11万多人。

公司本着“诚信、融合、创新、卓越”的经营理念,力争成为客户推崇、股东满意、员工热爱,并具有国际竞争力的专业化的资产管理公司。

(二) 主要人员情况

1、基金管理人董事、监事及高级管理人员介绍:

黎俊仁(Christopher John Ryan),男,现年48岁,澳大利亚籍,澳大利亚MONASH大学毕业。1976年至1983工作于澳大利亚联邦银行;1983年至1990年任澳大利亚国家共同基金管理公司基金销售和服务部经理;1990年至1991年任John A Nolan and Associates有限公司担任投资顾问;1991年至1998年担任汇丰投资基金香港管理有限公司执行董事;1998年至1999年担任德意志资产管理有限公司澳大利亚区基金销售和服务区域董事;2000年至2001年在澳纽基金管理有限公司任基金渠道销售总监;2001年至今在ING投资管理(亚太)有限公司担任北亚区董事。现任本公司副董事长,并代理行使董事长职责。

邓晓力女士,高级分析师。1967年生于山东济南。美国纽约州州立大学经济学博士。历任AT&T任市场科学决策部市场分析师, Providian Financial金融公司高级风险分析师,花旗银行风险管理部高级分析师。2001年11月加入招商证券,历任风险管理部副总经理、总经理,其间于2004年1月至9月被中国证监会借调至南方证券行政接管组工作。现任招商证券副总裁,分管风险管理部及协助总裁管理财务部,并于2006年出任招商基金董事。

谢松林,男,现年65岁,中国国籍,高级经济师,国家电力公司副总经理,中国电力财务有限公司董事长、党组书记,历任原电力部经济协调司司长、办公厅主任,国家电力公司总经济师、总会计师。现任本公司董事。

成保良,男,现年46岁,中国国籍,经济学硕士,高级经济师。曾在北京经济学院任教;后就职于中国人民银行金融管理司;1993年起先后担任中国证券交易系统有限公司上市管理部副经理、经理;中国证监会发行部副处长、处长、稽查局处长;2001年9月起开始担任招商基金管理有限公司筹备组组长。自本公司成立后担任本公司总经理、董事。

李鹏飞,男,现年67岁,密歇根大学理学士(工程数学),香港太平绅士。1978年至1998年间先后担任香港立法局议员、香港行政局议员、首席立法局议员、香港特别行政区临时立法会议员、香港特别行政区推选委员会委员、筹备委员会委员、港事顾问、自由党主席,现任第九届全国人民代表大会香港特别行政区代表、香港特别行政区策略发展委员会会员。李先生担任本公司独立董事。

王国刚,男,现年52岁,中国国籍,中国人民大学经济学博士,教授、博导,享受国务院特殊津贴。发表学术著作32部,在资本市场、基金业具有较大影响。曾先后担任江苏信达会计师事务所董事长、江苏证券投资服务公司总经理、华夏证券副总经理;并先后在中国人民大学、南京大学、中国社会科学院从事了较长时间的金融研究和教学工作,1994年至今担任社科院金融研究中心副主任。现任本公司独立董事。

毛付根,男,现年44岁,厦门大学经济学博士,教授。1994年至今一直任教于厦门大学会计系,现为厦门大学会计系教授。主编及参加编写教材、著作20多部,发表学术论文40多篇。先后主持国家教委“八五”、“九五”人文、社科研究规划项目2项;参与“七五”、“八五”、“九五”国家社科基金项目3项;国家自然科学基金项目2项。现任本公司独立董事。

孟庆新,男,现年44岁,中国国籍,博士。1981年起工作于中国轻工物资供销总公司;之后在北京商学院经贸系任教;1998年5月至2001年4月担任中国远洋运输(集团)总公司副处长;现任中远财务有限责任公司副总经理,现任本公司监事。

王志芳,女,现年39岁,中国国籍,硕士研究生,高级经济师。1992年起在华能财务公司综合计划部、证券外汇部、投资管理与咨询部等部门工作,先后担任综合计划部副经理、投资管理与咨询部经理等职务。现任本公司监事。

张冰,男,41岁,中国国籍,管理学硕士。1993年起在珠海恒通集团股份有限公司证券投资处工作;1994年加入招商证券股份有限公司,先后任研究发展中心高级研究员,资产管理部投资经理。现任本公司监事。

战龙,男,现年39岁,澳大利亚籍,硕士。1991年12月至1994年6月在澳大利亚新南威尔士大学澳大利亚管理学院金融研究中心任助理研究员;1994年7月至1995年10月为安达信(新加坡)有限公司审计及营运咨询员;1995年11月至2000年11月任信孚基金管理公司(澳大利亚)有限公司投资风险管理副总裁;1999年获得澳大利亚新南威尔士大学澳大利亚管理学院工商管理硕士学位;2000年11月至2001年10月任美国信安资产管理(亚洲)有限公司亚洲区投资风险管理总监;2001年11月至2002年12月任荷兰国际集团投资管理(亚太)有限公司中国区总经理。2003年1月至今任本公司常务副总经理。

赵生章,男,现年37岁,中国国籍,博士研究生。1994年起于国信证券有限公司投资银行部任项目经理;1995年加入招商证券股份有限公司,先后担任投资银行二部副经理、内核部经理、公司董事会办公室负责人。2002年起参与招商基金管理有限公司筹备,公司成立后曾任综合管理部总监。现任本公司督察长。

2、本基金基金经理介绍

张冰,男,中国国籍,1966年生,浙江大学管理工程硕士。张冰先生1993年起在珠海恒通集团股份有限公司证券投资处工作; 1994年起于招商证券股份有限公司工作,曾任研究发展中心高级研究员、资产管理部投资经理。2002年进入招商基金管理有限公司,先后担任基金管理部副总监、基金经理职务。张冰具有10年的证券分析与投资经历,在资产管理、行业与上市公司研究方面具有较丰富的经验,拥有中国证监会颁发的证券投资咨询从业资格和基金从业资格。张冰先生同时兼任我司招商先锋基金的基金经理,管理时间为2004年6月1日至今。

3、投资决策委员会成员

本基金管理人投资决策委员会由7名成员组成,包括:公司总经理成保良先生、公司常务副总经理战龙先生、公司投资负责人俞鼎基先生、公司督察长赵生章先生、公司总经理助理兼股票投资部研究总监程国发先生、机构投资部总监杨奕先生、投资风险管理部总监吴武泽先生。

4、上述人员之间均不存在近亲属关系。

二、基金托管人

(一)基金托管人概况

1、基本情况

名称:中信银行股份有限公司

设立日期:1987年4月7日

注册地址:北京市东城区朝阳门北大街富华大厦C座

注册资本:人民币311.13亿元

法定代表人:孔丹

基金托管业务批准文号:中国证监会证监基金字(2004)125号

办公地址:北京市东城区朝阳门北大街富华大厦C座

电话:(010)65546655

传真:(010)65542373

联系人:朱义明

2、证券投资基金托管情况

2004年8月18日,中信银行股份有限公司经中国证券监督管理委员会和中国银行业监督管理委员会批准,取得基金托管人资格。中信银行股份有限公司将本着“诚实信用、勤勉尽责”的原则,切实履行托管人职责。

3、主要人员情况

张向东,1967年生,中共党员,工商管理硕士。曾任职于中信银行股份有限公司总行资金部、汇兑部、会计部和清算中心,全面负责全行本、外币的清算工作。曾任中信银行股份有限公司总行清算中心总经理。现任中信银行股份有限公司总行托管部总经理。

三、相关服务机构

(一)基金份额发售机构

1、直销机构:

招商基金客户服务中心电话:400-887-9555 (免长途话费)

招商基金管理公司基金易电子商务平台

交易网站:direct.cmfchina.com

交易电话:400-887-9555(免长途话费)

电话:(0755)83076997

传真:(0755)83196436

联系人:向霈

机构销售部

北京

地址:北京市西城区金融街通泰大厦B座620室

电话:(010)88087239、88087233、88086405

传真:(010)88087236

联系人:张镰

上海

地址:上海市浦东新区浦东南路588号浦发大厦22层

电话:(021)68889916

传真:(021)58796616

联系人:陆琰

深圳

地址:深圳市深南大道7088号招商银行大厦28楼

电话:(0755)83196439

传真:(0755)83196360

联系人:王圆媚

2、代销机构:中信银行股份有限公司

注册地址:北京市东城区朝阳门北大街富华大厦C座

办公地址:北京市东城区朝阳门北大街富华大厦C座

法定代表人:孔丹

电话:(010)65541089

传真:(010)65541671

联系人:王立宏

3、代销机构:招商银行股份有限公司

注册地址:深圳市深南大道7088号招商银行大厦

法定代表人:秦晓

行长:马蔚华

设立日期:1987年4月8日

电话:(0755)83195834,82090060

传真:(0755)83195049,82090817

联系人: 朱虹、刘薇

4、代销机构:交通银行股份有限公司

注册地址:上海市仙霞路18号

办公地址:上海市银城中路188号

法定代表人:蒋超良

电话:(021)58781234

传真:(021)58408842

联系人:曹榕

5、代销机构:上海浦东发展银行股份有限公司

注册地址:上海市浦东新区浦东南路500号

法定代表人:金运

电话:(021)61618888

传真:(021)63602431

联系人:倪苏云、汤嘉惠

6、深圳发展银行股份有限公司

注册地址:深圳市深南东路5047号深圳发展银行大厦

法定代表人:法兰克纽曼 (Frank N. Newman)

电话:0755-82088888

传真:0755-82080714

联系人:周勤

7、中国光大银行

注册地址:北京市西城区复兴门外大街6号光大大厦

法定代表人:王明权

电话:(010)68098778

传真:(010)68560661

联系人:李伟

8、代销机构:招商证券股份有限公司

注册地址:深圳市福田区益田路江苏大厦A座38-45层

法定代表人:宫少林

电话:(0755)82943251

传真:(0755)82960141

联系人:潘琳

9、代销机构:中信建投证券股份有限公司

注册地址:北京市朝内大街188号

法定代表人:黎晓宏

电话:400-8888-108,(010)65186758

传真:(010)65182261

联系人:权唐

10、代销机构:国泰君安证券股份有限公司

注册地址:上海市浦东新区商城路618号

法定代表人:祝幼一

电话:(021)62580818-213

传真:(021)62569400

联系人:芮敏祺

11、代销机构:联合证券有限责任公司

注册地址:深圳市深南东路5047号深圳发展银行大厦10、25层

法定代表人:马昭明

电话:(0755)82493561

传真:(0755)82492187

联系人:盛宗凌

12、代销机构:中国银河证券股份有限公司

注册地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:肖时庆

电话:(010)66568587

联系人:郭京华

13、代销机构:广发证券股份有限公司

注册地址:广东省珠海市吉大海滨路光大国际贸易中心26楼2611室

法定代表人:王志伟

电话:(020)87555888

传真:(020)87557985

联系人:肖中梅

14、代销机构:申银万国证券股份有限公司

注册地址:上海市常熟路171号

法定代表人:谢平

电话:(021)54033888

传真:(021)54038844

联系人:孙洪喜

15、代销机构:海通证券股份有限公司

注册地址:上海市淮海中路98号

法定代表人:王开国

电话:(021)53594566-4125

传真:(021)53858549

联系人:金芸

16、代销机构:兴业证券股份有限公司

住所:福州市湖东路99号标力大厦

法定代表人:兰荣

电话:(021)68419974

传真:(021)68419867

联系人:杨盛芳

17、代销机构:华泰证券有限责任公司

注册地址:江苏省南京市中山东路90号华泰证券大厦

法定代表人:吴万善

电话:(025)025-84457777-235

传真:(025)84579879

联系人:贾波

18、代销机构:平安证券有限责任公司

注册地址:广东深圳八卦三路平安大厦三楼

法定代表人:叶黎成

电话:(0755)82450826

传真:(0755)82433794

联系人:余江

19、代销机构:长城证券有限责任公司

注册地址:深圳福田区深南大道6088号特区报业大厦14、16、17楼

法定代表人:魏云鹏

联系电话:(0755)83516094

传真:(0755)83516199

联系人:高峰

20、代销机构:湘财证券有限责任公司

注册地址:湖南省长沙市黄兴中路63号中山国际大厦12楼

法定代表人:陈学荣

电话:(021)68634518

传真:(021)68865938

联系人:陈伟

21、代销机构:光大证券股份有限公司

注册地址:上海市浦东新区浦东南路528号上海证券大厦南塔15-16楼

法定代表人:王明权

电话:(021)68816000-1587

传真:(021)68815009

联系人:刘晨

22、代销机构:国信证券有限责任公司

注册地址:深圳市罗湖区红岭中路1012号国信证券大厦

法人代表人:何如

电话:(0755)82130833-2181

传真:(0755)82133302

联系人:林建闽

23、代销机构:华西证券有限责任公司

注册地址:四川省成都市陕西街239号

法定代表人:张慎修

电话:(0755)83025688

传真:(0755)83025991

联系人:杨玲

24、代销机构:宏源证券股份有限公司

注册地址:新疆乌鲁木齐市建设路2号

法定代表人:高冠江

电话:(010)62267799-6316

传真:(010)62294470

联系人:师敬泽

25、代销机构:东方证券股份有限公司

注册地址:上海市浦东大道720号20楼

法定代表人:王益民

电话:(021)021-50367888

传真:(021)021-50366868

联系人:吴宇

26、代销机构:天相投资顾问有限公司

注册地址:北京市西城区金融街19号富凯大厦B座

法定代表人:林义相

电话:(010)84533151-822

传真:(010)84533162

联系人:陈少震

基金管理人可根据有关法律法规规定,选择其他符合要求的机构代理销售本基金,并及时公告。

(二)注册登记机构

名称:中国证券登记结算有限责任公司

注册地址:北京西城区金融大街27号投资广场22、23层

法定代表人:陈耀先

电话:(010)58598839

传真:(010)58598907

联系人:朱立元

(三)律师事务所和经办律师

名称:北京市高朋律师事务所

注册地址:北京市朝阳区东三环北路2号南银大厦2801室

法定代表人:李大进

电话:(010)59241188

传真:(010)59241199

经办律师:王明涛、李小军

联系人:王明涛

(四)会计师事务所和经办注册会计师

名称:德勤华永会计师事务所

注册地址:上海市黄埔路99号16楼

法定代表人:郑树成

联系电话:(021)63350202

传真:(021)63350003

经办注册会计师:刘明华、陶坚

联系人: 刘明华

四、基金的名称:招商优质成长股票型证券投资基金

五、基金类型:契约型上市开放式股票基金

六、基金的投资目标:

精选受益于中国经济成长的优秀企业,进行积极主动的投资管理,在控制风险的前提下为基金份额持有人谋求长期、稳定的资本增值。

七、基金的投资策略

(一)资产配置

本基金股票投资比例为75%-95%,债券及现金投资比例为5%-25%(其中,现金或到期日在一年以内的政府债券不低于5%)。

本基金为股票型基金,以股票投资为主,因而在一般情况下,本基金不太进行大类资产配置,股票投资保持相对较高的比例。在有必要进行资产配置时,本基金管理人将借鉴ING的成熟技术,采取市场量表的资产配置工具。

(二)股票选择和组合构建

本基金的股票资产将投资于招商基金认为具有优质成长性并且较高相对投资价值的股票。

本基金对优质成长股票的筛选主要关注的因素包括:公司是否具备良好的治理结构及长期的核心竞争力,公司是否有持续的经济利润的增长,公司股票的估值是否合理等等。

本基金对公司治理结构的考核主要包括一系列定性的指标,如监督和制衡机制是否有效,激励机制是否合理,公司管理层是否具有良好的诚信度等等。在对公司核心竞争力的考核上,本基金主要关注的指标包括公司的管理能力、产品/市场的竞争力、市场网络、品牌和商誉、创新能力、核心技术、政策环境等。在对公司盈利能力的考核上,本基金在一般的盈利及盈利增长指标之外,还加入了控制企业盈利增长质量的指标,如ROIC–WACC、EVA等,来挑选具有优质成长特征的上市公司股票。并且,本基金利用FGV、FGV/MV等指标来对公司股票进行估值,选出价值被低估的优质成长公司的股票作为投资对象。

本基金股票投资强调将定量的股票筛选和定性的公司研究有机结合,并实时应用风险控制手段进行组合调整。深入的公司研究和分析是发掘这些价值被低估的成长性股票的核心,通过定性的分析和定量的筛选,得出对公司未来盈利成长的潜力、质量以及持续性的评价,从而发掘出价值被市场低估并具有良好成长性的股票。

构建股票模拟组合时,本基金将采用数量模型分析方法:股票筛选模型、股票评级系统SRS、行业评级系统IRS、定量分析模型PFG及风险管理系统等模型,并对股票池中所有股票进行相对投资价值的评估和排序。

本基金股票筛选和组合构建过程:

(1)利用股票筛选模型进行股票排序和筛选。

股票筛选模型是一个数量化的股票筛选模型,主要原理是以定量指标对备选股票按盈利增长性和投资价值进行评分排序。该模型选取了每股收益及增长率、市盈率、流动性等核心指标,这些核心指标均建立在研究人员对公司未来收益预测值的基础之上,并且每周对更新的数据进行处理,从而得到不断更新的备选库股票的排序。

(2)运用SRS系统对股票池股票进行深入研究和分析。

SRS股票评级系统是对股票基本面进行定性分析的核心系统。它是对公司的短期增长、长期增长、竞争环境、管理能力、资本结构、资本密集水平和股票的相对价值等因素进行全面系统评价的投资分析系统。

(3)利用IRS系统进行“自上而下”的行业调整。

IRS系统通过对细分行业的行业成长性、行业进入壁垒、行业政策因素等方面的相对评估,体现宏观经济周期对行业的影响及各行业自身发展特色,从自上而下的角度进一步发掘投资机会,调整股票相对评估。

(4)结合本基金的特点,利用PFG模型构建模拟股票组合。

PFG模型在股票筛选模型、SRS系统、IRS系统的评价结果的基础上,综合考虑市场短期其他因素,运用ING长期投资经验形成的核心算法进行分析和运算,对研究范围内的股票进行排序,并根据投资组合风险-收益特征和要求给出模拟组合。

在本基金中,为了考虑企业业绩成长的质量,本基金在PFG模型中加入了以下几个控制盈利成长质量的指标,如NOPLAT Growth、ROIC–WACC、EVA、FGV,FGV/MV等,来挑选合理价格下的优质成长的上市公司股票。

上述指标中,

NOPLAT Growth( Growth of Net Operating Profit Less Adjusted Tax),经调整税后经营利润增长率。与一般的会计利润相比,NOPLAT排除了非经常性的利润,能更好地反映公司核心的盈利能力。

ROIC–WACC,价值创造率。其中,ROIC (Return on Invested Capital) 为资本投资回报率,WACC(Weighted Average Cost of Capital)为资本加权成本率,它是股本资本成本率和债务资本成本率的加权平均。

EVA,经济利润或经济增加值。与会计利润最大的区别是,会计利润只考虑了债务资本成本,而经济利润还要减去股本资本成本。经济利润为正的成长才是创造股东价值的成长。

FGV(Future Growth Value),未来成长性所隐含的价值。通过公司市值(MV)将其“标准化”,从而取得横向比较的功能。所以,本基金采用FGV/MV作为估值指标。

(5)运用ING的成熟模型进行风险控制和组合调整。

风险度量除了常用的夏普比例(Sharpe Ratio)、信息比例(Information Ratio)等指标外,本基金主要运用跟踪误差(Tracking Error)指标进行风险评估和控制。

(6)模拟组合的执行。

经过风险控制模型调整后所确定的股票组合,将成为最终可供执行的股票组合,用以进行实际的股票投资。

4、债券组合的构建

在本基金认为股票市场投资风险非常大时,将会有一定的债券投资比例。本基金的债券投资采用主动的投资管理,获得与风险相匹配的收益率,同时保证组合的流动性满足正常的现金流的需要。

与股票组合构建类似,本基金债券组合构建也采取团队投资的决策方式,并在借鉴ING海外债券投资管理的先进经验与方法的基础上,结合我国债券市场的具体特点,形成稳健安全、积极主动的债券投资流程。本基金将采用自下而上的方法,利用收益率曲线的形状变动、单个债券的收益率和基准收益率曲线的偏离选择投资券种;同时本基金还将通过发现市场的不均衡进行无风险套利,增加组合收益。

八、业绩比较基准:

95%×沪深300指数+5%×同业存款利率

九、风险收益特征:

本基金属于主动管理的股票型基金,精选价值被低估的具有优质成长特性的个股进行积极投资,属于预期风险和预期收益相对较高的证券投资基金品种,本基金力争在严格控制风险的前提下为投资人谋求资本的长期稳定增值。

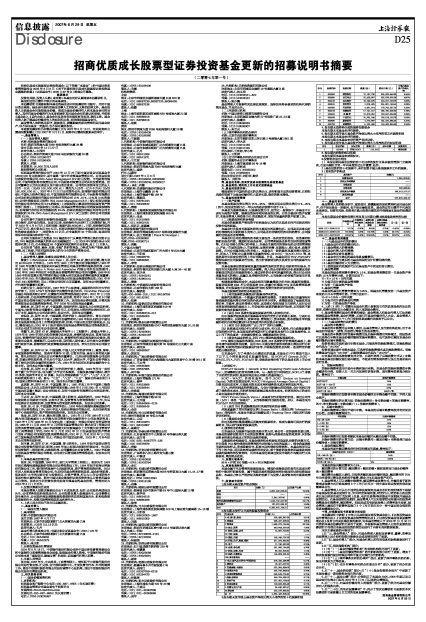

十、投资组合报告

1.报告期末基金资产组合情况

2.报告期末按行业分类的股票投资组合

3.报告期末按市值占基金资产净值比例大小排序的前十名股票明细

4. 报告期末按券种分类的债券投资组合

本报告期末本基金未持有债券。

5. 报告期末按市值占基金资产净值比例大小排序的前五名债券明细

本报告期末本基金未持有债券。

6. 本报告期末本基金未持有资产支持证券。

7. 报告期末按市值占基金资产净值比例大小排序的所有权证明细

8. 报告期内获得的权证明细

本报告期间本基金未获得权证。

9.投资组合报告附注

1)本报告期内基金投资的前十名证券的发行主体未被监管部门立案调查,在报告编制日前一年内未受到过公开谴责、处罚;

2)基金投资的前十名股票中,未有投资于超出备选股票库之外的股票;

3)其他资产的构成

十一、基金的业绩

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

十二、基金的费用概览

(一)与基金运作有关的费用

1、与基金运作有关的费用列示:

(1)基金管理人的管理费;

(2)基金托管人的托管费;

(3)基金的证券交易费用;

(4)基金合同生效后的基金信息披露费用;

(5)基金合同生效后的与基金相关的会计师费和律师费;

(6)基金份额持有人大会费用;

(7)按照国家有关规定可以在基金资产中列支的其它费用。

2、基金管理费

本基金的基金管理费年费率为1.5%,即基金管理费按前一日基金资产净值的1.5%年费率计提。计算方法如下:

H=E×1.5%÷当年天数

H为每日应计提的基金管理费

E为前一日基金资产净值

3、基金托管费

本基金的基金托管费年费率为0.25%,即基金托管费按前一日基金资产净值的0.25%年费率计提。计算方法如下:

H=E×0.25%÷当年天数

H为每日应计提的基金托管费