|

尽管财政部负责人29日在答记者问时认为,此次特别国债的发行本身对宏观经济政策来说是属于“中性措施”,但债市依然因此而感受到强大利空压力。我们通过对未来央票到期量和外贸顺差情况的分析显示,特别国债对市场的真实影响可能并没有想象中的那么大。

特别国债不改变现有流动性存量

根据财政部负责人所透露的情况,如果直接向央行发行,从原理上讲,只不过是央行外汇储备与本币债券之间的置换,虽然改变了央行资产负债表结构,但其本身并未直接改变现有的市场流动性状况。所带来的变化则是,弱化了央行通过自主创造债务工具(即发行央票)回笼流动性的需求,未来的公开市场操作因此而可以依靠特别国债的回购或卖断来进行。

实际上,不仅是财政部负责人在答记者问时明确指出,央行会根据形势来“逐步卖出”这批特别国债,央行行长助理易纲在30日出席“第九届CCER-NBER中国与世界经济年会”期间也表示:“央行将根据货币政策(执行情况),在保持各方面稳定下实施(逐步卖出特别国债)。”这意味着,即使眼下发行了天量特别国债,也不意味着流动性会马上就会明显收紧,央行依然可能按照此前公开市场操作的节奏和力度来逐步卖出这批国债,只不过操作的方式由此前的发央票为主而转向了卖出特别国债为主而已。

更为重要的是,从当前外汇投资公司的机制设计来看,还没有看到其直接用以缓解未来持续外贸顺差的动态机制,即并未切断外汇储备变化与央行基础货币被迫发行之间的纽带。客观地说,存量外汇储备所形成的流动性投放,央行业已通过此前的公开市场操作和准备金率上调基本解决了;而未来持续外贸顺差所带来的新增流动性压力,才是我国流动性过剩的真正症结之所在。而当前外汇投资公司在解决动态的储备输入流动性问题上的机制缺失,必然意味着:现在就断言“特别国债一出,流动性过剩从此永久消退”肯定是一种不切实际的幻象。

年内央票到期量与特别国债总量相当

虽然财政部可能一次性地向央行全额发行1.55万亿的特别国债,但央行是否在年内就要全部卖出这批国债,目前依然没有明确的说法。如果按照最可怕的估计,即央行在年内全部卖出所有特别国债,是否会构成短期内流动性的绝大压力呢?答案是,未必!

暂时撇开其他因素不考虑,单是下半年央票到期量,就足以吸纳全部特别国债。数据显示,7-12月的央票到期量分别为2390亿元、2202亿元、4370亿元、2150亿元、720亿元和2663亿元,总量为14495亿元,仅比1.55万亿元特别国债的额度少了1005亿元;如果考虑到央行在5-6月已对市场净投放(扣除5月提高1次准备率所冻结的约1700亿元)了386亿元,那么,缺口就只有619亿元。因此,即使单从上述央票到期回流的流动性来看,1.55万亿元的特别国债对市场总体压力也不算大。

其实,可能正是考虑到万亿特别国债可能给市场带来的压力,央行才在国务院“稳中适度从紧”的定调中,依然容忍了自5月中旬以来即公开市场操作的持续萎缩(其中,3年期央票的单次发行量最低竟跌到了10亿元,聊胜于无),以及6月份前三周即使出现了连续的公开市场净投放(总额高达2048亿元),也未如此前一样毫不犹豫地上调存款准备金率。

根据上述情况,我们认为,考虑到特别国债发行在即,央票发行量可能会较此前减少,年内准备金的使用频率也会较此前少得多,以便为特别国债发售腾出必要空间。

顺差输入的流动性依然较为充足

除了央票到期量外,未来外贸顺差输入的流动性仍然较为充足。自去年以来,我国虽已四次(其中今年两次)调整出口退税政策,但占出口较大比重产品的出口退税下调有限(只有2%-4%)。这意味着,在目前强劲的外需背景下,未来外贸顺差仍可望继续保持在较高水平。

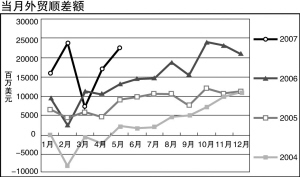

根据历史数据,近三年来,我国外贸顺差呈现的一个明显特征就是,自年初开始总体呈现不断走高态势。据此,我们可以进行一个保守的估计,按照未来平均每月外贸顺差额180亿美元计,每月大致因此新增货币投放1300亿元左右。这样,下半年外贸顺差就将输入7800亿元的流动性。

综合考虑央票到期量和外贸顺差输入的流动性,年内将会有22295亿元的新增流动性,相当于1.55万亿特别国债额的1.44倍。这意味着,只要央行在未来把握好货币政策操作的节奏和力度,未来市场便不会受到万亿特别的国债的过大冲击。

目前,出于对天量特别国债即将出世的担忧,一些市场主体已表现出相当的审慎,并由此造成了一些市场波动。这就要求,有关部门应尽早明确特别国债发行的节奏和具体操作方式,以达到稳定预期的目的。这样,特别国债亮相越早,其实越有利于市场稳定。