|

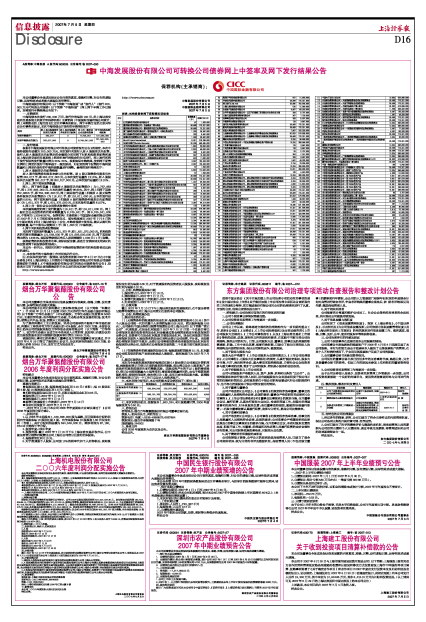

中海发展股份有限公司可转换公司债券网上中签率及网下发行结果公告

保荐机构(主承销商):

本公司董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

中海发展股份有限公司(以下简称“中海发展”或“发行人”)发行200,000万元可转换公司债券(以下简称“中海转债”)网上网下申购工作已结束。现将发行申购结果公告如下:

一、申购情况

中海转债本次发行200,000万元,发行价格每张100元,经上海证券交易所交易系统主机统计和保荐机构(主承销商)中国国际金融有限公司统计,网上申购资金经上海立信长江会计师事务所验证,网下申购订金经北京兴华会计师事务所验证,本次中海转债公开发行的申购情况如下:

二、发行结果

根据《中海发展股份有限公司可转换公司债券发行公告》的规定,本次中海转债发行总额为200,000万元,本次发行向发行人原A股股东优先配售,发行人原A股股东优先配售后的余额部分采用网下对机构投资者配售和通过上海证券交易所交易系统上网定价发行相结合的方式进行,网上发行和网下发行预设的发行数量比例为50%:50%。根据实际申购结果,按照网下配售比例和上网定价发行中签率趋于一致的原则,对初定的网下配售的中海转债数量和上网定价发行的中海转债数量进行调整。最终的发行结果如下:

1、原A股股东优先配售结果

原A股有限售条件股东未参与优先配售。原A股无限售条件股东优先配售262,017手,即262,017,000元,占本次发行总量的13.10%。原A股股东共优先配售262,017手,即262,017,000元,占本次发行总量的13.10%。

2、网上、网下实际发售数量

网上、网下发行总量(扣除原A股股东优先配售部分)为1,737,983手,即1,737,983,000元,占本次发行总量的86.90%。其中,网上向网下回拨752,380.5手,即752,380,500元;网上实际发行总量(扣除原A股无限售条件股东优先配售部分)为116,611手,即116,611,000元,占本次发行总量的5.83%;网下实际发行总量(扣除原A股有限售条件股东优先配售部分)为1,621,372手,即1,621,372,000元,占本次发行总量的81.07%。

3、网上向一般社会公众投资者发售的中签率

本次最终确定的网上发行数量为116,611手,即116,611,000元。网上一般社会公众投资者的有效申购数量为8,745,041手,即8,745,041,000元,中签率为1.33345287%。保荐机构(主承销商)中国国际金融有限公司将在2007年7月5日组织摇号抽签仪式,摇号结果将在2007年7月6日的《中国证券报》和《上海证券报》上公告。申购者根据中签号码,确认认购可转债的数量,每个中签号只能购买1手(即1,000元)中海转债。

4、网下向机构投资者配售结果

本次网下实际发行数量为1,621,372手,即1,621,372,000元。机构投资者的有效申购数量为121,593,000手,即121,593,000,000元,网下实际配售比例为1.3334%,实际配售依照四舍五入原则精确到1,000元(1手)取整。

获得配售的机构投资者名单、实际获配金额、返还订金情况请见附表《机构投资者网下获配情况明细表》。

本公告一经刊出,即视同向网下申购获得配售的所有机构投资者送达获配的通知。

三、本次发行的中海转债上市时间将另行公告。

四、有关本次发行的一般情况,请投资者查阅2007年6月27日在《中国证券报》和《上海证券报》上刊登的《中海发展股份有限公司可转换公司债券募集说明书摘要》、《中海发展股份有限公司可转换公司债券发行公告》,投资者亦可到下述网址查询募集说明书全文及有关本次发行的相关资料:

http://www.sse.com.cn

http://www.cicc.com.cn

中海发展股份有限公司

2007年7月5日

中国国际金融有限公司

2007年7月5日

附表:机构投资者网下获配情况明细表