|

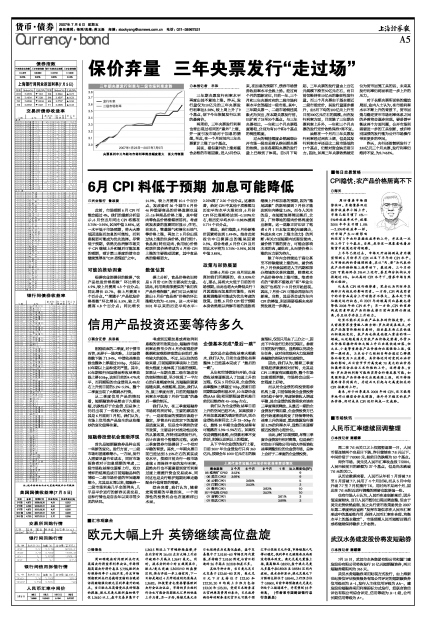

周四债券市场弱势依旧。长期债券双边报价收益率小幅上升,市场已经习惯了4%—5%的收益率水平,就像2005年年末习惯1.5%—2.5%的收益率一样。对市场产生心理影响的还有3年央行票据收益率的上升,并且是一次性上升了9个基点。当然,是否这一现象意味着后续货币政策还有待观察。

上半年已经过去,市场又开始揣测或者用模型预测6月份单月CPI以及下半年的CPI水平。从市场机构的普遍预测看,在以“肉、蛋”为代表的农产品价格持续上涨带动下,最近两、三个月的CPI可能始终在3%以上运行,甚至部分机构认为将超过4%。如此高的CPI水平下,债券市场自然难以轻松。

从未来CPI运行趋势看,笔者认为同时存在两种方向相反的影响因素。一方面,CPI构成因素中的非食品成分上升动能并不很大,基本处于低位稳定运行状态,而2007年的较高同比基数也将降低2008年的CPI水平;另一方面,CPI的重要构成因素即农产品价格走势目前却显得扑朔迷离,并且似乎存在上升动力。

这里不能不关注农产品未来的价格走势。不久前投资界重量级人物吉姆·罗杰斯发表观点,对农产品期货价格相当看好,指出基本面正在快速而积极地变化,农产品也将是他投入资金的唯一领域。从近期美国大宗农产品价格走势看,尽管玉米价格因播种面积大幅上升而出现快速回落,但大豆、小麦等重要农产品价格却出现强劲上涨。值得一提的是,玉米由于已经相当部分通过乙醇提炼而转变为工业原料,其价格还同时受到石油价格的影响,而目前节节升高突破70美元的油价恐怕最终还会拉动玉米价格的上升。这样看来,吉姆·罗杰斯的判断可能确实符合行情发展可能。如果国际农产品价格再次出现连续上涨,则不排除最终传导到国内,并进而又引起与之高度相关的CPI指数的上行。

看来,对于四季度及2008年的CPI,还不能简单地作以模型分析或预期,海外并不稳定的农产品价格,仍对未来CPI运行构成一定威胁。