|

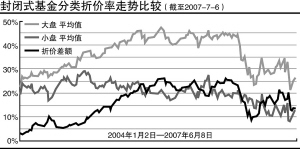

6月初以来,封闭式基金的二级市场走势出现了较大的波动。6月5日至6月18日,封闭式基金几乎呈现单边上行之势,38只正常交易的封闭式基金平均上涨了37.68%,其中大盘封闭式基金平均涨幅更是高达43.15%。而6月19日以后,封闭式基金二级市场风云突变,封闭式基金出现单边下跌的走势,截至7月6日,38只正常交易的封闭式基金平均跌幅达到15.66%,其中大盘封闭式基金平均下跌了16.94%。虽然封闭式基金二级市场短期震荡较大,但我们认为,从长期来看,封闭式基金仍然存在着较高的投资价值,尤其是在股票市场波动幅度加大的背景下,封闭式基金尤其是大盘封闭式基金更是较为理想的投资对象。

⊙国都证券 姚小军

四大因素影响近期封闭式基金折价率波动

分析此次封闭式基金大幅震荡的驱动因素,除了净值波动的影响之外,折价率的波动也是主要因素。而从影响近期封闭式基金折价率波动的因素来看,牛市预期对封闭式基金折价率的影响、相关重仓股复牌所带来的套利机会、分红和创新型封闭式基金的推出是四个最主要的原因。

股市行情预期对封闭式基金折价率的影响

不同的市场预期对封闭式基金的折价率影响也不同,在股市下跌阶段,尤其是在基金重仓股下跌时,由于封闭式基金的现金流要低于投资者的预期,因此封闭式基金的折价率一般会不断提升,而在上涨行情中,尤其是在基金重仓股上涨时,由于封闭式基金的现金流入要高于投资者的预期,因此封闭式基金的折价率通常会以下降为主。2006年10月份,市场对牛市的信心限制增强,加上基金重仓的大盘蓝筹股成为当时行情的主线,封闭式基金的折价率开始持续下降,这一影响同样出现在今年6月初,在绩差股大幅下跌的背景下,由于基金重仓股的投资价值再度得到市场的认同,因此封闭式基金的折价率再度出现回落。而在6月19日之后,由于市场担心基金重仓股会出现补跌,进而又推动了封闭式基金折价率的回升。

相关重仓股复牌所带来的套利机会

我们注意到,在6月中下旬之前,有许多封闭式基金的重仓股处于停牌阶段,而在此期间,大盘及同类型品种涨幅较大,这使得这些重仓股面临着较大的补涨空间。由于在计算净值时,对这些重仓股的计价采用的是停牌前的收盘价,因此一旦这些重仓股复牌,基金的净值将出现较大幅度的上涨,这也吸引了许多套利资金的进入。但由于相关基金重仓股近期已经陆续复牌,因此对封闭式基金折价率的影响也已经消除。

分红

封闭式基金分红对折价率的影响在此前的封闭式基金年度行情中已经得到充分的展现,当时大盘封闭式基金的平均折价率从2006年10月20日的43.88%大幅下降至2006年12月29日的23.22%,很大程度上就是受封闭式基金大比例分红的影响。近期又有多只封闭式基金开始公布分红方案,尤其是8月底之前,封闭式基金将公布中报,预期还将有大批基金进行分红,这也在一定程度上推动了封闭式基金折价率的回落。

创新型封闭式基金的推出

近期国投瑞银基金管理公司推出了创新型封闭式基金的设计方案,虽然该方案不能解决封闭式基金在熊市中的折价交易问题,但在牛市中对降低封闭式基金折价率还是有明显的作用。更为重要的是,这反映了相关方面对解决封闭式基金折价交易问题的一种积极态度。

2007年6月5日至7月6日封闭式基金二级市场分阶段表现统计

基金分类 2007-6-5至2007-6-18 2007-6-19至2007-7-6

大盘基金平均涨幅 43.15% -16.94%

小盘基金平均涨幅 25.82% -12.90%

全部基金平均涨幅 37.68% -15.66%

资料来源:国都证券研发中心

封闭式基金投资价值依然明显

我们认为封闭式基金的投资价值不会因为短期的波动而改变,综合考虑封闭式基金的净值与折价率因素,我们认为封闭式基金的投资价值依然明显。

净值是封闭式基金投资价值的基础,在过去一年中,封闭式基金取得了较好的投资收益。虽然与沪深300指数的收益率相比,封闭式基金的收益率相对较低,但如果考虑到封闭式基金只能有80%的仓位投资股票,事实上封闭式基金的股票资产收益率要高于同期沪深300指数的收益。由于下阶段股票市场将以震荡为主,因此封闭式基金在股票仓位上的劣势将不再明显,加上封闭式基金在股票选择上的优势,封闭式基金有望取得令人满意的投资收益。

折价率方面,我们认为下阶段封闭式基金的折价率将以下降为主基调。对于小盘封闭式基金而言,由于到期日日益临近,而小盘封闭式基金到期后一般都会转型为开放式基金,因此小盘封闭式基金的折价率将呈现刚性下降的走势。对于大盘封闭式基金而言,受牛市格局未改、不定期分红、创新型封闭式基金和股指期货的推出等因素的影响,大盘封闭式基金的折价率也将以下降为主。首先,牛市背景有利于封闭式基金折价率的下降。从成熟市场的经验来看,在牛市中封闭式基金的折价率一般会逐步回落,这与封闭式基金的现金流在牛市中往往会超过市场预期有关;其次,不定期分红有利于推动封闭式基金的折价率回落。随着去年封闭式基金修改分红方案之后,一年多次分红成为可能,由于今年封闭式基金整体具备较强的分红能力,而随着封闭式基金分红进程的推进,封闭式基金的折价率也将随之回落;再次,创新型封闭式基金的推出有利于封闭式基金折价率的下降。目前已有国投瑞银基金管理公司和大成基金管理公司推出了创新型封闭式基金的方案,随着创新型封闭式基金的推出,我们认为对存量封闭式基金问题的解决也将成为各方工作的一个重要内容,一旦我们的预期得以实现,存量封闭式基金折价率将有明显的下降;最后,股指期货的推出也有利于降低封闭式基金的折价率。目前股指期货的相关运行规则已经公布完毕,如果股指期货能够在今年下半年推出,那将推动封闭式基金折价率的下降。

理性选择封闭式基金

我们建议投资者理性选择封闭式基金,这样既可以分享封闭式基金整体上涨所带来的机会,也可以避免结构性分化中所蕴藏的风险。对于封闭式基金的选择,要综合考虑封闭式基金的折价率因素和业绩因素。相对折价率而言,投资者要更加关心封闭式基金的业绩因素,因为与业绩上的分化相比,封闭式基金在折价率走势上的差异其实并不大。我们统计了今年年初至7月6日的封闭式基金业绩表现和折价率走势,业绩表现最好和最差的封闭式基金净值增长率相差了52个百分点,而在折价率波动方面的差异只有16个百分点。综合考虑封闭式基金的业绩和折价率因素,我们重点推荐以下三只封闭式基金:基金泰和、基金裕阳和基金安顺。