|

上半年的债市疲弱不堪,进入5月份以后更是一泻千里,物价的急速上行以及央行的两次加息是主要背景,而即将发行的15000亿元特别国债则更是雪上加霜。 展望下半年,我们依然认为短债是良好的避风港,而3 年期以内的国债和企业债前期的期限溢价上行过大,可能是避险的良好选择。如果粮食价格不出现意外走高,那么中长期国债的风险溢价已经得到充分体现,未来继续上行的概率十分有限。

利率变化长短殊途

进入5月份以后,上证国债即期收益率曲线全面上行:从5月初到6月末,10年期国债收益率上行近90bp,5年期上行近80bp,而1年期上行仅为40bp,长期国债利率的上行幅度要远高于短端利率。

1 年期以内的利率主要由央票决定。在5 月份以后债市的大跌中,各期限央票利率的上行幅度仅在10至20bp间,不仅低于1年期国债,更是远低于中长期限的国债。

债市供需的变化可能是影响利率走势的重要因素,首先看债市的到期与发行:二季度各类债券发行总量为1.5万亿元,与去年同期相比减少200亿元。而各类债券本息到期额为1.2 万亿元,比去年同期小幅多增。很显然,这两者还不足以决定债市的巨大变化。

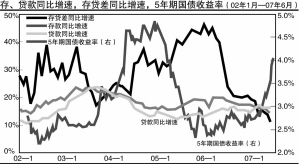

然而在债市资金的潜在供应方面,银行存贷差增速的继续缩减可能是影响债市的重要因素。从4月到5月,由于银行存款增速的下降,存贷差余额首次出现1000亿元的下降,并导致存贷差增速从14.4%骤降至11%。而估计6月份银行存款增速减缓的趋势仍在持续,存贷差规模很可能继续缩小,从而极大地影响了债市的供需平衡。

风险溢价变化分析

为了理解不同期限国债利率的变化模式,下面我们从风险溢价的角度进行分析。

国债利率可以分解为基准利率及风险溢价之和。其中基准利率为1年期央票,而利差部分则是风险溢价。结果显示,3年期及以上国债的风险溢价走势基本相关,而1年期风险溢价则有独特的走势,其原因何在呢?

我们发现,1年期国债风险溢价与央票利率有明显的反向相关性。其原因可能在于,当央票利率处于上升周期时,市场形成利率上行的预期,并增配久期最短的1年期国债,导致其价格上升,风险溢价下降。而在央票利率处于下降周期时,市场预测利率整体下移,并增配长债而减持1年期国债,导致其价格上升,风险溢价也水涨船高。

而长期国债的风险溢价与通胀的走势明显相关。2003年以来的数据显示,当近12个月CPI均值上升时,10年期国债风险溢价也同步上扬,而CPI均值下降时,其风险溢价也同步走低。目前12个月CPI均值已经上升到2.1%左右水平,从历史趋势来看,与之相对应的10年期国债风险溢价应在1.4%左右。目前经过利率的大幅上升以后,其风险溢价已经超过1%,接近理论预测的合理区间。未来如果物价不创出新高,则长债利率的调整幅度已然十分有限。

未来利率走势判断

首先,随着短端央票利率基准的提高,回购利率的均值也在逐步提升,这意味着其未来的波动也会加剧。

其次,随着3年期央票发行的常规化,其招标利率逐渐成为同期限金融债的基准。目前,3年期国债利率已经超过同期限的金融债利率,考虑到国债的避税效应,这一倒挂是不正常的。我们认为,基于美元停止加息的背景,3年期央票利率的上行空间也是有限的,这也意味着目前3年期金融债利率的定位基本合理,而3年期国债则有一定投资机会。

企业债市场上,我们计算了各期限企业债相对于同期限国债的信用溢价。结果显示,各年期企业债的历史信用溢价都在100bp左右。目前5年期企业债的信用溢价为94bp,定位基本合理。而10年期国债信用溢价为84bp,未来可能会有小幅回升。

而1年期企业债的信用溢价已经上升到180bp,远远超过了历史均值水平,我们认为3年期以内企业债都有一定的投资机会。

金融债市场上,1年期金融债的信用溢价为50bp,目前定位基本合理。而中长期金融债的信用溢价自2005年8月份以后就由负转正,其中5年期金融债的信用溢价均值为33bp,10年期为20bp。目前5年期金融债的信用溢价仅为-10bp,远低于历史均值,调整压力较大。而10年期金融债的信用溢价为30bp,定位基本合理。