2007年第二季度报告

§1 重要提示

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2007年7月17日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告期为2007年4月1日起至2007年6月30日止。本报告期中的财务资料未经审计。

§2 基金产品概况

§3 主要财务指标和基金净值表现

3.1 主要财务指标 单位:元

上述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

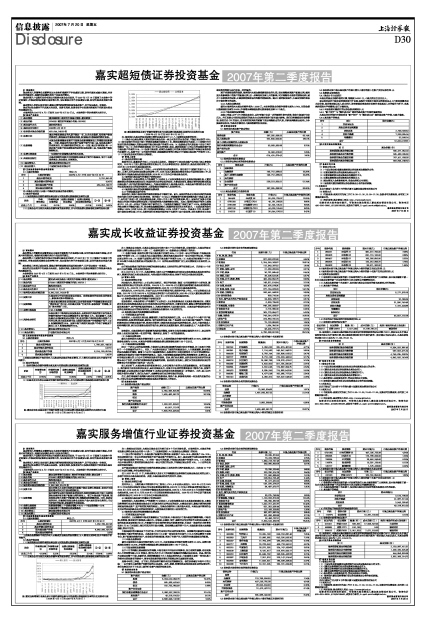

3.2 基金净值表现

(1)报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

(2)自基金合同生效以来基金份额净值的变动情况,并与同期业绩比较基准收益率的变动比较

图:嘉实服务增值行业基金累计份额净值增长率与同期业绩比较基准收益率的历史走势对比图

(2004年4月1日至2007年6月30日)

注1:按基金合同规定,本基金自基金合同生效日起6个月内为建仓期。本报告期内,本基金的各项投资比例符合基金合同第十八条((二)投资范围和(六)投资组合比例限制)的约定:

(1)在正常市场情况下,本基金资产配置的比例范围:股票资产25%-95%;债券资产0%-70%;现金或到期日在一年以内的政府债券不低于基金资产净值的5%。其中,基金投资于服务业股票的比例不低于基金股票资产的80%。(2)持有一家公司的股票,不得超过基金资产净值的10%。(3)本基金与由本基金管理人管理的其他基金持有一家公司发行的证券,不得超过该证券的10%。(4)法律法规规定的其他限制。

由于基金规模或市场的变化导致的投资组合超过上述约定的比例不在限制之内,但应在10个交易日内进行调整,并符合相应的规定。

注2:2007年4月17日,本基金管理人发布《关于调整嘉实服务增值行业基金基金经理的公告》,孙林不再担任本基金基金经理。此前,本基金基金经理为党开宇、孙林。

§4 管理人报告

4.1 基金经理情况介绍

党开宇女士,上海交通大学管理科学与工程硕士,CFA,5年证券从业经历。2001年4月至2003年10月任招商证券股份有限公司证券投资部投资经理;2003年10月加入诺安基金管理有限公司,2004年5月至2005年1月任诺安平衡基金基金经理助理,2005年1月至2006年9月任诺安平衡基金基金经理,2005年12月至2006年9月任诺安股票基金基金经理。2006年9月至今任职于嘉实基金管理有限公司,2006年12月至今任本基金基金经理。

4.2 报告期内基金运作的遵规守信情况说明

在报告期内,本基金管理人严格遵循了《证券法》、《证券投资基金法》及其各项配套法规、《嘉实服务增值行业证券投资基金基金合同》和其他相关法律法规的规定,本着诚实信用、勤勉尽责的原则管理和运用基金资产,在严格控制风险的基础上,为基金份额持有人谋求最大利益。本基金运作管理符合有关法律法规和基金合同的规定和约定,无损害基金份额持有人利益的行为。

4.3 报告期内基金的投资策略和业绩表现

(1)行情回顾及运作分析

报告期内,上证指数和市场成交量都创出了历史新高,市场也经历了最大幅度的震荡调整。市场估值、政策面、资金面对市场构成三重压力。应该说,以题材、低价、重组传言为标的炒作已经告以段落,市场的投机氛围受到极大打压,不断提升行业估值的热情也开始遭遇怀疑,引发这一改变的分水岭事件便是5月30日财政部上调印花税后的市场大调整。而在调整之前的两个月内,长线投资者基本是跑输指数、鲜有作为的。

市场在疯狂的时候抹杀了不同行业、不同行业地位的企业的估值差异。在调整的时候则为长线投资者提供了最好的调仓机会。本基金在今年6月之前一直保持高仓位运作,6月之后适当降低了股票仓位,资产配置依然维持地产、商业板块的较高配置,增加了有资产注入预期的交通运输板块的配置。

(2)本基金业绩表现

截至本报告期末本基金份额净值为3.379元,本报告期基金份额净值增长率为41.09%,业绩比较基准收益率为23.29%,净值增长率超越业绩比较基准收益率17.80个百分点。

(3)市场展望和投资策略

由于6月的调整主要是题材股的调整,市场估值水平并没有有效降低,加之政策的谨慎、对违规资金入市的监管加强、QDII的推出,我们认为牛市之中的这轮市场整体的调整并没有结束。但是,我们也不必要去买整个市场,如前所述,恐慌调整提供了介入长线品种的机会,市场最终又回到一些长驻其中的相对长期投资者的游戏中,值得长期投资的稳定增长的蓝筹品种又重新受到青睐。

展望今年第三季度,自下而上的选股将可能带来明显的超额收益。我们依然看好本轮牛市的主线———以升值为主题的资产和航空股的未来表现。此外,旅游、消费依然是低风险高收益的投资标的,我们也密切关注下半年进入新的行业景气周期的投资品种。

§5 投资组合报告

5.1 报告期末基金资产组合情况

5.2 报告期末按行业分类的股票投资组合

5.3 报告期末按市值占基金资产净值比例大小排序的前十名股票明细

5.4 报告期末按券种分类的债券投资组合

5.5 报告期末按市值占基金资产净值比例大小排序的前五名债券明细

5.6 报告期末按市值占基金资产净值比例大小排序的前五名权证明细

5.7 报告期末按市值占基金资产净值比例大小排序的前十名资产支持证券明细: 无

5.8 投资组合报告附注

(1)报告期内本基金投资的前十名股票的发行主体未被监管部门立案调查,在本报告编制日前一年内本基金投资的前十名证券的发行主体未受到公开谴责和处罚。

(2)本基金投资的前十名股票中,没有超出基金合同规定的备选股票库之外的股票。

(3)其他资产的构成

(4)持有的处于转股期的可转换债券明细

(5)报告期内获得的权证资产

注:报告期内,本基金认购武钢股份分离交易可转债而获派的权证武钢CWB1,按权证公允价值占该转债全部公允价值的比例,将认购该转债实际支付全部价款的一部分确认为权证成本,本基金获得的武钢CWB1成本为7,071,519.03元。

§6开放式基金份额变动

§7 备查文件目录

7.1备查文件目录

(1) 中国证监会批准嘉实服务增值行业证券投资基金设立的文件;

(2)《嘉实服务增值行业证券投资基金基金合同》;

(3)《嘉实服务增值行业证券投资基金招募说明书》;

(4)《嘉实服务增值行业证券投资基金基金托管协议》;

(5)基金管理人业务资格批件、营业执照和公司章程;

(6) 报告期内嘉实服务增值行业证券投资基金公告的各项原稿。

7.2 存放地点

北京市建国门北大街8号华润大厦8层嘉实基金管理有限公司

7.3 查阅方式

(1)书面查询:查阅时间为每工作日8:30-11:30,13:00-17:30。投资者可免费查阅,也可按工本费购买复印件。

(2)网站查询:基金管理人网址:http://www.jsfund.cn

投资者对本报告如有疑问,可咨询本基金管理人嘉实基金管理有限公司,咨询电话400-600-8800、 (010)65185566,或发电子邮件,E-mail:service@jsfund.cn。

嘉实基金管理有限公司

2007年7月20日