一、加息和调降利息税的影响

2007年7月20日,人民银行宣布再次提高人民币存贷款基准利率27个基点,同时国务院将利息税从20%下调为5%。这两项措施实施以后,一年期税后的存款利率将由原先的2.45%上升到3.16%,提高了71个基点,一年期贷款基准利率由6.57%上升到6.84%。

1、为什么加息减税?

我们认为管理层在目前情况下加息减税的主要动机在于控制投资反弹和纠正实际负利率。从今年的投资增速形势来看,管理层的调控还是比较到位的。在去年底大部分机构都认为投资会反弹的背景下,管理层加强了对新开工项目及其计划投资总额的控制,从而使得今年的投资增速基本温和增长。但是近两个月在房地产投资增长较快拉动下,整个固定资产投资增速出现了一定反弹,这引发了管理层的担忧,从而对贷款利率进行了上调。而在投资反弹的同时,CPI持续上涨,使得居民储蓄存款实际负利率情况进一步加重。如果不及时调整可能会导致居民储蓄持续搬家,对整体银行体系的流动性形成影响。

2、年内还会加息减税吗?

年内是否还会加息减税重点要看投资增速和CPI的后续发展情况。从投资增速来看,我们认为下半年持续高涨的可能性不大,一方面由于在诸多商业银行上半年抢先放贷背景下,大部分银行已经完成年内贷款目标的70%-80%,下半年信贷对投资增长的支持力度减弱;另一方面,人民币的快速升值和出口退税的大范围下降将改变经济主体对未来的盈利预期,同出口相关的投资增速将得到一定程度的遏制。因此,我们倾向于认为,年内投资增速的变化可能将重现去年7-12月份逐渐降低的局面。

而从CPI的增长情况来看,我们认为后续支持CPI再创新高的能力已经不足。PPI增速目前在小幅回落,而食品价格虽然高涨,但是增速已经回落,连续四年的丰收和今年夏粮的丰收可能会进一步推动食品价格走低。同时CPI在6月份创出新高也受到了同比基数的影响,去年6月是猪肉价格的最低点。我们认为管理层对于这种结构性的通货膨胀的容忍度将会有所提高,也就是说,即使CPI继续在高位徘徊可能短期内也难以激发管理层再次加息,但5%的减税空间可能会优先使用。

基于上述两方面分析,我们认为在本次加息减税后,年内管理层再度加息的动力已经大为减弱,年内再度加息的可能性为40%。但是,我们也关注到提高最低工资标准在目前农村劳动力日益紧张背景下,将会从侧面推动专业从事农业生产的劳动力对收入的预期,或者提高他们从事农业、副业的机会成本,从而推动农副产品价格上升。农村的“巴拉萨·萨缪尔萨效应”可能将会逐渐显现,所以我们对未来食品价格的上涨保持谨慎态度。CPI的高位运行如果再和投资反弹相遇,我们相信还将推动管理层作出加息决策。虽然年内加息动力减弱,但是未来一年内我们认为可能还存在两次左右的加息空间。

3、加息减税的影响及后续政策判断

利率上调对于投资增长的实际影响力不大,目前支持投资反弹的主要动力在于企业利润率的高企,而企业利润率水平的高企又同目前劳动力价格较低和汇率水平较低有关。虽然这两方面因素都在发生变化,但是其影响程度都有限,资本成本上升27个基点至6.84%还不会对目前息税前利润率高达8%左右的企业投资行为形成明显抑制作用。从消费来看,由于目前房地产信贷和汽车信贷消费在整体消费中占的比重较小,因此,贷款利率上升的实际影响也有限。出口更多的依赖于外部市场和世界经济的发展态势,我们认为外部需求在年内仍将保持稳定增长,出口增速更多可能会受到出口退税等结构性政策的调整,利率些微上升对出口产品的竞争力影响可以忽略。因此,从总体上看,加息减税不会对本轮经济的内生性增长机制形成实质性损害。

对于年内可能采取的后续宏观调控政策,我们认为,加息动力已经明显减弱(四季度再度加息的可能性为40%),降低出口退税、限制高耗能高污染加工贸易发展、加快实际汇率水平升值和完善汇率形成机制、发行特别国债(提高存款准备金率)等将成为宏观调控的主要手段。

二、加息减税对产业的影响

1、降低利息税的影响:正面效应大过负面

利息税降低对于实体经济具有三个正面影响:一、资金富裕型的行业与公司将明显受益于存款利息的增加,比较突出的有商业类公司、酒类公司等;二、对于由于加息所带来的负面影响,具有一定程度的抵消效应,具体效果取决于公司的存贷款结构;三、对于银行而言,在不需要增加银行支出情况下,加大了银行吸引存款的能力,部分缓解储蓄分流压力。

利息税降低对于资本市场而言,具有理论上的负面效应,主要在于吸引资金出现分流,对于资本市场流动性具有一定紧缩效应。但实际上,股票市场所受影响甚微,虽然储蓄存款利率实际上升71个基点,但对于股票投资者而言吸引力较小。

由于利息税降低继续支持实体经济的强劲增长,并且对于股票市场流动性紧缩的效应比较有限,因此,综合看降低利息税的影响是偏正面的。

2、加息的影响:紧缩效应并不明显

由于今年上半年经济继续强劲增长,工业经济的息税前利润率也保持上升,如果按连续12个月的数据计算,已经达到8.1%的水平。而目前一年期贷款利率6.84%,五年以上的贷款利率为7.38%,实体经济的回报率与资金成本的缺口得以继续保持。我们认为,这种情况将继续刺激工业企业增长,促使企业投资反弹,同时银行的贷款环境也进一步趋好,必然加大银行贷款的冲动。因此,我们认为目前的利率水平依然不能抑制经济过快增长。

由于今年下半年的加息对企业财务负担的影响是有时滞的,因此,我们重点观察,如果今年四季度再次加息对企业2008年利润增长的影响,并且考虑利息税下调的正面影响。通过行业研究员的测算,大部分行业影响都在5%之内,对部分原材料行业有一定负面影响,如造纸、水泥、纯碱、纺织等行业,但也不超过10%。而财务测算对铁路行业影响较大,但实际情况中铁路行业多享受优惠利率,所以具体影响也并不大(见表1)。

3、加息减税影响较大的行业

银行:由于此次上调活期存款利率的幅度相对较小,根据测算,此次加息轻微扩大银行的存贷差,扩大幅度约为0.02%。而取消利息税有利于银行一方面不提高银行的存款成本,另外一方面,由于期限长的存款的加息效应更为明显,有利于银行吸纳稳定的储蓄存款。因此,我们认为“业绩高增长预期以及估值相对安全”的增持理由并没有改变。

地产:加息对我们重点关注的上市公司税前利润影响轻微,并且相关公司的利息收入也会因利息税的降低而增加,综合影响更为有限。由于是小幅上调利率,对居民按揭购房成本影响幅度不大,对需求抑制作用也较为有限。行业内优质公司2007年、2008年都将保持高增长,投资价值十分明显,我们维持行业增持评级。

铁路:铁路行业负债基本上都是享受优惠利率和固定利率,实际上影响并不是很大。重点公司大秦铁路资产负债率较低、公司盈利能力强、现金流充沛,加息负面影响小,而取消利息税对大秦铁路正面影响大。

半导体:虽然利息税降低将增加公司的利息收入,但是我国上市公司利息支出远大于利息收入,因此,加息将显著影响企业利润水平。法拉电子、航天电器、莱宝高科等公司没有负债,财务费用没有利息支出,但有利息收入,从静态看加息较为有利;目前大部分半导体企业均有再融资项目需要执行,加息将会加快上市公司的相关行为,而随着市场交投活跃,上市公司再融资项目有望超额完成,例如长电科技,这将有效降低上市公司负债率,减少加息影响。

纺织行业:它们本来就很难获得银行贷款,因而加息不会改变行业整体的运行趋势,对企业的实际影响有限,我们仍维持行业“持有”评级。从静态角度来看,本次加息对纺织全行业以及主要上市公司常山股份、孚日股份和山东海龙2007年、2008年净利润有一定影响。孚日股份和山东海龙由于前期利用银行借款快速扩张产能,因而负债较高,但两家公司都公告了再融资方案,如果得到实施影响将大大低于我们的计算结果。其它重点公司中,大多在近年内上市融资或者再融资,影响较小。

造纸行业:造纸行业主要上市公司中,华泰股份、银鸽投资、博汇纸业由于近期产能扩张较少,影响相对较小,而美利纸业由于正处于利用银行借款快速扩张产能,因而影响较大。本次加息对造纸行业影响是负面的,但由于该行业目前主要影响因素来自于行业产能的扩张以及原材料的价格走势,目前这两个影响因素我们依然认为产能扩张趋缓、原料价格未来将下降,因此依然坚持行业趋于好转的观点,维持“持有”投资评级。

水泥:从静态角度来看,本次加息对水泥行业以及主要上市公司海螺水泥、华新水泥、冀东水泥2007年、2008年净利润有一定影响,尤其是华新水泥,由于HOLCIM收购事宜一直未落实,导致了公司有息负债偏高。总体而言,此次加息对行业有一定负面影响,增加一定的财务费用。但从结构性来看,加息将会加大落后水泥、小水泥以及经营不善目前处于亏损边缘的水泥企业的淘汰力度,有助于行业结构加速优化。

化工:从静态角度来看,本次加息对纯碱行业以及主要上市公司山东海化和双环科技2007年、2008年净利润有一定影响,但考虑到活期存款利率提升以及利息税降低,对行业及企业的影响程度有一定的降低作用。本次加息对纯碱行业影响是负面的,但由于纯碱行业产能扩张已经进入休眠期,同时加息还会对纯碱产能扩张有一定的抑止作用,因此我们依然坚持行业复苏观点,维持“增持”投资评级(具体见表2)。

三、投资策略建议

加息减税对市场的影响有限,而且即使存在负面影响,其实质性发生可能都尚需时日。而在目前上市公司中报业绩超预期释放背景下,市场可能更多将受到中报业绩的影响。根据我们的不完全统计,全市场和沪深300已经发布中报预告的上市公司业绩增长超越市场预期的都在10个百分点以上,沪深300以及进行了业绩预告的上市公司按照其业绩增长下限的利润同比增长达到65%,远高于朝阳永续一致预期的48%,上市公司业绩的超预期释放将极大推低市场估值,增强市场信心,对市场形成较强支撑。目前沪深300滚动四个季度的市盈率为35.5倍,在中报公布完毕后市盈率将降低至30倍以下。在这种背景下,我们认为加息减税后市场仍将维持震荡上行态势。

在未来的宏观调控中,我们建议回避出口尤其是加工贸易出口行业,重点关注国内消费服务行业。消费增长最具确定性,尤其是品牌消费品。同时,由于实际汇率水平的上升将是下阶段政策的主要调控方向,因此,对于资源品、资产品我们继续看好。重点关注煤炭及部分优势金属尤其是中国具有定价权的有色金属和金融地产行业。对于原材料行业,我们则继续保持警惕,投资温和回落的可能性正在增大。

(执笔:杨帆、陈东、范向鹏)

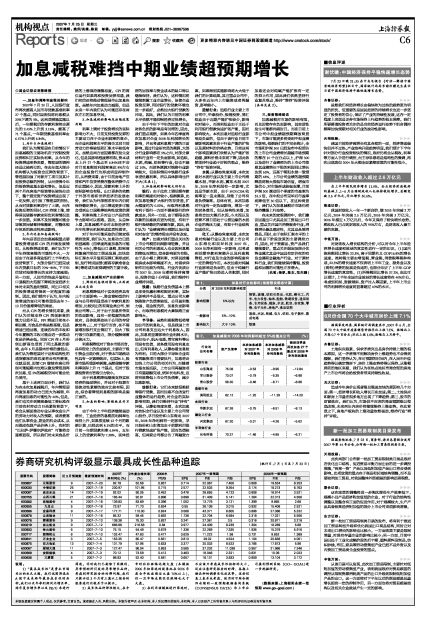

表1、 加息对行业的影响(根据假设静态计算)

分类 对2008年利润影响程度 行业

影响轻微 5%以内 钢铁、玻璃、纺织化学品、化肥、磷化工、汽车、电力设备、轴承、船舶、铁路设备、通用设备、专用设备、煤炭、水运、航空、农牧渔、零售、电子元件、房地产、食品饮料

一般影响 5%-10% 造纸、水泥、纯碱、电力、纺织、电子器件、集成电路

影响较大 大于10% 铁路

表2、 加息减税对2008年利润影响超过5%的重点公司(%)

行业与 资产负债率 本次加息减税 本次加息减税 假设四季度

公司名称 对2007年 对2008年 再次加息27个

净利润影响 净利润影响 基点对2008年

净利润的影响

纺织行业

山东海龙 75.08 -0.53 -9.95 -12.84

孚日股份 73.07 -0.79 -5.35 -6.88

常山股份 56.30 -0.46 -6.71 -8.86

造纸行业

美利纸业 82.12 -1.20 -11.29 -14.20

水泥行业

华新水泥 67.26 -0.75 -6.51 -8.13

磷化工行业

兴发集团 67.30 -0.31 -4.26 -5.62

半导体行业

长电科技 70.37 -1.46 -4.85 -6.21