浙江栋梁新材股份有限公司

第三届董事会第十四次会议决议公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

浙江栋梁新材股份有限公司第三届董事会第十四次会议,于2007 年7月15日以电话和专人送达的方式发出会议通知和会议议案,并于2007 年7月25日(星期三)9:00 在浙江栋梁新材股份有限公司织里厂区行政楼四楼会议室召开。应到董事9名,实到董事9 名,监事及部分高管列席会议。会议的召开符合《公司法》、《公司章程》的有关规定。

本次会议由董事长陆志宝先生主持,与会董事经过讨论,审议并通过如下议案:

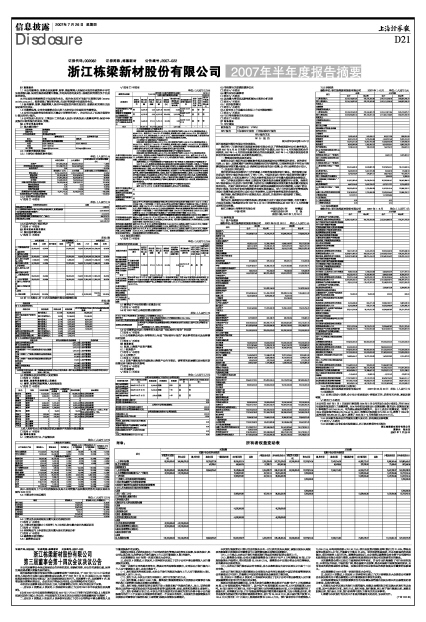

一、会议以9 票赞成、0 票反对、0 票弃权审议通过了《公司2007年半年度报告及其摘要》。

《公司2007 年半年度报告摘要》详见2007 年7 月26日刊登于《证券时报》、《上海证券报》和《证券日报》上的公告,半年度报告正文全文详见公司指定信息披露网站“巨潮网”。

二、会议以9 票赞成、0 票反对、0 票弃权审议通过了《关于公司符合申请公募增发人民币普通股条件的议案》。

根据《公司法》、《证券法》和《上市公司证券发行管理办法》等有关法律、法规的规定,经公司认真自查,认为符合公开发行境内上市人民币普通股(A股)的条件。

本议案需提交2007年第一次临时股东大会审议。

三、会议以9 票赞成、0 票反对、0 票弃权审议通过了《关于公司申请公募增发人民币普通股的议案》。

为进一步提升公司的综合竞争力,增强公司的持续发展能力,公司拟公开发行境内上市人民币普通股(A股),具体方案如下:

(一)、发行股票的种类和面值:本次公开发行的股票为境内上市人民币普通股(A股),每股面值人民币1.00元。

(二)、发行方式:本次公开发行采取网上、网下定价发行的方式。

(三)、发行数量:不超过2,000万股。最终发行数量提请股东大会授权公司董事会与保荐机构(主承销商)根据具体情况协商确定。

(四)、发行对象:在深圳证券交易所开设A股股东帐户的境内自然人、法人、证券投资基金以及符合中国证监会规定的其他投资者等(国家法律、法规、规章和政策禁止者除外)。

(五)、发行价格和定价方式:本次公开发行股票的定价原则为发行价格不低于公告招股意向书前二十个交易日公司股票均价或前一个交易日的均价。具体发行价格提请股东大会授权公司董事会与保荐机构(主承销商)根据具体情况协商确定。

本次发行股权登记日登记在册的股东具有一定比例的优先认购权,该部分股东认购股票的数量和比例授权公司董事会与主承销商根据具体情况协商确定。

(六)、上市地点:本次公开发行的股票发行完成后在深圳证券交易所上市。

(七)、募集资金用途:公司本次融资募集资金主要用于年产3万吨高精度PS版、CTP版铝板基生产线项目,项目总投资25,100.80万元。募集资金不足部分将由公司自筹解决,如有剩余补充流动资金。

(八)、本次公开发行股票决议的有效期:自本议案经股东大会审议通过之日起十二月内有效。

本次公开发行股票方案还需通过公司股东大会的审议批准和中国证券监督管理委员会的核准后方可实行,并最终以中国证券监督委员会核准的方案为准。

四、会议以9 票赞成、0 票反对、0 票弃权审议通过了《关于公司申请公募增发人民币普通股募集资金使用可行性报告的议案》。

根据公司发展的战略目标,公司本次发行募集的资金将用于实施“年产3万吨高精度PS版、CTP版铝板基生产线项目”,其中年产PS版铝板基25,000吨,CTP版铝板基5,000吨。PS 版主要用于印刷行业,目前中国印刷行业的持续发展给PS版、CTP版铝板基带来了勃勃生机,对高精度PS版、CTP版铝板基等铝板带箔的需求量剧增,正处于高速成长期。项目总投资包括固定资产投资和铺底流动资金,合计为25,100.8万元,其中固定资产投资21,195.4万元(含用汇177万美元),铺底流动资金3,905.4万元。预计该项目年平均销售收入75,200万元,年均利润总额6,781.30万元,项目全投资内部收益率(税后)为21.02%,静态全投资回收期为6.07年,产量盈亏平衡点37.69%。项目经济效益很好,并具有极强的抗风险能力,项目在财务上是可行的。募集资金到位后,本公司将以募集资金对全资子公司湖州世纪栋梁铝业有限公司进行增资,由湖州世纪栋梁铝业有限公司实施该项目的建设。

本次募集资金项目已经过市场调研和科学论证,并由专业机构编制了可行性研究报告,本项目技术先进,市场前景广阔,符合国家产业政策,符合环保和可持续发展的要求,具有明显的经济效益和社会效益,实施本项目对企业和地区的经济发展具有重要的积极意义。

本议案需提交2007年第一次临时股东大会审议。

五、会议以9 票赞成、0 票反对、0 票弃权审议通过了《关于提请股东大会授权公司董事会全权处理有关申请公募增发人民币普通股相关事宜的议案》。

公司拟提请股东大会授权董事会在有关法律法规范围内全权办理本次公募增发的相关事宜,具体内容包括:

1、在股东大会审议通过的发行方案范围内,根据具体情况制定和实施本次发行的具体方案,其中包括发行时机、发行方式、发行对象、发行数量、网上网下发行数量比例、原股东配售比例、发行起止日期、发行价格等与发行方案有关的具体事项;

2、聘请与本次发行有关的中介机构并签署有关的合同、协议和文件;

(下转D22版)