|

⊙银河证券研究中心

一、上半年基金行为回顾

2007年上半年,新增资金的不断涌入与对短期估值恐高的疑虑一直是市场运行过程中的两大相互矛盾的主要因素。一季度,对于题材股、低价股的追捧是非理性环境下流动性过剩的集中反映。不过二季度以来,市场上涨的结构已经发生了较大变化。2007年上半年总体表现火爆行情中,作为价值投资主要代表的基金显得相对冷静和理性,在市场不断攀升过程中它们所坚持的价值投资理念反而更加突出。

从我们对基金仓位轮换跟踪的情况来看,作为市场中最具研究实力和前瞻性的机构投资者,基金在市场的每一次调整之前都表现出超前的判断力。早在2007年4月份市场依然处在中小板块主导的行情如火如荼的上涨时期,基金坚持的价值投资理念已经主导基金调仓思路;5月份市场行情开始向大盘蓝筹板块转变的初始期,曾经甚嚣尘上的低价股和题材股随着行情的演变开始偃旗息鼓,而长期以来一直蛰伏的大盘板块逐渐显山露水,其所蕴涵的内在价值支撑力度也更加反映在价格上面。在5月份所经历的两次大跌中,以基金重仓股为代表的大盘蓝筹板块成为最具抗跌的品种,特别是在5月底所经历的市场大幅回落中,大盘蓝筹板块所体现出的成长性和价值安全性有力地推动了基金业绩的相对提升。这种“市场未动,仓位先行”的前瞻性操作为基金在本轮市场的结构性变化中赢得了先机。这一时期主动投资的股票方向基金表现得相对强势,行情发展终止了年初以来就一直存在的主动型股票方向基金与市场走势持续扩大的趋势。

二、一、二季度仓位比较分析

1、封闭式基金大幅增仓、开放式基金仓位略减

2007年上半年曾经沉寂较长时间的绩优蓝筹股已经获得了市场结构性转变的青睐。此外,从各类型股票方向基金与市场走势的对比中我们也可以发现,在5月份股票方向基金2007年以来首次战胜指数型基金之后,6月份主动型的股票方向基金继续保持了优越的业绩。作为价值投资的代表,基金相对于市场前后业绩的变化也说明了价值投资理念的重新回归。

从我们对各类型基金仓位的统计情况看,相对于一季度,全部基金仓位有小幅上升,总体变化比较轻微。如果从不同运作方式的基金来看,二季度开放式基金总体仓位小幅下降,而封闭式基金仓位出现大幅度上升;单纯考察股票投资方向基金,二季度封闭式基金仓位大幅增加4.62%个百分点,其它开放式股票投资方向基金均出现不同程度的下降,其中股票型基金仓位下降5.44%个百分点,指数型基金仓位下降4.22%个百分点,偏股型基金仓位下降4.52%个百分点,平衡型基金仓位下降2.47%个百分点。

2、6月份基金低位吸筹、重新布局

从表面上看,二季度开放式股票投资方向基金不同幅度的仓位降低主要是由于股票市场波动幅度的加大,驱使基金降低仓位以规避较大的市场风险。但通过在不同行业仓位上的变化,结合市场结构性的调整可以发现,二季度应该是基金对市场长期看好趋势下进行战略性增仓的宝贵机会(见附表)。

对仓位的跟踪测算表明,早在2007年4月份,在市场环境如火如荼上涨的环境中,基金对于市场权重蓝筹的增持就在进行。行情延续至5月份后,基金在继续增持蓝筹品种的同时已经将前期持有的部分高收益品种获利了结。一则使其免受随后市场大幅调整带来的折损,另外也为基金再次低位入场提供了充足的弹药。从基金二季报披露的内容来看,二季度以来特别是6月份短暂的震荡行情成为基金低位吸筹、重新布局的重要时期。经过这一轮杀跌,除了继续保持对大部分权重行业的重仓持有,基金也对其它行业的优质个股进行了积极配置。这一时期基金的表现可视为对后市长期看好下的战略性增仓。

3、二季度基金在18类行业上超配

由于基金在行业上的仓位变化不仅受到主动调仓的影响,同时市场上各板块之间发生的结构性轮动也将相应推升或降低各行业在基金净值中的比重,因此我们结合各统计时期市场各行业分布的比例,将由于行情的结构性轮动所造成的基金仓位变化剔除,得出基金的行业偏好指标,用来衡量基金集体调仓的方向。按证监会分类的22类行业,二季度主动投资的股票方向基金偏好程度较高的行业是:木材家具、传播与文化产业、金融、保险业、房地产业、采掘业、食品、饮料、批发和零售贸易、机械、设备、仪表、金属非金属等。其中,相较于一季度,基金在二季度超配的行业明显增加,在22类行业中有18类行业均显示出超配状态,而一季度基金超配行业仅包括传播与文化、金融保险、食品饮料等8类型行业。在二季度基金超配行业中,既包括占市场权重较大的金融保险业、房地产、金属非金属、采掘业等大类行业,也包括传播与文化、批发零售、木材家具等中小板特征突出的板块。

此外,从基金对各行业偏好程度指标的变化幅度来看,相对于一季度末,基金偏好程度明显提高的有以下几类行业:木材家具、传播与文化产业、采掘业、房地产业、金融、保险业、造纸、印刷、批发和零售贸易等。总体上,相对于一季度,基金在各个行业上的偏好均有所提高。基金这种对于市场上大部分行业进行超配的现象主要受到新发行基金的影响以及市场环境的左右。

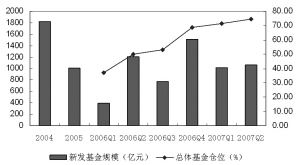

4、二季度是新发基金主要的建仓期

从我们对新发行基金的统计来看,随着市场牛市气氛的延续,新基金发行依然保持了迅猛势头。从最近三个季度的基金发行情况看,2006年四季度发行新基金共计1511.34亿元,2007年一季度新发行基金共1011.5亿元,二季度新发行基金共1066.25亿元。无论是从密度上还是从募集资金规模上看,这三个季度都构成了基金发行的洪峰。而且在所发行的近60多只基金中,除银河银信添利属于债券型基金外,其余均属于股票投资方向基金。此外,2007年上半年封闭式基金转开放以及老基金持续营销所带来的基金扩募带来将近1800亿元的资金增量,这些基金所带来的巨大资金量需要寻求合适的股票投资标的。结合基金合同中对新基金6个月建仓时间的规定以及后续基金进一步充实股票仓位的实际操作经验,二季度既是2006年四季度期间所发行基金进一步充实股票仓位的主要时期,也是2007年以来新发行基金建仓最重要的一段时期,同时也是封转开基金和老基金扩容后建仓的主要时期。

5、6月份的震荡调整成了基金建仓良机

从各主要指数的走势来看,2007年二季度所经历的市场环境也为基金建仓和充实仓位提供了一次非常宝贵的时机。在我国宏观经济发展势头强劲、资本市场建设刚刚步入正轨时期,我国股票市场长期向好趋势已经获得了各个主流机构的认可。在这样一个大背景之下,如何把握每一次市场调整所带来的进入良机,从而以更加饱满的仓位获取市场长牛所带来的收益成为基金更加重视的一个问题。从2006年中期至2007年5月份,除2007年2月有短暂的调整外,市场总体单边上扬行情并没有改变。从2007年逐月情况看,能够促使基金大批量入场的机会并不多。而二季度特别是6月份以来市场所经历的较大幅度调整集中释放了长期积聚的系统性风险,加之有上市公司二季报总体符合预期增长的业绩作支撑,从而增厚了基金应对后续震荡的安全边际,为基金入场提供了较低的成本。在这一段时间里,出于长期价值投资理念的引导,基金可能对于大盘蓝筹集中的权重行业以及各行业中的优质股进行了快速和集中增仓,由此造成股票总体仓位的增加以及基金对各行业偏好度的普遍提升。

6、对大部分行业的普遍增仓是对后市长期走势的看好

综合来看,二季度基金行为从表现上看是对市场大部分行业的普遍增仓,但其深层次的原因是各大机构对后市长期走势的看好。而且基金这种类似于对市场总体增仓行为并没有脱离其价值投资理念,6月份以后市场大幅调整过程中基金业绩所体现出来的优越性已经为其价值投资理念作出了最好的诠释。结合基金在二季度对各行业偏好程度的变化,我们认为在市场向理性回归过程中,受到人民币升值、资产价格重估、产业结构升级以及消费驱动的金融、房地产、采掘业、金属非金属、石油化学、食品饮料、批发零售等仍将是值得长期持有的战略性品种。同时电力、煤气及水的生产和供应业、交通运输、仓储业、信息技术业、机械、设备、仪表等则会隐含着超额收益和更具安全边际的品种。

结构性的轮动永远是市场行情演绎的主旋律,经过一季度对热点题材的过度追捧之后,二季度以来基金仓位搭配已经完全侧重价值型的高安全边际品种,其对于市场风险的抵抗能力空前地得到增强。根据我们对二季度以来基金仓位逐月跟踪的情况显示,从4月份如火如荼的上涨行情至5月份大盘蓝筹初露峥嵘,一直到6月份蓝筹品种主导市场行情,基金仓位也相应完成了从兼顾大中小型行业向权重价值蓝筹板块的转移。这一时期基金操作遵循长期看好后市思路,本着价值投资理念,从人民币升值、资产重估、产业结构升级三个方面在各行业之间进行布局。总体上在每一次行情发生较大转变时期,基金都在仓位布置上做到了未雨绸缪,基金所具备的理性投资气质和前瞻性眼光最终使其在5月底之后行情的演变中占得先机。我们认为大盘蓝筹的崛起、投资的稳健均衡仍将是基金在后续市场中较大的优势。

(执笔:魏慧君)

2007年1-2季度各类型基金仓位比较

基金分类 二季度(亿元) 基金股票仓位(%) 一、二季度仓位变化

(%)

股票基金-股票型基金 8786.11 6777.39 82.58 77.14 -5.44

股票基金-指数型基金 1004.69 916.82 95.47 91.25 -4.22

混合基金-偏股型基金 3656.36 2667.11 77.46 72.94 -4.52

混合基金-平衡型基金 1248.13 893.76 74.08 71.61 -2.47

混合基金-偏债型基金 95.22 46.14 48.62 48.46 -0.16

其他基金-保本型基金 103.55 40.79 38.03 39.39 1.36

其他基金-特殊策略基金 34.36 24.06 71.51 70.02 -1.49

开放式 15976.85 11389.93 71.42 71.29 -0.13

封闭式 2018.84 1526.76 71.01 75.63 4.62

全部 17995.69 12916.69 71.35 71.78 0.43