|

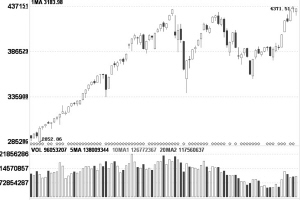

本周市场再创新的历史高点。笔者认为,我们可以继续期待牛市的延续,但应足够清醒地看到:目前市场估值水平并不低廉,部分银行已经开始收缩个贷业务,红筹股、H股的回归形成的供应压力仍需要观察。股市前途光明,但道路绝不平坦。相对而言,低估的H股和B股要比A股更具投资价值,如果投资者能够在其中精选龙头公司进行投资,其收益将远远高于A股市场。

“骑墙派”被短期轧空推升股指

“骑墙派”被市场轧空后翻多,形成市场短期加速走高。在偏热数据出台前,一批中间派投资者开始卖出,期望等待过热数据出台后,有一个低位补回的机会。但调控政策出台后,市场没有给出低开,而是高开高走,这使得这批投资者不得不再度高位追入。该事件又一次表明,企图通过预测短期市场走势来获益,最终可能被市场惩罚。波段投资者尤其是蓝筹股的波动投资者在此次动荡中可能会使得成本上升。此外,多数上市公司中期业绩基本尘埃落定,研究机构频频提升部分行业、尤其是地产行业上市公司的盈利预期,这加速了部分板块的上扬。

那么,市场目前的这种走势,是否意味着新一轮上涨行情重新启动呢?笔者认为,不要轻率得出市场短期将大涨的结论。

尽管实体经济的强劲增长,长期顺差引发流动性充裕和人民币升值带来的资产价格重估,使得本轮牛市将持续5年或者更长时间。但当前市场的估值状况在合理的区域,没有高估、但也没有低估。说现在是最好的投资时期的人,显然忘记了2005年市场低估时的机会。

笔者记得2005年市场估值最低的时候,大盘蓝筹股基于前一年收益的市盈率仅为15倍,如果考虑股改送出的30%权益,市场真实市盈率在仅为11.5倍。而目前大盘蓝筹股基于前一年收益的市盈率在60倍左右,地产龙头万科基于2006年收益的市盈率为82.9倍。简单对比可以看到,大盘蓝筹股在短短两年的时间里,估值水平已经提升了约5倍的水平;投资主流行业的龙头公司如万科,获取的收益高达14.16倍。所以,千万不要说现在是最好的投资时期。

大幅上涨降低A股地产股吸引力

最近金融、地产股,尤其是地产股出现了显著的飙升行情。万科在目前价位对应于2006年业绩的市盈率已经达到82.9倍,其2007年和2008年的预期市盈率分别为38倍和26倍。股价的显著提升,使得优质股的预期收益率也显著回落。对此该如何应对?这是近期蓝筹股大幅上涨后,留给投资者深思的问题。

看多的角度是,万科最近3年的复合增长水平再度超出市场预期,达到71%,此前的预期多为50%。如果以PEG来估算,万科仍然可以继续往上看;谨慎的角度是,万科的预期净资产值的水平,2007年和2008年分别为14.1元和17.1元,目前股价已经超出了2008年净资产预估值的50%。以万科的品牌价值看,净资产溢价水平可以在20%到40%,超出了这一水平就应该引起警惕。

所以,体现在万科股价上的多空核心分歧,在于公司增长水平的确定上。如果按照王石的说法,万科真正的增长将出现在2009年,那么现在的万科并不贵。但如果受到多方面因素的影响,预期的增长没有出现;那么,万科的股价将跟随净资产预估值的增长而逐步前行。所以,万科的持有者大可继续等待公司的好消息,而新买家可能要做更多方面的考量。

一叶知秋,万科的情况代表了诸多地产股、乃至诸多蓝筹股的情况,上市公司盈利的增长水平将主宰未来市场的运行,任何不切实际的想法都应当用企业盈利水平的尺子来丈量。

A、H和A、B股倒挂或成常态

在前期市场调整过程中,笔者给出的三点建议是,持有估值相对合理的优质蓝筹股、选择其它低估市场如H股、B股,以及加大现金比例。那么,为什么要关注B股、H股市场呢?

首先,B股、H股资金供应今非昔比。笔者相信,今年年初外管局放开居民年度换汇额度,对于B股和H股的资金供应可以看作一个标志性的时间。一个身份证的年度换汇额度为5万美元的等值外汇,理论上,如果愿意的话,该政策意味着居民可以将大部分的人民币换成外汇进行投资。以一个三口之家为例,其三个身份证可以换取15万美元的外汇,相当于130万港元。如果不够,居民还可以通过夫妻的直系亲属关系,再将这一额度翻番。

与此同时,QDII的推出,H股成为了境内部分机构投资者的投资对象,而居民也可以透过这些机构投资H股和其它市场的股票。有投资者认为,未来政策的进一步延伸,可能使得国内机构投资者可以对境内B股进行投资。

其次,由于升值的因素,人民币已经开始贵过港币,理论上H股、B股报价应当高于A股。近期,鞍钢新轧、招商银行、海螺水泥等股票出现了所谓的A、H倒挂现象,引起了投资者的疑虑。笔者认为,这不值得奇怪,这仅仅是一个开始,未来A、H和A、B股倒挂将成为常态。事实上,我们看到,2001年以来,A、H股差价已经由500%缩小倒30%,这已经充分说明,A、H股正高速行进在同股同价的道路上,任何认为A、H应当继续保持差价的看法,都是短视的、主观的。

如果说,鞍钢新轧、招商银行、海螺水泥等股票出现了所谓的A、H倒挂现象,在普通人看来是一种异象的话;那么,对于我们价值投资者来说,它具有多方面的意义:

其一,它提示人们思考,A、H溢价从500%缩小到30%之后,部分股票开始倒挂,这是否趋势使然;

其二,它从收益的角度,开始褒奖前期对B股、H股大力投入的价值投资者;

其三,它继续发出信号:在目前的情况下,H股、B股依然要比A股具有价值。这对普通投资者投资策略的转换,继续提供新机会。