|

□国家信息中心 上海证券报

总体策划

范剑平 国家信息中心预测部主任

程培松 上海证券报副总编辑

课题组长

王远鸿 国家信息中心预测部处长

邹民生 上海证券报首席编辑

课题成员

张永军、程建华、伞锋、李若愚、徐平生

报告执笔

王远鸿、伞锋、李若愚、徐平生

■在构成综合警情指数的10个指标中,财政收入、M1、发电量、工业增加值增速和工业企业销售收入等五个指标继续处于红灯区,金融机构人民币贷款增速、固定资产投资增速和消费品零售额增速三个指标处于黄灯区,CPI和进出口总额增速两个指标处于绿灯区。

■6月份构成综合警情指数的10个指标中,经季节调整后的财政收入、工业增加值、消费品零售额增速等3个指标处于1997年以来的最高点;M1、发电量、人民币贷款增速、CPI、工业企业销售收入、进出口增速等五个指标分别处于2002年以来、2003年以来、2004年中以来、2004年下半年以来、2004年下半年以来、2005年以来的阶段性高点上。

■要坚持把遏制经济增长由偏快转向过热作为当前宏观调控的首要任务。从价格、财税、市场准入等多方面入手构建节能减排体制机制,以调控要素价格为重点控制投资需求和出口需求的过快增长,严格控制资产价格上涨。

一、宏观经济继续上行,未来将高位趋缓

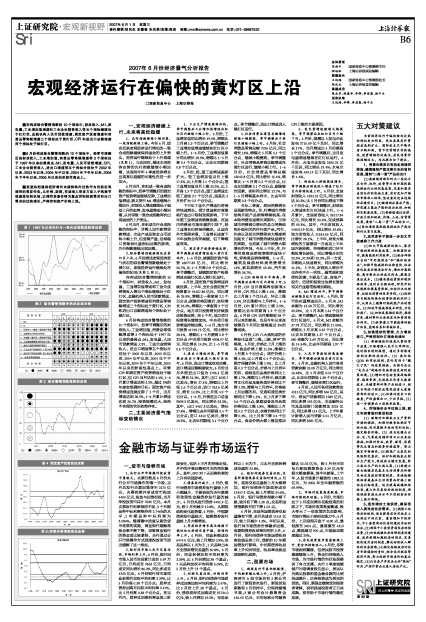

1、先行指数继续小幅回落,一致指数继续上扬。今年6月,综合反映宏观经济运行情况的一致合成指数继续保持强劲的上升势头,经济运行继续处于上升通道(见图1)。与此同时,描述未来经济走势的先行指数继续小幅回落,这表明今年4季度经济增长出现高位趋缓的可能性在进一步加大。

6月当月,在组成一致合成指数的指标中,经季节调整后的固定资产投资增速继续反弹,工业增加值增速、狭义货币M1增速继续小幅回升,财政收入增速继续处于强劲上升的态势,发电量增速小幅回落,从而导致一致合成指数再次出现强劲的上升势头。

6月当月,在组成先行合成指数的指标中,尽管人民币新增贷款增速、企业产成品资金占用逆转小幅上升,但受钢产量、沿海港口货物吞吐量指标回落的影响,先行指数继续出现回落。

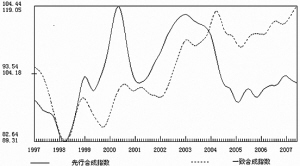

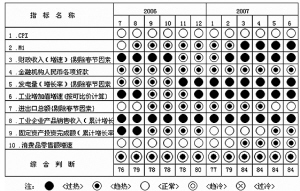

2、综合警情指数继续处在黄灯区上沿。6月份描述宏观经济景气状况的综合警情指数继续处于黄灯区,宏观经济运行继续处在偏快的区间(见图2、图3)。

在构成综合警情指数的10个指标中,财政收入、M1、发电量、工业增加值增速和工业企业销售收入等五个指标继续处于红灯区,金融机构人民币贷款增速、固定资产投资增速和消费品零售额增速三个指标处于黄灯区,CPI和进出口总额增速两个指标处于绿灯区。

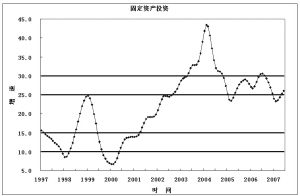

6月份构成综合警情指数的10个指标中,经季节调整后的财政收入、工业增加值、消费品零售额增速等3个指标处于1997年以来的最高点;M1、发电量、人民币贷款增速、CPI、工业企业销售收入、进出口增速等五个指标分别处于2002年以来、2003年以来、2004年中以来、2004年下半年以来、2004年下半年以来、2005年以来的阶段性高点上;尽管CPI和固定资产投资增速处于绿灯区,但CPI当月达到4.4%,1-6月累计增速达到3.2%,超过3%的年度宏观调控目标;固定资产投资增速连续反弹了5个月,当月增速达到28.5%,1-6月累计增速达到26.7%,投资规模过大、结构不合理的状况依然存在。

二、主要经济景气指标变动情况

1、工业生产增速继续加快,季节调整后工业增加值增速在红灯区内继续小幅上行。6月份,工业增加值同比增长19.4%,增幅比上月高1.3个百分点,季节调整后工业增加值增速继续在红灯区小幅上行。1-6月份,工业增加值累计同比增长18.5%,增幅比1-5月高0.4个百分点,比去年同期高0.8个百分点。

6月份,轻、重工业增速差距扩大。轻工业增加值当月上涨17.5%,比上月高1.1个百分点;重工业增加值当月上涨20.2%,比上月高1.3个百分点;重工业增速比轻工业快2.7个百分点,速差比5月份扩大0.2个百分点。

下半年工业生产增速仍将保持快速增长。预计受国家对高能耗行业出口限制政策影响,下半年重工业增速将略微放缓;在国内消费品市场旺盛的引导下,轻工业增长仍将保持稳定。从国内外市场需求看,工业增长速度下半年虽然会有所减缓,但下降幅度有限。

2、固定资产投资持续反弹,季节调整后投资增速进入黄灯区运行。1-6月份,城镇固定资产投资46077.82亿元,同比增长26.7%,比1-5月高0.8个百分点。季节调整后,城镇固定资产投资增速由绿灯区进入黄灯区运行。

6月份,固定资产投资增速持续反弹。上半年,全社会固定资产投资累计54167.86亿元,同比增长25.9%,增幅比一季度高2.2个百分点;剔除价格因素后,实际增长25.2%,增幅比一季度高2个百分点。地方项目投资增长持续推动投资反弹。前6个月,地方项目投资增长继续加快,中央项目投资增速持续回落。1-6月,地方项目投资41769.75亿元,同比增长28.1%,增幅比1-5月提高0.8个百分点;中央项目投资4308.07亿元,同比增长14.3%,比1-5月低0.6个百分点。

3、进出口增速回落,季节调整后进出口增速进入绿灯区运行。6月份,进出口增速双双回落,进口增速回落幅度较大。6月份当月外贸进出口值为1796.3亿美元,增长21.3%。其中,出口1032.7亿美元,增长27.1%,增幅比上月低1.6个百分点;进口763.6亿美元,增长14.2%,比上月低4.9个百分点。1-6月,外贸进出口总值9809.3亿美元,同比增长23.3%。其中,出口5467.3亿美元,增长27.6%,增幅比去年同期高2.4个百分点;进口4342亿美元,增长18.2%。比去年同期低3.1个百分点。季节调整后,进出口增速进入绿灯区运行。

4、社会消费品零售总额增速继续小幅提高,季节调整后于黄灯区继续小幅上行。6月份,社会消费品零售总额7026亿元,同比增长16%,增幅比5月高0.1个百分点,继续小幅提高;季节调整后,社会消费品零售总额增速在黄灯区运行,继续小幅上行。1-6月份,社会消费品零售总额42043.8亿元,同比增长15.4%,增幅比1-5月高0.2个百分点,比去年同期高2.1个百分点,剔除物价因素,实际同比增长12.7%,与1-5月增幅基本持平,比去年同期高0.3个百分点。

今年二季度,居民消费增长呈现新的特点。住、行等城市消费结构升级产品销售增幅较高:在本轮消费加速增长周期中,引导城市消费高位增长的是与消费结构升级相关的住行类产品,汽车、住房以及相关消费需求大幅度增加延长了城市消费持续快速增长的周期,也拓展了城市消费大幅增长的空间。今年上半年,住、行等用类商品销售增幅明显快于吃、穿类商品销售增幅。1-6月,建筑及装潢材料类消费增长41%,家具类增长43.4%,汽车类增长36.7%。

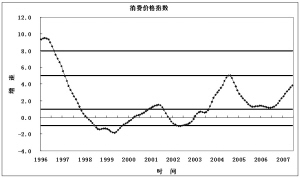

5、CPI涨幅创今年新高,季节调整后在绿灯区内持续上行。6月份,CPI当月涨幅再创新高:6月份,CPI同比上涨4.4%,涨幅比上月高1个百分点,环比上涨0.3%,环比涨幅与上月持平。1-6月份,CPI累计同比上涨3.2%,涨幅比去年同期高1.9个百分点。6月份CPI当月涨幅创28个月以来的新高,也是今年以来连续第四个月同比涨幅超过3%的警戒线。

6月份,CPI八大类构成的价格变化呈现“三涨、三跌、两平”的格局。6月份,价格比上月上涨的有:食品价格上涨11.3%,涨幅比上月高3个百分点;居住价格上涨4.4%,比上月高0.4个百分点;医疗保健价格上涨1.9%,比上月高0.3个百分点。价格与上月持平的有:烟酒及用品类价格同比上涨1.7%,涨幅与上月持平;娱乐教育文化用品及服务类价格同比下降1.2%,降幅与上月持平。价格较上月回落的有:交通和通信类价格同比下降1.1%,比上月多下降0.6个百分点;家庭设备及用品类价格同比上涨1.8%,涨幅比上月低0.2个百分点;衣着价格同比下降0.3%,比上月多下降0.2个百分点。食品价格大幅上涨是推动CPI上涨的主要原因。

6、发电量增速继续大幅提高,季节调整后在红灯区内小幅下行。6月份,规模以上发电企业发电2715.59亿千瓦时,同比增长17%,当月增速比5月份提高1个百分点。季节调整后,当月发电量增速继续在红灯区运行。6月份,火电企业发电2190.21亿千瓦时,同比增长19.4%;水电企业发电459.14亿千瓦时,同比增长4.6%。

7、财政收入持续高速增长,季节调整后财政收入增速于红灯区内持续快速上行。6月份,全国财政收入4394.31亿元,同比增长达30.2%,比5月份同比增速下降4个百分点。季节调整后,财政收入增速在红灯区快速上行。1-6月累计,全国财政收入26117.84亿元,同比增长30.6%,完成预算的59.3%。其中,中央财政收入14502.19亿元,同比增长32.6%;地方财政收入11615.65亿元,同比增长28.1%。上半年,财政大幅增收的主要原因一方面是上半年国内流转税、所得税和进口环节税收增长较快,同比增幅分别为22.3%、37.2%和22.2%;另一方面,非税收入快速增长,同比增幅为41.1%。上半年,财政收入增长中也存在不少一次性、超常规和政策性因素,主要是工业、房地产、股市、信贷和投资过快增长致使相关行业超常规增加税收。

8、 M1增速回升,季节调整后继续在红灯区运行。6月份,货币供应量增速回升。6月末,M1余额为13.58万亿元,同比增长20.92%,比5月末高1.64个百分点;季节调整后,M1增速继续在红灯区运行。6月末,M2余额为37.78万亿元,同比增长17.06%,增幅比5月末高0.32个百分点,比去年同期低1.37个百分点; M0余额为2.69万亿元,同比增长14.54%,比去年同期高1.97个百分点。

9、人民币贷款保持高速增长,季节调整后继续在黄灯区运行。6月末,金融机构人民币各项贷款余额25.08万亿元,同比增长16.48%,比5月末低0.04个百分点,比去年同期低1.28个百分点;季节调整后,继续在黄灯区运行。

6月份,人民币各项贷款增加4515亿元,同比多增566亿元。其中,居民户贷款增加1289亿元,同比多增452亿元,非金融性公司及其他部门贷款增加3225亿元,同比多增114亿元。上半年累计新增人民币贷款2.54万亿元,同比多增3681亿元。

金融市场与证券市场运行

一、货币与债券市场

1、央行公开市场操作投放货币量较大。央票仍然是6月份央行公开市场操作的唯一手段,当月共发行央票回笼货币2170亿元,央票到期并形成货币投放4400亿元,投放与回笼相抵,当月净投放货币共计2230亿元。本月央票发行利率保持不变,3个月期品种中标利率维持在2.746%的水平,1年期品种中标利率为3.084%。随着稳中适度从紧的货币政策的实施,商业银行超额准备金率不断下降,导致商业银行的资金面比较紧张,央行通过公开市场操作方式适度投放货币适当缓解了这一局面。

2、银行间市场人民币交易活跃,市场利率上升。6月份,银行间市场人民币交易累计成交5.59万亿元,日均成交2663亿元,日均成交同比增长86.2%,同比多成交1233亿元。6月份银行间市场同业拆借月加权平均利率2.39%,比5月份高0.38个百分点;质押式债券回购月加权平均利率2.47%,比5月份高0.38个百分点。在当月内,质押式回购利率呈现三阶段变化,包括上半月的持续走低、月中的冲高回落和月末的再次飙升。其中,IPO对7天回购利率的上升有明显影响。

3、债券发行减少。6 月份,银行间债券市场债券发行量较上月小幅减少,主要表现为央行票据和政策性金融债券发行量的减少。6 月份共发行债券4491.9 亿元,较5 月份减少12.8%。从期限结构变化趋势看,6 月份,中短期债券发行量较大,短期债券发行量较上月大幅增加。

4、季度经济增长高位趋缓可能性加大拆借交易平稳,拆借利率上升。6 月份,同业拆借成交6474.0 亿元,较上月增加0.9%;交易品种以1 天为主,1 天品种占本月全部拆借交易量的60.8%。6 月份,同业拆借加权平均利率为2.39%,比5 月份增加38 个基点;7 天品种加权平均利率3.09%,比5 月份上升73 个基点。

5、回购交易活跃,回购利率上升。6 月份,银行间债券市场质押式回购加权平均利率为2.47%,比5 月份上升38 个基点。 6 月份,债券质押式回购成交35734.0 亿元,较上月增加19.2%。交易品种以1 天为主,占本月全部拆借成交量的52.8%。

6、银行间现券交易活跃,交易所国债现券交易相对清淡。6 月份,现券交易总量较上月大幅增加,银行间债券市场现券成交12457.9 亿元,较上月增加34.6%。6 月份,银行间债券指数小幅下跌,较月初下降1.38 点;交易所国债指数较月初下降1.03 点。

6 月份,交易所国债现券交易量略有下降,全月共成交115.8 亿元,较上月减少4.2%。年初以来,银行间市场债券价格稳步回落,各期限债券收益率均有所上升。6 月份,银行间债券市场国债收益率曲线总体上行,受新的10 年期国债发行影响,中长期债券收益率上升相对明显,收益率曲线呈现陡峭化趋势。

二、股票市场

1、新股发行节奏仍较缓慢,平均融资额大幅上升。6月份,沪深两市A股市场共有3家公司进行了新股首次发行,新股首发家数和5月份持平,仍保持缓慢节奏;3家公司合计募集资金156.05亿元,平均每家公司融资额达52.02亿元,较5月份平均每只新股募集资金3.29亿元有极大幅度提高,创今年新高。上半年,A股市场累计融资约1983.11亿元,为2006年全年融资额的69.99%。

2、市场对政策高度敏感,市场行情剧烈动荡。6月份,市场仍处于5月底突调印花税政策的阴影之下,市场对政策高度敏感,极大夸大了一些政策的负面影响,市场行情处于剧烈动荡之中。6月份,上证综指开盘于4120点,最低探至3404点,最高摸至4312点,落差超过900点,市场波动幅度超过20%。

3、居民投资股市意愿继续上升,资金仍持续流入。6月份,尽管市场剧烈震荡,但居民股市投资意愿继续上升,资金仍持续流入市场,为市场行情的向好发展提供了有力支撑。央行2季度城镇储户问卷调查报告显示,居民认为购买股票和基金最合算的比例快速提升,证券投资成为居民的首选。同时,票基金继续受到投资者青睐,说明我国投资者正日益成熟,将有助于市场行情的稳定发展。

五大对策建议

当前经济运行中偏快转向过热的特征更加明显,突出表现是外贸顺差急剧扩大、国际收支不平衡矛盾不断加剧,货币信贷增长仍然偏快,投资增幅仍处高位,居民消费价格涨幅过大。为此提出如下建议:

1、完善和落实已有的宏观调控措施,继续遏制产能过剩行业的盲目发展,遏制“二高一资”产品的出口

(1)要继续清理和纠正一些地方在电价、地价、收费等方面对高耗能高排放行业的优惠政策,完善和落实差别电价的实施力度,实行更加严格的市场准入标准,坚决查处违法违规的在建项目。(2)继续淘汰落后产能,研究建立落后产能的退出机制,加快制定配套政策。(3)要继续通过法律、行政手段和税收、价格、土地、信贷等政策,遏制“二高一资”产品的出口。(4)坚决遏制高耗能高排放和产能过剩行业盲目发展。

2、运用多种手段进一步加大节能减排工作力度

(1)加大节能减排的投入,落实节能的财税优惠政策,加强国际合作,提高能源利用效率。(2)配合即将出台的“节约能源法”和“循环经济法”,加强节能减排的法律宣传,依法查处各类环境违法行为,增加对高耗能、高污染企业的成本约束,提高其违法成本。(3)稳妥推进资源环境价格改革,适时出台燃油税,研究开征环境税和提高资源税,加快污水处理费、垃圾处理费的改革步伐。(4)抓好项目规划阶段和投资阶段的环评工作,从源头上缓解对高耗能产品的需求。(5)加快节能减排技术研发、示范和推广。(6)加快发展循环经济,推进有色、建材等行业余热发电和资源综合利用。(7)抓紧建立节能减排的统计体系、监测体系和考核体系。

3、加强流动性管理,大力增加进口,严格控制外汇储备的增长

(1)要继续执行适度从紧的货币政策,不断增强人民币汇率弹性,适时推出特别国债,通过多种渠道控制过剩的流动性。(2)要加快QDII的审批进程,实行有利于“藏汇于民”的政策措施,为国内企业“走出去”战略的实施营造更好的政策环境。(3)增加对包括重要战略物资、能源资源、先进技术和重大能源技术、关键零部件等产品的进口,制定专项进口税收政策促进重大装备零部件的进口。(4)加强对进出口的核查,严防虚假出口、少出多报。(5)进一步调整出口退税率政策。

4、控制物价水平过快上涨,建立和完善临时救助制度

(1)继续对加强农业生产资料价格的调控,加强对粮食收购环节的补贴,利用夏粮丰收的有利时机,稳定粮食价格。(2)适当延缓出台水、电、气等政府调价项目以及其他措施,加强对食品、农资、教育、医药等民生商品和服务价格监管,努力稳定市场物价。(3)提高广大农民的风险防范意识,保护和提高农业综合生产能力,促进农业稳定发展,防止农业生产的大起大落。(4)要建立健全城镇居民基本生活消费品价格变动应急救助预案制度,实施城镇低保家庭基本生活消费品价格上涨动态补贴制度,适当提高城镇低保标准,建立和完善临时救助制度,确保低保家庭生活水平不因副食品价格上涨而降低。

5、适当增加土地供给、确保低收入居民的住房需求。(1)调整土地供应的结构,适当提高居住用地在土地供应中的比重,着重增加中低价位,中小套型商品住房的建设用地的供应。(2)确保中小套型普通住房的供应量。(3)加快城镇住房保障制度的建设,政府要增加廉租房的供应,完善经济适用房的制度,解决好低收入群体的住房困难。(4)强化各级政府对住房市场调控的责任,综合运用税收等经济手段,努力保持市场房价的基本稳定。(5)打击房产开发企业的“囤地”行为,严控外资企业进入房地产业。