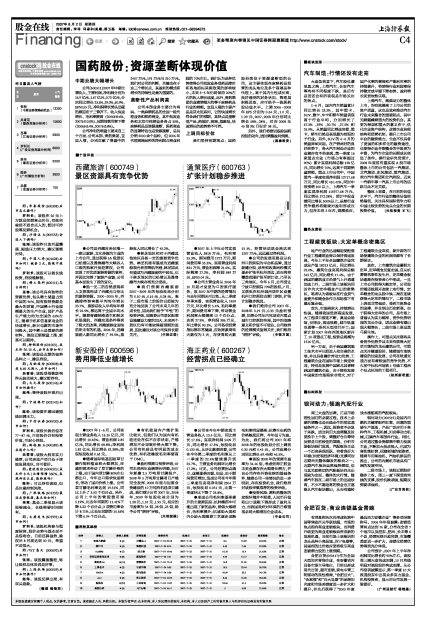

公司(600511)2007年中期主营收入、主营利润、净利润分别为16.9亿元、1.67亿元、0.73亿元,分别同比增长23.6%、29.0%、60.9%,EPS0.55元。净利润增长势头迅猛的原因在于三管齐下:收入快速增长、毛利率提高(2006H9.6%、2007H10.0%)、且期间费用率下降(2006H5.4%、2007H3.8%)。

公司净利的增量主要来自三个方面:公司本部、青药集团、宜昌人福,分别贡献了增量中的2457万元、191万元与210万元。我们对公司的判断,关键也在于这三个增长点,其盈利的模式和增长的持续性是最为重要的。

垄断性产品利润高

公司本部业务主要分为两块:一类麻精药品的全国一级代理业务和医药商业,其中批发业务和北京市纯销业务各占50%。麻醉药品是资源垄断、医药商业的显著特色也是资源垄断,总共分销2000余个品种,但2006年代理高端品种的净利润占商业利润的70%左右。我们认为品种优势使得公司批发业务受药品降价和各地招标采购政策的影响较小,未来3-5年仍将保持20%左右的收入增长速度。此外,青药集团的业绩增幅大约等于麻醉药品行业的增幅。宜昌人福的主要产品是芬太尼系列,它的快速增长符合我们的预期,其特点是垄断型产品、药效好、高端、基数低,快速增长的趋势势不可挡。

上调目标价位

我们坚持前期观点:国药股份类似于资源垄断型的公司,这主要体现在麻醉药品经营的龙头地位及多个高端品种代理上。鉴于其内生性成长高、良好透明的财务状况、管理层积极进取,应可给予一线医药股估值水平。上调2006-2008年EPS分别为0.64元、1.0元、1.29元,2007、2008年分别同比增长58%、28%,对应2008年45倍PE目标价58元。

另外,我们将密切跟踪国药控股的动向,适时调整盈利预测。

(国泰君安)