|

⊙贝塔策略工作室合伙人 杜丽虹

“城商行”系列文章,借分析南京银行和宁波银行上市后发展路径的契机,衍生出有关未来城商行如何谋求资本扩张与业务创新相结合,实现阶梯式成长的现实问题。作为下篇,本文以美国两大地区性商业银行的成功经验为例,着重介绍了城商行拓展并购资源可供参考的三种快速扩张方案,并结合国内城商行的发展现状对其未来业务操作提出宝贵建议。

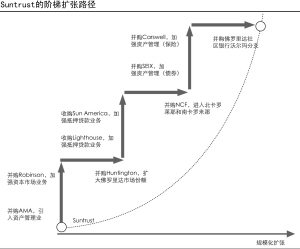

案例一 Suntrust规模与业务扩张交替进行

Suntrust是美国最大的地区性商业银行之一,凭借高成长性的地理优势、优良的信贷质量、深度的客户挖掘和熟悉本地业务的管理团队,Suntrust成为了地区性银行中的佼佼者。截至2001年末,公司已经拥有了1100个分支机构和1990台ATM机,资产总额已过千亿美元。

同国内很多效益较好的城市商业银行一样,地区经济的良好成长性是Suntrust成功的基础,与美国许多全国性大型银行相比,Suntrust的不良贷款率一直比较低。

但是随着全国型银行的并购整合和专业化银行的崛起,地区性商业银行的市场空间开始受到挤压,在此背景下,Suntrust开始了主动的转型———在巩固传统中小企业贷款业务优势的同时,开始了地域扩张与业务创新:2001年,公司先是收购了AMA公司,引入了资产管理业务,然后又从索罗门·美邦手里买来了Robinson Humphrey,强化了资本市场业务;2002年公司开始横向规模化扩张,并购了Huntington银行的佛罗里达分支,增强了自己在该州的市场份额;2003年,公司又纵向扩张收购了Lighthouse和Sun America两家以抵押贷款为主的银行,强化了抵押贷款业务能力;2004年再次横向扩张,收购了NCF公司,进入了北卡罗莱那和南卡罗莱那市场,同时,纵向扩张收购了Seix投资咨询公司,强化了固定收益业务方面的资产管理能力;2005年进一步纵向扩张收购了Carswell公司,一家保险代理公司,把保险产品引入了资产管理业务范围;2006年,公司再次横向扩张,并购了佛罗里达社区银行在沃玛特里的分支机构……

横向规模扩张与纵向业务扩张的交替进行,形成了Suntrust的“阶梯形”扩张路径,而在这一扩张过程中,并购获得的新业务与新网点结合,提升了原来网点的运营效率,使公司廉价收购的许多亏损网点迅速扭亏,从而实现了有效增值;而规模的扩张又帮助企业在新的台阶上突破了新业务的规模瓶颈,有效摊销了新业务的并购成本;最终银行沿着阶梯路径不断攀升至新的规模水平。

沿着扩张的阶梯路径,五年时间,Suntrust的营业网点增加了50%,到2006年末,银行的分支机构已经达到1701个,并拥有2569个ATM机,而业务范围也拓展到五大板块,其中,贷款资产中企业贷款占29%,居民抵押贷款占28%,房地产次级贷占12%,房地产开发贷款占11%,商业地产和企业抵押贷款占10%、消费信贷占10%。Suntrust已经以1800亿美元的总资产跻身全美前二十大金融机构之列,并实现了二十年每股收益年均10%稳定增长的良好业绩。

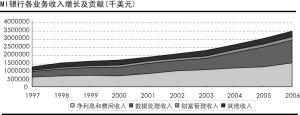

案例二 MI银行以信息化介入网点扩张

如果说Suntrust是以其“规模扩张”与“业务拓展”的优势配比而从众多地区银行中脱颖而出的,那么,Marshall & Ilsley(M&I)银行则是凭借“规模扩张”与“信息延伸”的最佳配合而异军突起的。在过去的六年中,这家总部设在威斯康星的地区性银行总共进行了30次并购,其中12次是实体网点的地域扩张,而另外18次则是旗下从事电子支付和金融数据处理的子公司Metavante对信息技术企业的并购,从而实现了实体网点借助信息网络在全国范围内的延伸。

在沿规模化扩张的过程中,2001年MI并购了National City Bancorp.,强化了其在明尼阿波利斯地区的优势地位,同年并购了另一家银行在亚里桑那地区的12家分支机构。2006年MI又并购了圣路易斯地区商业银行Trustcorp和堪萨斯地区商业银行Golden Banc,后者为公司贡献了堪萨斯和佛罗里达地区的39个分支,2007年公司计划并购明尼阿波利斯地区商业银行Excel和奥兰多地区商业银行United Heritage,其中United Heritage将为公司在佛罗里达的业务再增加13个分支。

通过上述并购,公司不仅巩固了其在威斯康星州明尼苏达地区的优势地位,也加大了对周遍地区的拓展力度。2001年时,MI银行在威斯康星以外的市场仅贡献了公司净利润额的3%,而到2006年,这一比例已上升到27%了。

不同于Suntrust以资产管理和抵押贷款为突破口,MI选择了在数据信息服务这一领域做集中突破,因为在数据信息领域上,小银行与全国性大银行的差距并不大,而且信息网络可以帮助地区性银行突破区域的限制,实现虚拟世界中的全国化发展———MI的理念就是用先进技术来撬动商业杠杆,获得更大的增长机会。

为此,公司以旗下专门从事金融数据处理与电子交易服务的子公司Metavante为主体进行了一系列并购:2001年并购了金融信息网上服务商401Kservice.com公司、Brokt Tech公司的北美网银业务、电子支票申请服务商Cyberbills和Derivion公司;2002年并购了在线支付管理服务商Paytrust、Spectrum EBP,养老福利账户信息管理领域的领先者BenePlan;2003年进军医疗保险市场,并购了Printing for System公司;2004年并购了银行交易系统服务商VECTORsgi、自动客户关系管理服务商NuEdge公司、信用卡和支票的电子结算服务商Response、运营着全美最大电子转账系统的NYCE公司、影象支付技术公司Advanced Financial Solutions、银行系统的软件和设备商Kirchman;2005年MI并购的对象包括政府交易支付系统的供应商LINK2GOV、社区银行系统的服务商Brasfield、抵押贷款银行系统的服务商GHR、福利和医疗帐户系统的服务商Med-I-Bank,以及拥有先进浏览影象技术的TREEV公司和拥有反洗钱技术的Prime Associates公司;2006年MI进一步强化了医疗支付系统,收购了AdminiSource公司,同年还了一家在企业支付系统上拥有领先优势的VICOR公司;2007年MI已经确定的收购对象是Valutec Card Solutions公司,它可以延伸MI在店内礼品卡和积分卡系统方面的市场。

Metavante通达五年内共进行的18次并购,在获取了大量先进技术的同时,也拓展了自身在电子支付、交易和金融数据服务市场上的份额,目前Metavante已是美国金融与电子交易方面最优秀的公司之一,销售额从五年前的6亿美元上升到15亿美元,并为集团贡献了1.6亿美元的净利润,占公司收入总额的40%和净利润总额的20%。

除了可观的利润贡献外,Metavante先进的电子交易支付技术和高质量的金融数据处理能力也为公司的商业银行业务增色不少。2006年公司的电子银行网页入选全美Top 10,其网银安全性被Javelin Strategy Research评为全美金融机构最佳,而方便性则被Change Science Group评为全美第三。

信息技术为MI传统的商业银行业务增值不少,而MI银行实体网点的地域拓展则为Metavante的并购扩张提供了现实的资金基础和应用市场,使其相对于一般的IT类企业具有更强的资金实力和更广阔的市场平台。正是这种数据业务与商业网点的交替扩张,推动公司从规模的一个平台走向另一个平台。

截至2006年末,公司总资产已经达到560亿美元,比五年前增长了一倍,在全美金融机构的资产排名中位列第58位,其中107亿美元应直接归功于并购;股价也从20美元涨到40多美元。

区域银行并购的省钱之道

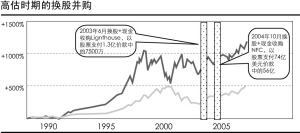

作为地区性银行,尽管Suntrust和MI都是上市公司,但是他们却很少使用公开市场再融资的方式来募集资金。事实上,作为上市公司,换股并购已成为地区性银行扩张的一个重要途径。

2003年,Suntrust与Lighthouse Financial Services签定了并购协议。通过并购,Suntrust获取了5.67亿美元的贷款和4.21亿美元的存款,而在1.3亿美元的并购总价中约7500万美元是以股票支付的。

2004年,Suntrust的股价再创新高,攀上70美元,公司决定趁机收购另一家知名的地区性商业银行NCF,收购总价74亿美元,为此Suntust增发了7640万股新股给NCF的股东(相当于新公司21%的股权),股票总值56亿美元,其余18亿美元以现金支付。换股并购虽然对当期每股收益有所稀释(稀释后每股收益从5.19美元下降到4.94美元),但却在下期使销售收入增长了23%,使净利润增长了26%,结果,每股收益非但没有下降,还大幅上升到5.47美元/股。

而MI银行对换股并购的使用就更加充分,自1990年上市以来,公司的股价已经涨了800%,是同期S&P500的两倍多,尤其是最近几年,对高科技电子交易和金融数据公司的并购更使公司股价一路上涨,随后,公司进行了大量的换股并购:2005年,MI旗下Metavante共进行了6次并购,其中只有一次是纯现金并购,其余五次均采取股票+现金方式支付,股票支付总额达到2.4亿美元,相当于这一年并购总额的71.6%。在2006年进行的五次并购中,除规模较小的两笔并购是以纯现金方式收购的,其余三笔都是图“股票+现金”或“股票+现金+期权”的方式来支付对价的。

2006年MI以股票或期权方式支付的并购价款合计达到7.75亿美元,占当年并购总支出的77.4%。目前公司已公布的2007年计划完成的四笔并购中,规模在1亿美元以下的两笔均以现金支付,而并购总价为1.05亿美元的North Star,将有35%的对价以股票方式支付,并购总价为2.17亿美元的United Heritage则全部以股票支付。

实际上,在2001-2006年的六年时间里,除股价较低的2003年和增发后现金相对充裕的2004年外,MI每年都会定向增发2亿美元以上的股票用于并购,六年间已累积定向增发股票近15亿美元。

当然,为了防止股权的过度稀释,两家银行也都在收益较好的年份不断地相机回购股权;而Suntrust银行更是将回购股票当成一项重要的红利政策,自2001年以来,除2004年以外每年都拿出数亿美元来回购股票,2006年更是拿出11亿美元回购了1310万股股票。

这些回购的库存股票不仅为日后的进一步换股奠定了基础,同时也是向股东发的一次变相红利,更重要的是它可以在公司被资本市场低估时期适度提高股价,以便增强银行股权在未来换股并购中的价值含量。

除了换股并购外,承债式的零支付并购更使地区商业银行实现了“负现金”收购。诸如2002年Suntrust选择以承债方式接收Huntington Bancshares的佛罗里达分支资产,并购后,Suntrust不仅增加了在佛罗里达地区的分支网点,还获得了11.6亿美元的现金。承债收购的实质相当于借并购对象的现金和网点资产来撬动未来的收益,这一战略成功的关键在于并购方的创新业务与被并购方的营业网点结合后能否产生协同效应,以提升价值。

然而,相比而言,换股并购只适用于股价高估的年份———低估阶段的换股并购将导致并购方股权的严重稀释,而承债收购方式通常只适用于经营状况不佳的资产,因此,在股价低迷时期优质资产的收购就只能采用现金并购的方式了。不过,为了减少一次性现金的支出和并购过程中的高估风险,境外公司通常会采用分期支付的方式,即在并购完成时先支付一部分价款,然后在未来若干年内,如果被并购公司能够达到一定的业绩目标,则并购方会再追加支付一定数额的价款。

国内银行的借鉴

由以上案例不难看出,并购是地区性银行快速扩张的最主要手段,而并购过程中,地域扩张与业务拓展的交替、有序进行是保证扩张战略成功的前提。

与Suntrust和MI银行有选择的业务拓展不同,目前国内城商行的扩张计划显得比较随意,更多受到资本市场热情的影响。以南京银行为例,作为国内第二家获准发行银联标准贷记卡的城商行,公司不仅较早地进入了信用卡市场,而且还在2005年先后推出了车贷和个人循环贷产品,目标是发展中小银行的“一站式”服务模式。但因为车贷、居民循环贷和信用卡等业务都是规模化门槛较高的产品,需要足够大的客户基础才能筛选出足够多的优质客户来分散风险、分摊成本。因此,“一口吃个胖子”的想法很可能会将地区性银行引入盲目扩张的困境。

那么,南京银行的扩张前景在哪里?我们的建议是借助已推出的金梅花系列理财产品,充分利用自身在债券市场上的优势地位,加大固定收益理财产品的研发和营销力度,以此作为其跨地域扩张的增值工具。

为什么选择理财市场?一方面,理财业务相对于其他零售业务,规模化的门槛略低,另一方面,南京银行作为第一批进入银行间债券市场的城市商业银行和即将推出的SHIBOR的报价参与者,已经在债券交易和投资方面为自己赢得了良好的声誉和积累了较多的经验,以此为基础更多新产品的研发成本将较低,而全省范围内的适当营销将为银行建立起良好的声誉,从而提高总行对南京以外网点的产品支持力度和增值功能。

与南京银行类似,宁波银行自2006年以来也开始大力发展零售银行业务,设立了信用卡中心并将起确定为未来的发展重点之一;不过,目前10万张的发卡量,离规模化门槛还相差较远,而如果银行真能在宁波一市内达到规模化的发卡量,那么,其持卡人的信用质量就真的令人怀疑了———授信标准的降低必然导致信用风险的累积。

实际上,与其他城商行相比,宁波银行在中小企业服务方面确实具有更强的创新能力,目前已推出了存货抵押贷款、出口退税账户托管贷款、中小企业现金管理等产品,并针对私营业主推出了各种贷款产品,如果宁波银行能够将其中小企业融资优势与其他地区网点顺利结合,那么,这种专业化的服务能力将成为推动宁波银行跨区域协同效应的重要来源。