|

7月中旬的加息后,债市开始变得乐观。我们了解到其主要的理由是:认为即将公布的7月份CPI 将是年内最高点,8月份之后CPI将开始回落,因此,最大的冲击不过是8月份的物价,而央行刚刚在7月份加息,再次加息的可能性已经不高。我们认为,以上的看多理由不甚充分和全面,需要作更多深入的讨论,本文试图从四个角度出发,综合考虑当前债券市场的投资策略。

角度一:猪肉和秋粮,物价形势继续不乐观

我们认为,物价在7月份后再度走高的可能性更大。这主要基于两个疑点:其一,紧接下来的8月份、9月份的CPI环比能有多高?其二,今年的夏粮增产幅度已经让人失望,如果秋粮生产再遇到不利,粮食是否会接过猪肉价格上涨的接力棒?

首先,讨论未来两个月CPI 的环比。数据显示,2006年的8、9两月,CPI的环比分别为0.3%、0.5%。这意味着,只要今年8、9 两月的环比分别高于以上两个数值,8、9两月的CPI就将继续走高。而实际上,最近六年的数据也显示,CPI的环比在8、9两个月份从来都是上涨的,特别是9月份,六年平均的涨幅为0.9%左右。

我们认为,今年8、9两月CPI再度走高的可能性更大:(1)随着肉禽制品消费淡季结束,8、9两月CPI环比从来都是比较高的;(2)经过一定的时滞后,猪肉价格向下游的传导在未来几个月将逐渐加强。肯德基、方便面、部分中式快餐的涨价不过是先动而已,我们相信未来几个月将不断有新的食品项目涨价加入到其中来;(3)今年异常的气候对蔬菜生产不利。

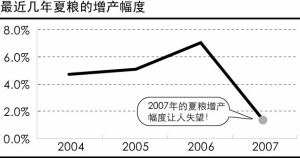

其次,我们更大的担心还是粮食,尽管今年的夏粮(主要为冬小麦,大约占全年粮食总产量的20%)实现了增产,但仅仅1.3%的增幅不得不说让人失望,这一增幅明显大大低于最近三年夏粮的增产幅度。

秋粮的生产对粮食价格的影响更具有决定性,到8月初为止,我们所得到的数据并不支持今年的秋粮能够再度实现预期的增产。若秋粮收成遇到问题,粮食将接过猪肉涨价的接力棒,所谓一波未平一波又起。

从根源上来讲,我们认为,本轮物价的上涨最终不过是货币现象,居民收入明显快于往年的增长速度推动了购买力的上涨,所以物价才能够在消费的支撑下不断上涨。更进一步来讲,则是中国央行选择了双管齐下调整人民币汇率的策略,即一方面升值人民币名义汇率,一方面同时提高国内价格水平,双向降低人民币币值的低估压力。

角度二:上游行业产能的集中释放接近尾声,有重新进入紧张的趋势

如何看待今年的PPI不高,是本文讨论的第二个角度。2007年上半年,GDP的增速表现为偏热,但一些重要的数据(主要是PPI)的涨幅却出现了并不异常走高的现象。

我们选取电力、煤炭、钢铁三个行业作为回答上述问题的切入点,因为这三个行业均属于工业生产的上游,同时电力、煤炭又属于能源行业,钢铁是大多数行业最重要的原材料,因此,以上三个行业既能比较好的反映PPI变化,也对中国的宏观经济方向有很强的预见性。

通过分析,我们预期,在2008年的春天或上半年,中国的宏观经济很可能再次遭遇一轮煤电油运的全面紧张和PPI 的快速上涨(类似2004年),从而对债市形成新的压力。这一判断基于下述原因:2004-2005 两年突飞猛进的电力、煤炭、钢铁行业固定投资,在经过了2-3年的建设期后,已经在2006-2007集中释放了生产能力。到2008年,以上行业的产能释放基本都接近尾声,供求关系因此将扭转。

角度三:部分重要行业已经表现出供不应求的紧张

观察中国的宏观经济,草根研究特别重要。目前,我们观察到的供不应求主要体现在房地产和基础设施两个行业,这两个行业占中国固定投资的比重超过30%,相信未来阶段其投资的增长会更加强劲。

以上判断源于我们近期的观察:国内一线城市和大部分东中部省会城市的住宅供应已跟不上需求;这些城市的机场、餐馆、高速公路处处人满为患。背后的原因,是近四年来高于历史平均水平4-5 个百分点的M2 投放速度,其导致了居民手中的货币超常增长。

角度四:央行倚重的非公开市场操作策略将导致信贷失控

我们发现,6月份以来,公开市场的1年期、3年期央票发行规模不断萎缩。可以认为,公开市场发行央票这种操作手段,其作用只是回笼流动性,收紧流动性的功能基本已经失去大半。

这背后的原因其实简单:因为受制于人民币汇率问题(利率平价定理),央行想维持低利率,但市场并不太接受央行刻意维持的低利率,而每次公开市场的央票招标,实质上都是一次央行与商业银行的利率协商,如果利率太低,作为投标方的商业银行当然不愿意认购,其结果就是作为招标方的央行不得不大幅度降低央票发行规模。

但是,控制过快的货币供应这一数量目标并不能放弃,于是,央行就越来越倚重提高法定准备金率、定向央票和窗口指导等非公开市场操作。其目标是希望鱼和熊掌兼得(即利率和数量兼得)。但是,利率和数量从来就是一个硬币的正反面,怎么可能兼得?于是,我们看到了下面这个境况:货币市场本是一周两次的出清(每周二和周四公开市场操作),却由于现在公开市场操作无力,演变成大约一个月出清一次(平均一个月非公开市场操作一次),因此,银行间市场的流动性自然泛滥,这无异于倒逼商业银行放贷。基于此,我们对未来几个月信贷是否能得到控制持很大的怀疑态度。

我们的结论:债市目前阶段风险依然很大,可借反弹机会出券

综合以上四个方面看,我们认为,目前阶段,债市的风险依然很大,年内当还有一次加息。

策略上,可以借反弹的机会出券以缩短久期,并继续保持多看少动。