|

⊙海通证券 吴一萍

指标股中报实现超预期增长

从WIND我们提取到这样的数据,截止到8月13日已经披露中报的494家公司中可比样本为467家,其业绩同比增长达到90.74%。467家的样本在整体A股中已经接近1/3的比重,该数据有一定的代表性,说明今年中报业绩增幅超预期是值得期待的。那么,笔者进一步观察了已经公布中报业绩居前的公司,招商银行、长江电力、武钢股份、五粮液、振华港机分别占据了前5的位置,这5家公司在已经公布业绩的467家样本中占据了29%的比重。换句话说,少数几家公司已经决定了今年业绩增长突出的格局。

单纯用上述样本来考察可能会有一定的偏差,笔者扩大了样本的范围、选取了业绩预增的公司来作为考察样本。用333家发布今年中报预增公告的公司作为考察样本,预增板块在2006中报、三季报和年报分别占据整体A股利润的53%、47%和56%。而2006年上半年已经实现的净利润排在前10名的公司是一个特殊的群体,前10家公司的利润之和在全部A股中的占比为2006年上半年40%、下半年37%。这10家公司分别是工商银行、中国石化、中国人寿、宝钢股份、鞍钢股份、招商银行、兴业银行、民生银行、浦发银行、长江电力。有的公司已经公布了中报,在某种意义上可以认为决定了整体上市公司业绩增长的幅度,而从业绩预告的情况来看,增幅都起码在50%以上,它们的优异中报是完全可以看到的。这也就反映了上面的情况是真实可靠的。或者换句话说,少数公司优异的中报奠定了整体业绩大幅增长的基础,中报的超预期增长是值得期待的,这也就是中报业绩浪得以持续的内在动力。

指标股演绎独立中报行情

这10家公司的特殊性不仅反映在它们对于整体利润贡献度上面,还反映在它们对于股指的举足轻重上。这10家公司占总市值的比重为28%、占流通市值的比重为12%,把它们定义为权重指标股是完全可行的。那么,市场对于它们中报业绩的认可程度又如何呢?

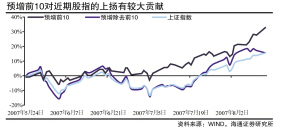

笔者选择了这10家个股和其他预增板块剩下的323家个股分别以总股本加权编制了指数,用这两个指数和上证综指的走势对比来看市场对于这个特殊群体的态度如何。非常明显地,5月30日至8月13日这一时间段内,前10、除去前10以及上证综指的涨幅分别为36%、18%和19%,这10家公司很明显涨幅超越大盘;而如果我们进一步考察从8月份以来的涨幅,就发现这三个指数分别上涨了14%、3%和8%,这个数据说明进入8月份以来,这10家权重指标股远远把其他个股甩在了后面!甚至和预增板块其他业绩优秀的个股也形成了背离。这告诉我们一个信号,指标股演绎的中报行情发端于近期,而且这种独立行情的趋势是很明确的。

指标股一枝独秀背后的疑虑

指标股演绎中报行情的强势在短期内形成了一定的固化趋势,这跟新基金密集发行、快速建仓有较大关系。但是,从事物的背面来看看这个问题,指标股的上扬有中报超预期的支撑,那么其他个股就失去了这种预期吗?垃圾股抛开不去讨论,预增板块剩下的323家个股就没有这种预期吗?但是它们和指标股背离的走势却告诉我们,市场的态度并非如此!这就值得我们好好思考了。如果市场对于中报业绩超预期的态度是合理的而且是全面的,那么,这个预增板块的上扬是应该可以看见的。然而我们看见的是,指标股板块和其他预增公司的背离。说明的逻辑只可能有两个:要么是市场的态度是不合理的或者是片面的;要么是指标股板块的走强只是暂时的。这两个逻辑看来需要时间的检验。周一上午短时间内对于CPI的数据出现了恐慌,但很快又被指标股的进攻所缓解。笔者认为,短线指标股的强攻态势维持并不代表大盘中线调整忧虑可以消除,建议操作上保持谨慎。