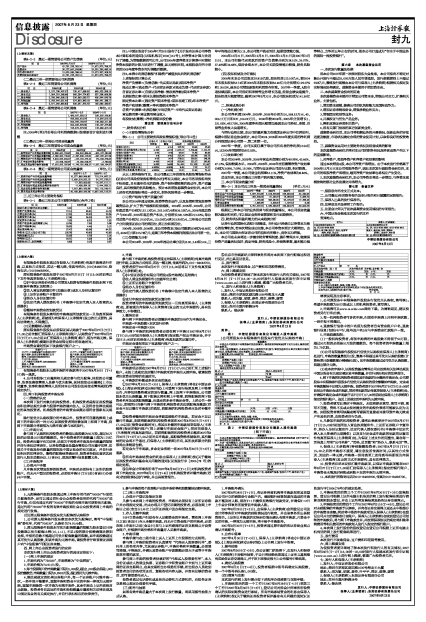

表4-2-2 最近一期简要母公司资产负债表(单位:元)

(二)最近三年一期简要母公司利润表

表4-2-3 最近三年简要母公司利润表(单位:元)

表4-2-4 最近一期简要母公司利润表(单位:元)

注:2006年1至3月份母公司利润表数据已按照新会计准则进行调整

(三)最近三年一期母公司现金流量表

表4-2-5 最近三年简要母公司现金流量表(单位:元)

表4-2-6 最近一期简要母公司现金流量表(单位:元)

三、近三年公司主要财务指标

表4-3-1 最近三年本公司主要财务指标(合并口径)

注1:中国证监会于2006年7月20日发布了《关于发布证券公司净资本计算标准的通知》(证监机构字[2006]161号),对净资本计算方法进行了调整,为增强数据的可比性,公司2006年度净资本计算表中对期初净资本按新的计算方法进行了调整,如无特别注明,本招股意向书中采用的2005年度净资本均为调整后数据。

注2:本表中利润总额指“扣除资产减值损失后的利润总额”

上述指标的计算公式

净资产负债率=(负债总额-代买卖证券款)/期末净资产

流动比率=(流动资产-代买卖证券款)/(流动负债-代买卖证券款)

自营证券比率=(自营证券净额-债券类净额)/期末净资产

长期投资比率=期末长期投资/期末净资产

固定资本比率=(固定资产期末净值+期末在建工程)/年末净资产

净资产收益率(摊薄)=净利润/期末净资产

总资产利润率=利润总额/(平均总资产-平均代买卖证券款)

营业费用率=营业费用/营业收入

每股收益(摊薄)=净利润/期末股份数

第五章 管理层讨论与分析

一、财务状况分析

(一)主要监管指标分析

表5-1-1 公司主要财务风险监管指标值(母公司口径)

从以上财务指标可见,本公司最近三年的财务风险监管指标符合《证券公司风险控制指标管理办法》等有关规定,本公司各项指标均优于标准值,且有逐年优化的趋势,资产保持着较高的流动性,资产质量良好,具有较强的抗风险能力。预计本次增发募集资金到位后,本公司上述各项风险指标将进一步优化,财务风险将进一步降低。

(二)资产结构与资产质量分析

本公司2006年通过收购、投资等资本运作,以及发债和增发股票等筹资活动,扩大了资产规模和经营规模。2004年、2005年、2006年,公司年底总资产分别为132.13亿元、203.16亿元和636.33亿元,2006年底总资产与2004年、2005年底总资产相比,分别增长381.59%和213.22%;母公司总资产分别为119.53亿元、115.05亿元和315.95亿元,三年母公司总资产分列我国证券公司的第四位、第五位和第四位。

2004年、2005年、2006年,本公司净资本(母公司数据)分别为45.60亿元,40.60亿元和105.78亿元,连续三年净资本规模列我国证券公司第一位。

(三)偿债能力分析

本公司2004年、2005年、2006年流动比率分别为3.00、3.42和3.04,三年平均流动比率为3.15,本公司资产流动性好,短期偿债能力强。

2004年12月31日、2005年12月31日、2006年12月31日及2007年3月31日,本公司扣除代买卖款后的资产负债率分别为28.51%、26.07%、37.40%和34.68%,保持合理水平,本公司长期偿债能力较强,财务风险较小。

(四)股东权益及分红情况

2006年末本公司总股本29.815亿股,股东权益123.10亿元,较2004年末股东权益53.74亿和2005年末股东权益56.46亿元分别增长129.07%和118.03%,是本公司增发新股和利润留存所致。2007年一季度,A股市场持续活跃,本公司经纪和承销等业务增长迅速,经营业绩快速提升,股东权益大幅度增加。截至2007年3月31日,本公司股东权益为141.50亿元。

二、经营成果分析

(一)净利润分析

本公司净利润2004年、2005年、2006年分别为16,568.53万元、40,004.17万元和237,104.09万元。2006年较2004年、2005年分别增长1,331.05%、492.70%,2006年度净利润大幅增加是因本公司经纪、承销、自营等业务收入快速增长。

与同行业相比较,本公司的盈利能力在我国证券公司中位居前列,根据中国证券业协会统计,本公司2004、2005和2006年度实现的净利润分列我国证券公司第一、第二和第一位。

2007年一季度,公司实现归属于母公司所有者的净利润12.54亿元,比2006年同期增长902.52%。

(二)收益率分析

本公司2004年、2005年、2006年营业利润率分别为49.99%、43.66%、47.12%,保持较高水平。2004年、2005年、2006年全面摊薄净资产收益率分别为3.08%、7.09%、19.26%,与同行业证券公司进行比较,相对较高。

2007年一季度,本公司营业利润率53.11%,净资产收益率为8.86%。

总体而言,本公司最近三年资产获利能力较强。

三、本公司现金流量分析

表5-3-1 本公司近三年及一期现金流量情况(单位:万元)

根据近三年本公司的业务经营与现金流量情况,本公司现金流量较为稳定和充沛,可以保证业务经营需要和支付到期债务。

四、财务状况和盈利能力的未来趋势分析

证券行业的国际化进程日益提速,而行业已经确立以净资本为核心的监管机制,若本次增发成功实施,本公司净资本预计大幅增加。由此,本公司与国际大型证券公司的差距有所缩小,竞争实力增强。

本公司在未来将进一步健全财务管理制度、提升管理水平,继续保持资产质量状况良好、流动性强、财务风险小、经营效率高、盈利能力强等特点,力争用五年左右的时间,把本公司打造成为“专注于中国业务的国际一流投资银行”。

第六章 本次募集资金运用

一、本次发行数量及依据

经本公司2007年第一次临时股东大会批准,本公司拟向不特定对象公开发行不超过35,000万股人民币普通股,发行规模原则上不超过250亿元,最终发行规模由本公司与保荐人(主承销商)根据相关规定及实际情况协商确定。募集资金全部用于增加资本金。

二、本次募集资金投向的用途

本次募集资金全部用于增加公司资本金,增强公司实力,扩展相关业务。主要包括:

1、增加资本规模,提高公司的抗风险能力及国际竞争力;

2、增加证券承销准备金,增强承销业务实力;

3、增强固定收益型业务;

4、开展权证与衍生产品业务;

5、择机收购证券类相关资产;

6、经有关部门批准的其它创新类业务。

募集资金到位后,本公司将根据业务的开展情况、创新业务的审批进度及额度、市场状况确定合理的资金使用计划,以取得良好的投资效益。

三、募集资金运用对主要财务状况及经营成果的影响

本次募集资金到位后将对本公司的财务状况及经营成果产生以下的直接影响:

1、对净资产、每股净资产和净资产收益率的影响

通过本次增发A股,本公司净资产将增加。由于本次发行价格高于2006年12月31日本公司每股净资产,因此本次发行募股资金到位后,本公司的每股净资产将增加,继而净资产收益率也将相应产生变化。

2、本次募集资金到位后,本公司净资本将进一步增加,与净资本规模挂钩的部分业务发展空间将增大。

第七章 备查文件

一、招股意向书全文正式文本;

二、公司最近3年的财务报告及审计报告和已披露的定期报告;

三、保荐人出具的发行保荐书;

四、法律意见书及律师工作报告;

五、注册会计师关于前次募集资金使用情况的专项报告;

六、中国证监会核准本次发行的文件

查阅地点:

中信证券股份有限公司

2007年8月23日