|

从市场整体表现和结构性表现来看,8月份沪深A股市场估值水平的整体水涨船高以及行业估值的结构性分化并存。

⊙特约撰稿 郭燕玲

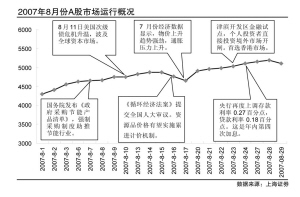

具体表现上,8月份A股市场呈现单边上升走势,在势如破竹地直冲5200点后市场分歧开始加大。沪深两市总市值从月初的22万亿元跃升至月末的26.6万亿元,上证综合指数月度涨幅将近17%,与年内的最大单月涨幅4月份表现相当,摆脱了5~7月份的震荡整理格局。

资源品类行业大幅溢价

从市场整体表现和结构性表现来看,估值的整体水涨船高以及行业估值的结构性分化并存,市场运行逻辑与市场研究机构7月份的分析一致,即在经济运行趋势从“高增长、低通胀”向“高增长、高通胀”转变过程中,通胀预期的提高将推动资源品价格上升和资产价格的上升。因此,股市的资产价格整体水平必然会水涨船高同步上升,而资源品类相关行业也必然会获得更大的估值溢价。当月有色金属、采掘、房地产、金融服务等行业表现都跑赢大市或与大市同步,其中有色金属行业指数涨幅达到35%以上。

投资者结构显著变化

8月份投资者结构与“5·30”前发生显著变化,个人投资者大举认购基金,使得基金规模出现短时间内的快速膨胀。从资金性质来看,个人投资者从直接自主投资向间接理财投资的转变,市场的投资风险偏好发生显著变化,机构投资者偏好绩优蓝筹、流动性好的行为特征使得当月大盘蓝筹股股价持续推高,在水涨船高的同时结构性估值低谷也被熨平。从统计图表中,我们可以看到大盘股板块指标和高市净率板块指标8月份表现都高于市场平均涨幅,显著好于小盘股指标和高市盈率板块指标。

估值水平再度走高

伴随股价和指数的上升,市场估值也再度走高,8月份A股PE水平出现快速上升,从月初的51倍上升至月末的62倍左右,再次刷新此轮行情以来的估值新高,且与2001年6月份时的PE估值水平相当。当然,2007年年中业绩的超预期增长使得A股的2007年动态市盈率下降至40倍水平,2008年动态市盈率下降至30倍左右。

但是,重新回到历史最高的估值水平,以目前的市场资金成本、无风险投资收益水平以及上市公司的投资回报水平来评估,市场整体估值也已经超过合理预期水平。

指数震荡空间加大

在经过8月份的通胀溢价行情,各类资产价格基本反映通胀预期后,市场研究机构认为投资关注焦点则将会转移到应对通胀的政策预期上,与稳定通胀预期、推动经济转型的相关信息会成为投资决策和行业策略的重要依据。

同时,9月份业绩催化剂作用会明显减弱。从证券市场内部而言,流动性将会成为关注的焦点,红筹股回归时间、基金认购风潮的持续性、以及个人投资者境外投资的步伐将左右市场流动性的变化趋势,同时还将影响市场偏好的转移。

9月份A股市场单边上升格局会有所改变,指数的震荡空间会加大,但依然运行在经济增长和通胀预期的主通道中。