重要提示

1、深圳市芭田生态工程股份有限公司(以下简称“发行人”)首次公开发行不超过2,400万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监发行字[2007]256号文核准。

2、本次发行采用网下向询价对象询价配售(以下简称“网下配售”)与网上资金申购发行(以下简称“网上发行”)相结合的发行方式。本次网下配售由中信建投证券有限责任公司(以下简称“中信建投”、“保荐人(主承销商)”)负责组织实施。

3、根据初步询价结果,发行人和保荐人(主承销商)协商确定本次发行价格为10.16元/股,发行数量为2,400万股,其中,网下配售数量为480万股,占本次发行数量的20%;网上定价发行数量为1,920万股,占本次发行总量的80%。

4、本次发行的网下配售工作已于2007年9 月7日结束。本次参与网下申购的配售对象共有270家,其中266家均为有效申购并获得配售。参与网下申购的配售对象缴付申购资金已经北京京都会计师事务所有限责任公司审验,并出具了验资报告;网下发行过程已经上海金茂律师事务所见证,并出具了专项法律意见书。

5、根据2007年9月6日公布的《深圳市芭田生态工程股份有限公司首次公开发行股票网下向询价对象配售和网上向社会公众投资者定价发行公告》(以下简称“《网下网上发行公告》”),本公告一经刊出亦视同向网下申购获得配售的所有配售对象送达获配通知。

一、网下申购情况

本次发行的保荐人(主承销商)根据《证券发行与承销管理办法》的要求,在以下两个方面对参与申购的配售对象资格进行了合规性审核,即先确认只有参与初步询价并有效报价的询价对象才具有参与网下申购的资格,其次按照在中国证券业协会登记备案的配售对象名单,对参与网下申购的配售对象的资格及汇款资金账户进行了逐一核查和确认。

根据最终收到的所有参与网下申购的配售对象提供的《深圳市芭田生态工程股份有限公司首次公开发行股票网下申购表》以及配售对象申购款缴纳情况,中信建投做出最终统计如下:

参与本次网下申购的配售对象共270家,申购总量为125,800万股,冻结资金总额为1,278,128万元人民币。根据《网下网上发行公告》的相关规定,其中266家为有效申购,有效申购量为123,880万股,有效申购资金1,258,620.8万元人民币。

二、本次网下申购获配情况

本次发行中通过网下配售向配售对象配售的股票为480万股,有效申购为123,880万股,有效申购获得配售的配售比例为0.3874717%,超额认购倍数为258.0833倍。

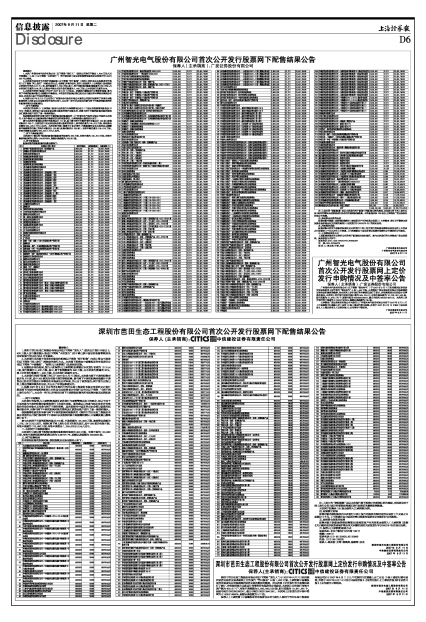

三、网下配售结果

所有获得配售的配售对象、获配股数及应退金额列示如下:

注:上表中的“获配股数”是以本次发行网下配售中的配售比例为基础,再根据《网下网上发行公告》规定的零股处理原则进行处理后的最终配售数量。

本次网下配售余165股由保荐人(主承销商)包销。

四、持股锁定期限

配售对象的获配股票自本次发行中网上发行的股票在深圳证券交易所上市交易之日起锁定3个月,上市流通前由中国证券登记结算有限责任公司深圳分公司冻结。

五、冻结资金利息的处理

配售对象申购款(含获得配售部分)冻结期间产生的利息由保荐人(主承销商)按照《关于缴纳证券投资者保护基金有关问题的通知》(证监发行字[2006]78号)的规定处理。

六、保荐人(主承销商)联系方式

联系地址:北京市朝阳门内大街188号

邮编:100010

联系电话:010-85130900,85130999

传真:(010)85130600

联系人:陈友新、王琴、郭瑛英、杨继萍、张全

深圳市芭田生态工程股份有限公司

2007年 9 月 11 日

中信建投证券有限责任公司

2007 年 9 月 11 日