|

●持有人对老基金出现大进大出式的净申购,但行为模式尚不稳定。

●新基金对行业规模贡献度渐小,这是市场规模扩大和持有人成熟的必然结果。

●牛市环境下,基金分红效应被非理性地明显放大,虽然这是现阶段基金行业短期规模膨胀的兴奋剂,但对行业长期健康发展未必有利。

⊙付强

自2001年9月 21日我国第一只开放式基金诞生至今。这六年我们的基金业快速发展,目前的基金业总规模已逾两万亿元人民币,甚至超过了保险业。在这个“童话”般的成长故事中,到底是什么生长元素推动了我国基金业的快速成长呢?

未分配投资收益与净现金流渐成基金业成长双引擎

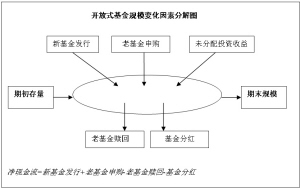

直接影响基金行业规模变化的要素包括两方面:一是净现金流:在一定时期内,流入基金资产的现金减去流出的现金。其中,现金流入包括新发基金募集的资金和对老基金的申购金额;现金流出包括对老基金的赎回金额和基金分红。二是未分配投资收益:留存在基金资产中的未分配给基金持有人的投资收益(包括已实现收益和浮动盈亏)。

从这个角度考察,我国开放式基金(以占行业规模主体的非货币开放式基金为研究对象,以下同此)的规模成长,已逐渐从过去几年单纯依靠净现金流、尤其是新发基金的单引擎驱动,向净现金流和未分配投资收益双引擎驱动的时代过渡。

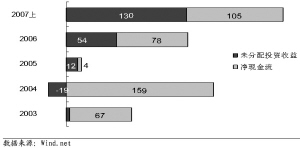

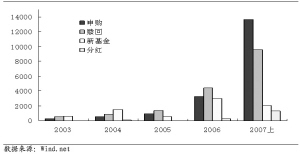

剔除基数太小的行业起步阶段的头两年,2003年和2004年开放式基金的规模成长主要受益于净现金流,该两年净现金流分别达到了277亿和1128亿,而未分配投资收益则分别为15亿和-136亿。与当年年初的行业规模相比,净现金流的贡献度分别达到了67%和159%(见图1),未分配投资收益的贡献度则分别为4%和-19%。

2005年市场处在总体熊市中,该年份的货币市场基金大放异彩,而股票型基金则出现了相对停滞状况。由此,非货币开放式基金的净现金流和未分配投资收益的绝对规模比较小,对行业规模变化的贡献度也大幅萎缩至4%和12%。

从2006年开始,股票市场景气度发生了很大变化,也一举改变了过去三年基金业规模变化的基本结构。其中,未分配投资收益已成为与净现金流对行业成长贡献可以等量齐观的影响因素。当年,未分配投资收益与净现金流的规模分别达到了1535亿和1067亿,对行业规模的贡献度分别为78%和54%。

2007年上半年,未分配投资收益与净现金流二者分别创下历史性的4786亿和5969亿的高水平,对行业规模的贡献度则分别达到了105%和130%。

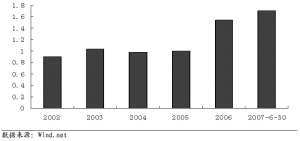

与上述格局变化相一致的是,我国非货币开放式基金的平均份额净值2002年至2005年期间从围绕着1元附近波动,快速上升到2006年的1.5401元和2007年中的1.7043元(见图2),未分配投资收益增长直接导致了基金份额净值上升,同时也带动了行业资产净值的扩张。

这一过程说明,基金投资人在日益成熟,他们对高价基金的恐惧感在逐渐消退。美国最大的基金管理公司富达公司旗下的54只国内股票基金在2007年6月30日时的平均份额净值高达35.88元,未来我国也会出现基金份额净值进一步走高趋势。

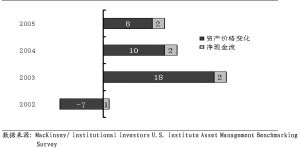

在牛市环境下,未分配投资收益应该成为基金规模变化的最为重要的推动力之一,作为全球基金业执牛耳者的美国亦是如此。从2003年开始,美国逐渐走出了本世纪初的股票市场熊市,资产价格变化因素(可以作为未分配投资收益的比照指标)也从该年度开始成为影响美国长期基金(即非货币开放式基金)规模增长的最主导性因素,甚至大大超过了净现金流。在2003年至2005年,美国长期基金的净现金流对行业规模的贡献度维持在2%,但资产价格变化对行业规模的贡献度则分别达到了18%、10%和8%(见图3)。

当然,与高度成熟的美国市场相比,我国基金市场依然处在新兴、高速成长阶段。所以,净现金流还会在未来较长时期内维持相对高水平。

老基金申购规模历史性地超过赎回规模

在净现金流的内部四要素中,2005年之前,新基金发行在绝对规模上始终是最主要的,在2005年以后,老基金的申购和赎回开始取代新基金发行的这种主导地位。

2006年,基金申购和赎回金额分别达到952亿和1377亿;2007年上半年短短半年时间基金申购和赎回规模就创下了历史新高,分别为13644亿和9571亿(见图4)。基金持有人的基金周转率出现不断上升的趋势。

与此同时,在2007年上半年,基金的申购金额在历史上首次超越了其赎回金额,出现了净申购、特别是4074亿元巨额净申购的情况,远远超过了上半年的新基金发行2012亿水平。这说明,基金持有人对老基金的主导态度已由过去的赎回、赎回和再赎回,变成了申购、赎回和再申购。在牛市大环境下,这种趋势依然能够得以延续。

但是,在目前约5000万基金持有人中,90%的基金持有人都是在2006年牛市以后新入市的,他们尚未经历过熊市风雨的真正洗礼。所以,基金持有人对老基金的持有模式还存在不稳定的因素。

新基金发行对行业规模贡献度快速下降

我国基金市场是一个新兴且高速成长的市场,新基金的大量发行是行业初期发展的一个必然过程,也是基金管理公司快速扩张基金管理规模的重要手段之一。

这一基金市场的背景与特征,导致了新基金发行成为2005年之前影响基金行业发展的最主要因素。2001年至2006年,非货币开放式基金累计发行募集金额6169亿,同期老基金则是年年遭遇净赎回,累计净赎回金额达2308亿。由此可见,如果没有大量新基金发行规模的有力支撑,我国基金行业成长的道路将变得崎岖曲折。

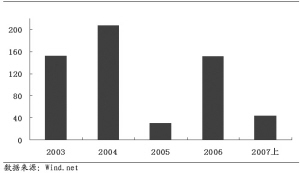

但是,自2007年以来,一方面是新基金发行节奏减缓,另一方面是基金持有人对老基金的态度逐渐发生转变,新基金发行对行业规模增长的影响力开始快速变小。在2003年、2004年和2006年,新基金发行对基金行业规模增长的贡献度都在150%以上,但2007年上半年却快速下降到44%水平(见图5)。

在成熟、发达的基金市场中,基金持有人明显更青睐老基金。例如,1995年至2005年,美国运作十年以上的股票和债券基金规模在该类基金总规模中比例从64%上升到82%,提高了近20个百分点。这意味着十岁以内的幼稚基金难以得到投资人的青睐,更不要说新发基金了。这主要是因为,美国基金投资人认为,与新生基金相比,历史长(绩优)的基金业绩具有更可靠的参考价值,这种基金投资理念势必会在我国逐步建立起来。

在牛市环境下基金分红效应被“非理性”放大

分红是基金规模的减项,但遵守基金合同规定、符合基金持有人利益的分红行为是正常和必要的。2001年至2007年上半年,我国非货币开放式基金共向基金持有人分红1656亿元,为持有人创造了投资价值。

然而,我们也观察到,在牛市环境下,正常的基金分红行为被部分基金管理公司视为追求基金管理规模最大化、“异化”为单纯的基金营销工具之一,基金持有人的利益反而被放在了次要的位置。

2006年非货币开放式基金分红总额为266亿,是前5年该类基金分红总和(约91亿)的近3倍;2007年上半年分红总额为1299亿,是前6年该类基金分红总和(约356亿)的近4倍。

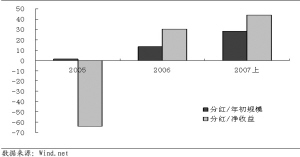

从相对指标上看,基金分红加重的色彩日益浓烈,从2005年的熊市环境下到2006年以来的牛市环境,基金分红与年初行业规模及当年可分配净收益的比例均在不断提高。其中,这两指标在2005年分别只有1%和-64%,但2007年上半年则分别上升到了28%和44%(见图6)。

也就是说,相当于年初基金规模的28%都被分红减损了,当期净收益的44%也被分红处理了,这部分被分红的资产在牛市环境下本可为基金持有人创造出更大的价值。

当然,无可否认,不少基金管理公司确实通过大比例分红,吸引了更多的资金申购,现阶段的基金分红更是基金行业短时期内规模膨胀的一种兴奋剂。但是,这或许也对基金行业的长期健康发展种下了“恶果”。因为,通过分红手段来大量引进对基金产品缺乏恰当了解的基金客户,甚至对基金产品没有基本常识的基金客户,这对基金行业的发展并不是完全明智的选择,正所谓“强扭的瓜不甜”。