⊙银河证券研究所

传统经济学普遍相信股票、黄金、艺术品、不动产等资产会对预期和未预期的通货膨胀起到保值作用。各国特别是美国通货膨胀的历史说明,温和通货膨胀时期,投资股市比其它投资工具更能够起到保值增值作用。

一、美国二战后历次通货膨胀表明,温和通货膨胀时期股市都有较好表现,而恶性通货膨胀则意味着股市大幅下跌

1、美国1966年2月到1969年2月的温和通货膨胀与股市

1966年2月美国CPI同比涨幅达到2.59%,1967年11月达到3.14%,1970年2月达到最高点6.45%,1972年5月回落到3.25%。

温和通货膨胀是通胀率在2%-5%之间的1966年2月到1969年2月长达3年时期,期间物价累计上涨11.6%,股市累计上涨13.9%。这一时期,总的趋势是物价上涨,股市指数上涨。36个月度数据线性回归结果表明,两者存在着显著的正相关关系。股市指数=6.08+0.541×物价涨幅,自变量的显著性水平均在1%之上,物价每涨1个百分点,股市指数上涨0.541个百分点。

温和通货膨胀时期,利率与物价保持同步变化,对股市上涨威胁最大的是紧缩政策带来的利率提高。利率达到一定高度后再提高会引起股市下跌,利率达到一定高度后下调会引起股市上涨。

通货膨胀率高位(恶性通货膨胀)时,即大于5%的1969年3月到1970年2月,物价累计上涨5.6%,股市累计下跌12.4%。

2、美国1973年3月到1974年11月的恶性通货膨胀与股市

此次恶性通货膨胀由1973年10月第四次中东战争和第一次石油危机(1973-1974年)引起,国际市场上石油价格从每桶3美元涨到12美元,上涨了3倍。但在石油危机前,1973年9月美国通货膨胀率已达到7.36%,1974年11月达到最高点12.19%,1976年12月回落到5.02%,石油危机加剧了美国通货膨胀程度。

1973年3月到1974年11月美国恶性通货膨胀时期,物价持续快速上涨,股市大幅下跌,CPI累计上涨18.7%,股市累计下跌36.8%。恶性通货膨胀时,利率随物价上涨而大幅度提高,联邦基准利率从1973年3月的7.09%提高到1974年7月的12.92%。联邦基准利率上调到最高后开始下调,两个月后股市触底反弹,4个月后物价达到最高涨幅,5个月后物价开始下跌,利率下调幅度更大,导致1974年9月到1978年1月持续两年多的负利率。

1974年9月到1978年1月负利率时期,物价累计上涨23.9%,股市虽有波动但总体趋势上涨,累计上涨39.9%。

3、美国1978年2月到1980年3月的恶性通货膨胀与股市

第一次石油危机后,美国1975-1978年通胀率均在5%以上。1979年爆发了第二次石油危机(1979-1980年),1979年3月美国通货膨胀率达到10.24%,1980年3月CPI同比涨幅14.61%达到最高点,1981年11月后回落到10%之下,1983年3月回落到3.6%。

1978年2月到1980年3月,美国CPI同比涨幅从6.24%持续上涨到14.61%,此次恶性通货膨胀始终没有改变股市震荡走高趋势。CPI累计上涨25.4%,股市累计上涨33.6%。1980年5月到9月美国再次出现负利率,短短5个月物价累计上涨2.6%,股市累计上涨25.1%。

4、美国1987年4月到1989年8月温和通货膨胀与股市

1987年4月美国通货膨胀率上升到3.69%,之后持续攀升,1990年10月通货膨胀率达到最高点6.39%。之后持续回落,1991年12月回落到2.99%。这次通货膨胀时间长,但物价涨幅不高,大部分时间属于温和通货膨胀。此次温和通货膨胀时期,股市基本上呈现持续缓慢走高的趋势。1987年12月到1989年8月,CPI月同比涨幅在3.82%与5.29%之间波动,累计上涨7.7%,股市累计上涨43%。

5、美国2004年6月到2006年9月温和通货膨胀与股市

2004年6月美国通货膨胀率上升到3.16%,之后在波动中攀升,2005年9月达到最高点4.69%。之后波动中回落,2006年9月回落到2.06%。这次通货膨胀时间长,但物价涨幅不高,大部分时间属于温和通货膨胀。这次通货膨胀全过程股市仍呈现持续缓慢走高趋势,2004年10月到2006年8月,CPI累计上涨12.5%,股市累计上涨70.9%。

二、其它国家经验及与其它投资工具的比较

1、韩国1987年4月至1988年1月温和通货膨胀与股市

1987年4月韩国通货膨胀率上升到1.7%,之后持续攀升,1988年3月达到8.5%。之后有所回落,但仍在高位徘徊,1990年7月上涨到9.4%,1992年11月回落到4.4%。这次通货膨胀时间长,物价涨幅高,大部分月份物价涨幅超过5%,1987年4月到1988年1月物价涨幅1.7%-6.2%可认为属于温和通货膨胀。此次温和通货膨胀股市呈现持续缓慢走高趋势,1987年4月至1988年1月CPI累计上涨4.6%,股市累计上涨57.2%。

2、与其它投资工具的比较

由表一可以看出,在上世纪50年代、60年代、80年代和90年代,美国扣除物价上涨前的股票回报都远远高于国库券和债券收益。在上世纪70年代石油危机爆发、恶性通货膨胀的10年,扣除物价上涨前的股票回报仅比国库券收益和债券收益低0.6和0.06个百分点。2000-2004年股票回报低于国库券收益和债券收益,但这只是2001年和2002年股市大跌时的情况,2003年和2004年无论扣除物价上涨前的还是扣除物价上涨后的股票回报,均大大高于国库券收益和债券收益。

除上世纪70年代和2001年、2002年,美国股票回报低于国库券收益外,在上世纪50年代、60年代、80年代和90年代,都高于国库券收益,2003年和2004年更是高于国库券收益25.3和5.95个百分点。

除上世纪70年代、80年代和2001年、2002年,美国股票回报低于10年期债券收益外,在上世纪50年代、60年代、90年代、2003年和2004年,美国股票回报都高于10年期债券收益。

3、通货膨胀时期股市表现的主要影响因素

通货膨胀主要通过影响实际利率水平进而影响上市公司业绩和资金面对股市产生影响。温和通货膨胀会促进消费,带动厂商提高业绩,同时储蓄资金也会加速流向股市,使得股市表现较佳。当通胀率上扬并有进一步发展为恶性通货膨胀的趋势时,央行通常以调高利率、紧缩银根来回应,这会使企业资金成本增加,获利能力相对降低。再加上资金回流金融体系,使得股市动能减少,因此对股票指数的表现有抑制效果。

三、温和通货膨胀时期股市行业表现

1、2004年4月至今美国股市行业表现

这段时期,美国物价涨幅均在2%以上,绝大多数在3%以上4%以下,最高的2005年9月为4.69%,属于温和通货膨胀时期,物价累计上涨11.3%,股市累计上涨30.2%。标准普尔500指数147个行业分类中,涨幅居前的依次是化肥农药、综合金属采矿、钢铁、工程建设、油气提炼销售、油气设备、油气勘探、油气开采生产、铁路、轮胎橡胶,这些行业股票分类指数上涨均在129%以上,大大高于30.2%的平均涨幅。

下跌幅度从大到小依次是,科技咨询服务、电子制造、汽车制造、住宅建设、出版印刷、商业和专业服务、保险经纪、超级零售中心、家具、食品分销等,跌幅都在14%以上。

2、2004年4月至今日本股市行业表现

这段时期,世界经济保持持续增长,通货膨胀率比较温和,日本股市上涨30.2%。日经综合指数33个行业分类中涨幅居前的依次是钢铁、海运、不动产、机械、采矿、其它产品、有色金属、批发业、精密仪器、玻璃陶瓷制品。这些行业股票分类指数上涨均在70%以上,高于36.9%的平均涨幅。下跌幅度从大到小依次是,其它金融服务(如消费信贷)、制纸、信息通信业、零售业、服务业。

3、最近3个月中国A股市场行业表现

最近3个月我国物价上涨呈现加速趋势,通货膨胀成为影响公司业绩和居民投资行为的一个很重要因素,股市也对此作出了反应(见表二)。

美国、日本在最近3年,中国最近3个月股市中行业表现说明,温和通货膨胀时期股价上涨幅度较大的,一是资源类股票,如煤炭、油气、有色金属、不动产等。由于产品价格大幅上涨,很多公司业绩出现高增长;二是成本较易转嫁给下游行业的海运、航空、铁路等运输行业及批发业、金融业等服务业;三是具有较高议价能力和转嫁成本能力的炼钢业、机械、精密仪器等制造业。股价下跌幅度较大的主要是成本难以转嫁的下游制造业、零售业。这表明通货膨胀将成为影响公司和行业业绩,进而影响股市表现的一个重要因素。

4、温和通货膨胀时期A股市场的行业选择

当前我国物价虽然上涨较快,但仍处于温和通胀范围内,温和通货膨胀受益行业将成为2007年下半年乃至更长时间内市场的重要投资领域。从国际比较经验看,温和通货膨胀时期股市都有较好表现。如果投资时机和投资品种把握得好,完全能够使财产增值财富增加。

一是煤炭、有色金属、钢铁、石油、房地产等资源类行业,直接受益于价格上涨,很多公司业绩大幅提高。

二是产品溢价能力强、成本上涨压力不大或者可以转嫁的机械、化工、运输、电力、批发、金融行业龙头公司,这些公司的议价能力和成本转嫁能力强,行业整合和并购能力也强,业绩提升潜力大。

三是受益于财富效应的汽车、金银珠宝手饰、酿酒、食品、饮料、酒店旅游、传媒娱乐、电子信息等行业中的高档消费类公司。

(执笔:郝大明)

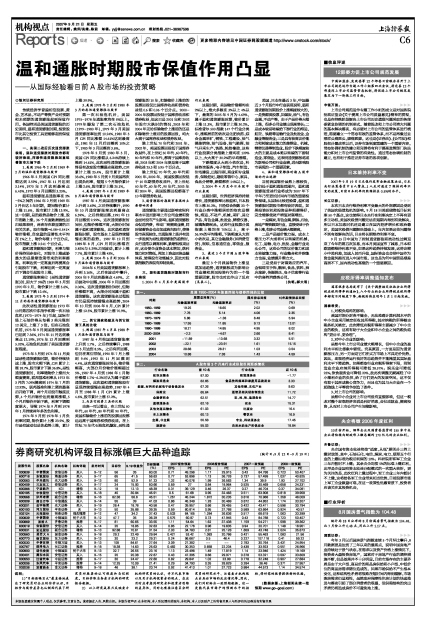

表一、 美国1950-2004年股票回报与债券回报的比较

时期 股票总回报(%) 国库券总回报 10年期债券总回报

(%) (%)

1950-1959 19.25 16.65 2.02 0.69

1960-1969 7.78 5.14 4.06 2.35

1970-1979 5.88 -1.38 6.48 5.94

1980-1989 17.55 11.85 9.13 13.01

1990-1999 18.21 14.85 4.95 8.02

2000-2004 -2.3 -4.67 2.66 8.41

2001 -11.89 -13.68 3.32 5.51

2002 -22.1 -23.91 1.61 15.15

2003 28.68 26.31 1.03 0.54

2004 10.88 7.38 1.43 4.59

表二、 A股市场3个月来行业成份股区间涨跌情况

行业名称 前10名 行业名称 后10名

航空运输业 87.00 租赁服务业 -1.77

煤炭采选业 82.65 食品饮料烟草和家庭用品批发业 3.33

能源、材料和机械电子设备批发业 67.26 其他传播、文化产业 9.63

保险业 65.64 通信及相关设备制造业 11.72

金融信托业 62.51 农、林、牧、渔服务业 14.77

通信服务业 62.16 农业 15.31

其他交通运输业 61.03 出版业 16.4

水上运输业 60.13 餐饮业 16.9

金属、非金属 55.58 专业、科研服务业 17.45

旅游业 55.03 自来水的生产和供应业 18.84