|

⊙本报记者 陈建军

突然 三名高管辞职

黄光裕当初收购中关村,意在将其打造成为自己的地产平台。这一点,在北京鹏泰投资有限公司公布的收购报告书中表述得非常清楚:中关村及其部分下属的控股及参股公司从事房地产业务,拥有较为丰富的房地产开发经营经验,同时其还拥有一支以房地产开发为核心的高素质的项目团队,在房地产行业有着广泛的资源。而房地产业务是鹏润集团的两大主业之一。收购中关村,将形成双方的优势互补,通过本次收购及后续实施的重大资产重组,将彻底改变中关村主营业务不明确、负债高、担保大、新业务拓展不畅的问题,使中关村集中精力发展和扩大房地产业务,最终成为盈利能力强、成长性好的房地产开发和建筑施工企业。

为了实现这一目标,鹏泰投资明确表示,在收购完成后对中关村实施必要的战略调整,将中关村的主营业务由“生物医药”、“信息化服务”、“金融投资”、“房地产开发及建筑施工”等多元化,转变为“房地产开发及建筑施工”专业化;中关村将逐步处置其他资产,保留和加强房地产业务,将公司新增利润增长点锁定在房地产业务上。其主要措施是:首先盘活现有房地产业务,包括涉诉的房地产项目,并在此基础上开发新项目。为此,佟锋于2006年中关村股权正式过户前就进入中关村担任主管房地产业务的要职。据介绍,现年52岁的佟锋已在房地产行业浸淫多年,历任广东中山雅居乐集团地产项目副总经理、广州宏富房地产开发有限公司副总经理、北京市西城区城建开发公司总经济师、北京京通天泰房地产开发有限公司常务副总兼总经济师。

除了佟锋外,同时辞职的还有董事兼总裁鲍克和财务总监王志国。王志国跟随黄光裕多年,他的辞职更加深了人们对黄光裕有意抛弃中关村这个平台的怀疑。在履新中关村之前,王志国是鹏润投资财务中心的副总监。王志国与佟锋一样,在股权过户前即进入中关村,是重组过程中鹏泰投资方面的主要财务负责人,也是鹏泰投资进驻中关村后债务处理的主要负责人。他在广东粤财投资控股有限公司上门追讨31.2亿元担保贷款之际突然辞职,很难不让人产生种种猜想。

紧急 债务重组叫停

中关村人事大变动,是在31.2亿元担保贷款事件迅速升级情况下演绎而来的。

今年6月,中关村以所持启迪控股股份有限公司33.33%股权与鹏泰投资持有的北京中关村开发建设股份有限公司48.25%股权进行置换。置换完成后,中关村将合计持有中关村建设93.25%的股权。作为此次重组的组成部分,鹏润房地产开发有限责任公司对中关村建设实施债务重组,以承债方式受让中关村建设对哈尔滨中关村开发建设有限责任公司、北京美仑房地产开发有限责任公司和北京富宏房地产开发有限责任公司的股权及债权投资。

就在投资者以为黄光裕开始正式将中关村打造成旗下地产平台之际,中关村9月11日突然公告终止上述债务重组。按照中关村的说法,是因为北京及哈尔滨的房地产市场发展形势发生了重大变化,以至经过重新测算后发现进行债务重组并无好处。让人啼笑皆非的是,中关村债务重组材料是在7月31日才被中国证监会受理的。仅仅过了一个月,难道北京及哈尔滨的房地产市场就发生了导致取消债务重组的重大变化吗?

据了解,中关村是在9月7日收到广东粤财委托的北京市鑫河律师事务所所发追债《律师函》的。这个《律师函》要求:“中关村收到本函后,立即筹措安排资金,在2007年9月20日前,将前述本金31.2亿元及相应利息汇入广东粤财指定账户。否则,广东粤财将采取包括但不限于诉讼等法律手段维护自身的合法权益,届时广东粤财将追究中关村的违约责任并要求中关村赔偿广东粤财所受到的一切损失。”值得注意的是,中关村公告则称收到《律师函》的日子是9月11日。相关事项的时间表显示,中关村向中国证监会申请撤回债务重组材料,是在收到《律师函》4天后“第一时间”的反应。

黄光裕此前决定对中关村进行摆脱困境式的债务重组,是因为31.2亿元担保贷款解保曾出现了重大转机。中关村现任董事长许钟民在股权分置改革相关股东会议上曾明确表示,中关村已经和广东粤财就买下31.2亿元担保贷款不良资产包的价格,谈得非常接近了。

截至今年6月30日,中关村流动负债高达58.6亿元,而其所有者权益仅为5.04亿元,不但远远不够偿还31.2亿的债务,而且中关村另外近17亿元贷款中有近41%逾期,其利息足以吞噬公司主营业务产生的现金流。面对中关村如此巨大的窟窿,黄光裕选择退出确实不难理解。据知情人士透露,黄光裕当初决定重组中关村时相当犹豫。随着中关村31.2亿元担保贷款问题日趋恶化,黄光裕对当初的决定更是不无悔意。

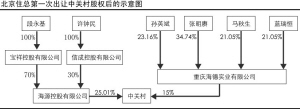

鹏泰投资入主中关村,是在中关村原董事、总经理段永基旗下海源控股有限公司收购被叫停后的结果。按照原来的股权安排,中关村控股股东北京住总集团将40.01%股权分别出让给海源控股25.01%和重庆海德实业有限公司15%。根据知情人士的说法,中关村背负31.2亿元担保贷款,与段永基和重庆海德背后的庞大利益同盟关系密切。北京住总在中关村股改之前实施这种股权安排,因而被认为是对它们进行“秋后算账”。

黄光裕能够进入中关村,现任董事长许钟民发挥了莫大的作用。在第一次股权转让时,许钟民通过全资拥有的信成控股有限公司参与了海源控股的收购。在黄光裕收购时,除了信成控股继续跻身其中外,许钟民还让其实际控制下的广东粤文音像实业有限公司收购了中关村7.5%股权。从当时的情况可以看出,许钟民对解决中关村31.2亿元担保贷款问题信心十足。否则,与31.2亿元担保贷款素无渊源的许钟民也用不着和段永基一并承诺,将海源控股4%持股无偿追送给流通股股东。

在终止中关村债务重组的同时,鹏润地产赴香港上市的进展却“柳暗花明”。按照业内的操作惯例,地产企业到香港上市,往往都得拥有相应数量的储备土地。而较少的土地储备曾是鹏润地产的“软肋”,但随着在重庆等地先后拿下大块土地,鹏润地产赴港上市的底气似乎越来越足了。据知情人士透露,中信证券、中金证券等国内重量级券商都希望接下鹏润地产香港上市的投行业务。

猜想 广东粤财“变卦”

黄光裕在中关村上面临去留选择的关键,在于广东粤财追债的步步紧逼。在当初已经和中关村就31.2亿元担保贷款接近谈拢的情况下,突然又变得剑拔弩张,其间发生的曲折过程无疑令人关注。

据介绍,黄光裕入主中关村时,股权转让和受让各方已经明确了各自的义务。北京住总集团负责协调召集中关村各贷款银行及相关担保人会议,促使达成解决贷款归还、逾期利息及罚息问题的债务重组协议;帮助中关村协调有关法院,尽快启动中关村已计提预计负债项目的处理,通过盘活资产,为中关村挽回经济损失;在“森豪公寓骗贷案”、哈尔滨松北项目、北京凯恒房地产公司等资金纠纷协调中起主导作用。鹏泰投资承诺在剔除CDMA担保所形成的或有负债造成新的影响的前提下,力争使中关村2007年实现6800万元以上的盈利;为中关村寻找或注入优质房地产项目及提供部分资金帮助,协助中关村明确主业并增强持续盈利能力。粤文音像以其拥有的全部社会资源帮助中关村和中关村建设解决各项问题。海源控股承诺积极协助中关村妥善解决CDMA担保及相关问题,并承担因担保造成损失的追加送股责任。

由此不难看出,如果执行过程中没有发生大的变化,中关村相关各方将各司其职,从而使得重组后的中关村重现生机。而广东粤财的一纸追债《律师函》,令之改观,其可能缘于两个方面的变故。

第一个变故可能来自中国联通的“变卦”。中关村的31.2亿元担保贷款,全部是为了当初控股中关村95%的北京中关村通信网络发展有限责任公司CDMA项目。据了解,中关村今年年初已经和中国联通达成一致意见,中国联通答应给付13亿元。而在此之前,中国联通一直倾向于中关村通信的CDMA项目只值8亿元左右。

第二个变故可能源于债权银行的易主。中关村31.2亿元担保贷款的债权银行为广东发展银行,而广东发展银行原来的大股东山东联大集团与31.2亿元担保贷款背后的庞大利益同盟存在扯不清的关系。随着美国花旗集团今年年初入主广发银行,联大集团对广发银行的话语权逐渐失去,而花旗集团则要求按律办事。当初,广发银行取代建设银行成为中关村通信的贷款银行,联大集团可谓“功不可没”。事实上,联大集团对广发银行的调配能力,从2002年2月任命广发银行副行长张有余为天同证券总裁就已有所体现。那时,联大集团刚刚从山东省资产管理公司手中取得天同证券14%股权。

中关村截至2007年6月30日为中关村通信担保的情况

协议签署日 担保金额(万元) 担保类型 担保期 是否履行 是否为关联方担保

完毕

2001-6-28 256,000 连带责任担保 2001-6-28至2008-7-28 否 是

2001-12-29 51,000 连带责任担保 2001-12-29至2008-7-28 否 是

2002-3-26 27,000 连带责任担保 2002-3-26至2005-3-25 否 是

2002-6-20 5,000 连带责任担保 2002-6-20至2008-7-28 否 是

■背景

中关村之错

⊙本报记者 陈建军

中关村背负31.2亿元担保贷款,完全是一件不应该发生的“极端事件”。

按照当初的约定,成立于2000年的中关村通信代表中关村,作为广东新长城项目的总融资建设方,负责建设网络系统。广东新长城在工程结束后对项目投资进行还本付息,并将35%的股权交给中关村通信,由其出任第一大股东。负责CDMA网络建设的联通新时空在2001年2月14日成立后,中关村通信按要求应该立即停建CDMA项目并向中国联通进行移交。因此,中关村通信的电信业务许可证于2002年被信息产业部永久注销。然而,中关村为中关村通信向广发银行担保申请第一笔25.6亿元贷款,竟然发生在联通新时空成立之后。更加蹊跷的是,中关村于2001年12月29日和2002年6月20日期间为中关村通信担保的后三笔合计8.3亿元贷款,都是发生在广东新长城项目已经移交给中国联通之后。

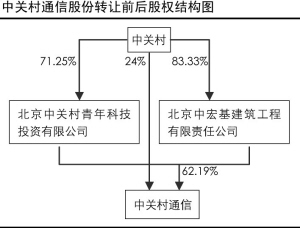

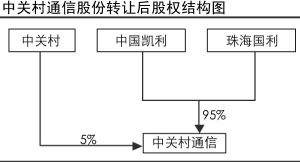

中关村之所以为中关村通信CDMA项目贷款进行担保,系31.2亿元担保贷款庞大利益同盟作祟所致。2000年12月14日,庞大利益同盟成员之一的中国凯利实业有限公司原财务总监翁振杰成为中关村通信的副总经理,并被任命为广东新长城项目融资和施工的直接负责人。翁振杰进入后不久,2001年5月24日,庞大利益同盟另一成员珠海经济特区国利工贸发展总公司,以1.29亿元分别受让了中关村及其下属北京中关村青年科技投资有限公司、北京中宏基建筑工程有限责任公司所持中关村通信81.19%的股份。因而,虽然是仅仅持股5%的小股东,中关村却仍旧为中关村通信进行这种远远超过自身能力的巨额担保。

据知情人士透露,中关村通信从广东发展银行取得巨额贷款后,其中的相当部分迅速被31.2亿元担保贷款庞大利益同盟挪用于收购重庆国际信托投资有限公司。按照当时的约定,预收设备款收到后,中关村通信应即时用于CDMA项目的设备采购,并记入对广东新长城项目的“其他应收款”账户。中国联通后来不认可中关村聘请的审计机构所评估的广东新长城项目价值28.18亿元,也有怀疑贷款资金被大量挪用的因素在里面。中关村2003年半年报对后续担保贷款问题进行说明时也透露,广东发展银行的贷款是在中关村通信未专项用于广东新长城项目网络系统建设情况下发放的。