|

(北京市建国门外大街1号国贸大厦2座27层及28层)

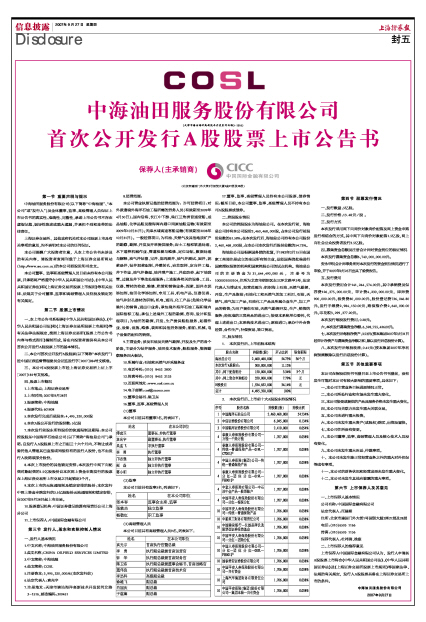

中海油田服务股份有限公司

第一节 重要声明与提示

中海油田服务股份有限公司(以下简称“中海油服”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司招股说明书全文。

本公司董事、监事和高级管理人员目前未持有本公司股票,并承诺将严格遵守《中华人民共和国公司法》、《中华人民共和国证券法》和《上海证券交易所股票上市规则》等有关法律、法规关于公司董事、监事和高级管理人员持股及锁定的有关规定。

第二节 股票上市情况

一、本上市公告书系根据《中华人民共和国证券法》、《中华人民共和国公司法》和《上海证券交易所股票上市规则》等有关法律法规规定,按照上海证券交易所《股票上市公告书内容与格式指引》编制而成,旨在向投资者提供有关本公司首次公开发行A股股票上市的基本情况。

二、本公司首次公开发行A股股票(以下简称“本次发行”)经中国证券监督管理委员会证监发行字[2007]284号文核准。

三、本公司A股股票上市经上海证券交易所上证上字[2007]181号文批准。

四、股票上市概况

1.上市地点:上海证券交易所

2.上市时间:2007年9月28日

3.股票简称:中海油服

4.股票代码:601808

5.本次发行完成后总股本:4,495,320,000股

6.本次A股公开发行的股份数:5亿股

7.本次发行前股东所持股份的流通限制及期限:本公司控股股东中国海洋石油总公司(以下简称“海油总公司”)承诺:自发行人A股股票上市之日起三十六个月内,不转让或者委托他人管理其已直接或间接持有的发行人股份,也不由发行人收购该部分股份。

8.本次上市股份的其他锁定安排:本次发行中网下向配售对象配售的1.5亿股股份自本次网上资金申购发行的股票在上海证券交易所上市交易之日起锁定3个月。

9.本次上市的无流通限制及锁定安排的股份:本次发行中网上资金申购发行的3.5亿股股份无流通限制和锁定安排,自2007年9月28日起上市交易。

10.股票登记机构:中国证券登记结算有限责任公司上海分公司

11.上市保荐人:中国国际金融有限公司

第三节 发行人、股东和实际控制人情况

一、发行人基本情况

1.中文名称:中海油田服务股份有限公司

2.英文名称:CHINA OILFIELD SERVICES LIMITED

3.中文简称:中海油服

4.英文简称:COSL

5.注册资本:3,995,320,000元(本次发行前)

6.法定代表人:袁光宇

7.注册地址:天津市塘沽海洋高新技术开发区河北路 3-1516,邮政编码:300451

8.经营范围:

本公司营业执照记载的经营范围为:许可经营项目:对外派遣境外海洋石油工程所需的劳务人员(有效期至2009年4月30日);国内沿海、长江中下游、珠江三角洲普通货船、成品油船、化学品船及渤海湾内港口间原油船运输(有效期至2009年10月31日);天津水域高速客船运输(有效期至2008年10月31日)。一般经营项目:为石油、天然气及其他地质矿产的勘察、勘探、开发及开采提供服务;岩土工程和软基处理、水下遥控机械作业、管道检测与维修、定位导航、数据处理与解释、油气井钻凿、完井、伽玛测井、油气井测试、固井、泥浆录井、钻井泥浆配制、井壁射孔、岩芯取样、定向井工程、井下作业、油气井修理、油井增产施工、井底防砂、起下油套管、过滤及井下事故处理服务;上述服务相关的设备、工具、仪器、管材的检验、维修、租赁和销售业务;泥浆、固井水泥添加剂、油田化学添加剂、专用工具、机电产品、仪器仪表、油气井射孔器材的研制;机电、通讯、化工产品(危险化学品除外)的销售;进出口业务;承包境外海洋石油工程和境内国际招标工程;承包上述境外工程的勘测、咨询、设计和监理项目;为油田的勘探、开发、生产提供船舶服务、起锚作业、设备、设施、维修、装卸和其他劳务服务;船舶、机械、电子设备的配件的销售。

9.主营业务:涉及石油及天然气勘探、开发及生产的各个阶段,主要分为钻井服务、油田技术服务、船舶服务、物探勘察服务四大板块。

10.所属行业:石油和天然气开采服务业

11.电话号码:(010) 8452 2800

12.传真号码:(010) 8452 2133

13.互联网地址:www.cosl.com.cn

14.电子邮箱:cosl@cnoocs.com

15.董事会秘书:陈卫东

16.董事、监事、高级管理人员

(1)董事

本公司目前共有董事7名,列表如下:

(2)监事

本公司目前共有监事3名,列表如下:

(3)高级管理人员

本公司目前共有高级管理人员9名,列表如下:

17.董事、监事、高级管理人员持有本公司股票、债券情况:截至目前,本公司董事、监事、高级管理人员不持有本公司A股股票或债券。

二、控股股东情况

本公司的控股股东为海油总公司。在本次发行前,海油总公司持有本公司股份2,460,468,000股,占本公司发行前股份总数的61.58%;在本次发行后,海油总公司持有本公司股份2,460,468,000股,占本公司本次发行后股份总数的54.73%。

海油总公司是根据国务院的批复,于1982年2月15日在国家工商局注册成立的全民所有制企业,是经国务院批准进行国家授权投资的机构和国家控股公司的试点机构。海油总公司的注册资金为31,644,490,080元,注册号为1000001000104,住所为北京市朝阳区东三环北路甲2号,法定代表人为傅成玉,经营范围为:组织海上石油、天然气勘探、开发、生产及炼油;石油化工和天然气的加工利用、石油、天然气、油气加工产品,石油化工产品及所属企业生产、加工产品的销售;为用户提供石油、天然气勘探开发、生产、销售的服务;经批准的三类商品的进出口;接受本系统单位委托,代理上述进出口;本系统技术进出口;原油进口;承办中外合资经营、合作生产;补偿贸易、转口贸易。

三、股东情况

1. 本次发行后、上市前股本结构

2. 本次发行后、上市前十大A股股东持股情况

第四节 股票发行情况

一、发行数量:5亿股。

二、发行价格:13.48元/股。

三、发行方式

本次发行采用网下向询价对象询价配售及网上资金申购发行相结合的方式,其中网下向询价对象配售1.5亿股,网上向社会公众投资者发行3.5亿股。

四、募集资金总额及注册会计师对资金到位的验证情况

本次发行募集资金总额6,740,000,000.00元。

安永华明会计师事务所对本次发行的资金到位情况进行了审验,并于2007年9月25日出具了验资报告。

五、发行费用

本次发行费用合计141,244,574.00元,其中承销费及保荐费126,375,000.00元,审计费4,230,000.00元,律师费900,000.00元,验资费80,000.00元,股份登记费736,046.80元,发行手续费2,984,150.00元,路演推介费2,640,000.00元,印花税3,299,377.20元。

本次发行每股发行费用:0.28元。

六、本次发行募集资金净额:6,598,755,426.00元。

七、本次发行后每股净资产:3.53元(按本集团2007年3月31日经审计净资产与募集资金净额之和,除以发行后总股份计算)。

八、本次发行后每股收益:0.41元(按本集团2007年净利润预测数除以发行后总股份计算)。

第五节 其他重要事项

本公司在招股说明书刊登日至上市公告书刊登前,没有发生可能对本公司有较大影响的重要事项,具体如下:

一、本公司主营业务目标进展情况正常。

二、本公司所处行业和市场未发生重大变化。

三、本公司接受或提供的产品及服务价格未发生重大变化。

四、本公司与关联方未发生重大关联交易。

五、本公司未进行重大投资。

六、本公司未发生重大资产(或股权)购买、出售及置换。

七、本公司住所没有变更。

八、本公司董事、监事、高级管理人员及核心技术人员没有变化。

九、本公司未发生重大诉讼、仲裁事项。

十、本公司未发生除正常经营业务之外的重大对外担保等或有事项。

十一、本公司的财务状况和经营成果未发生重大变化。

十二、本公司未发生其他应披露的重大事项。

第六节 上市保荐人及其意见

一、上市保荐人基本情况

公司名称:中国国际金融有限公司

法定代表人:汪建熙

住所:北京市建国门外大街1号国贸大厦2座27层及28层

电话:(010)6505 1166

传真:(010)6505 1156

保荐代表人:杜祎清、徐康

二、上市保荐人的推荐意见

上市保荐人中国国际金融有限公司认为,发行人申请其A股股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》及《上海证券交易所股票上市规则》等国家法律、法规的有关规定,发行人A股股票具备在上海证券交易所上市的条件。

中海油田服务股份有限公司

2007年9月27日