|

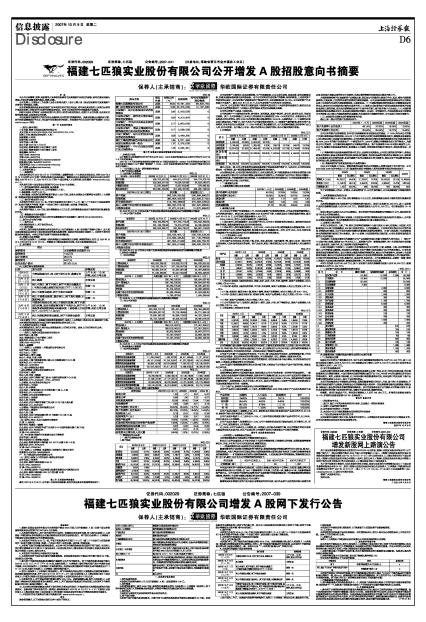

福建七匹狼实业股份有限公司增发A股网下发行公告

保荐人(主承销商): 华欧国际证券有限责任公司

重要提示

1、福建七匹狼实业股份有限公司本次增发不超过3000万股人民币普通股(A股)已获中国证券监督管理委员会证监发行字[2007]300号文核准。

2、本次发行采取网上、网下定价发行的方式进行。经深圳证券交易所同意,网上发行由保荐人(主承销商)华欧国际证券有限责任公司通过深圳证券交易所交易系统进行。网下发行由保荐人(主承销商)华欧国际证券有限责任公司负责组织实施。

3、本次发行价格为26.25元/股,不低于招股意向书刊登日(T-2日)前二十个交易日七匹狼股票均价(收盘价的算术平均值)和前一个交易日均价(成交金额/成交量)的孰低值。

4、本次网下发行的对象为机构投资者。本公告中有关申购的具体规定仅适用于网下发行,有关网上发行事宜请参阅同日刊登于《中国证券报》、《证券时报》和《上海证券报》的《福建七匹狼实业股份有限公司增发A股网上发行公告》。

5、本次发行不安排向公司原股东优先配售。

6、本次发行的网下部分设有最低申购数量限制。机构投资者每张《申购表》的申购下限为30万股,否则视为无效申购。

7、参与网下申购的机构投资者须缴纳申购款的20%作为申购定金。网下申购的投资者须在申购日2007年10月11日(T日)下午15:00时之前向保荐人(主承销商)指定的银行账户划出申购定金或申购款,并尽快向保荐人(主承销商)传真划款凭证,并须保证其应缴纳的申购定金或申购款在当日(T日)17:00时之前汇至保荐人(主承销商)指定的银行账户。

8、发行人和保荐人(主承销商)将根据网上、网下申购情况并结合发行人募集资金总额的筹资需求,协商确定最终发行总量,并于2007年10月16日(T+3日)在《证券时报》、《上海证券报》和《中国证券报》上刊登的《福建七匹狼实业股份有限公司增发A股发行结果公告》中予以公布。

9、本次发行网上、网下预设的发行数量比例为30%:70%。如获得超额认购,发行人和保荐人(主承销商)将根据本次增发投资者的认购情况,对网上、网下预设发行数量进行双向回拨,以实现网下申购的配售比例与网上配售比例趋于一致。

10、本公告仅对投资者参加本次网下发行的有关事宜进行说明,不构成针对本次增发股票的任何投资建议。投资者欲了解本次发行的一般情况,请详细阅读于2007年10月9日(T-2日)刊登在《证券时报》、《上海证券报》和《中国证券报》上的《福建七匹狼实业股份有限公司增发招股意向书摘要》。

11、本次发行的有关资料亦刊载于巨潮资讯网(www.cninfo.com.cn)。

释义

除非特别提示,以下词语在本发行公告中具有下列定义:

一、本次发行基本情况

1、发行股票的种类

本次发行的股票为境内上市人民币普通股(A股),每股面值为1.00元。

2、发行数量

本次增发数量的上限为3000万股,最终发行数量将由发行人和保荐人(主承销商)根据网上网下的申购情况及发行人的筹资需求协商确定,并将在申购结束后通过发行结果公告披露。

3、发行地点

全国所有与深交所交易系统联网的各证券交易网点。

4、网下发行对象

本次网下发行对象为机构投资者。但参与网下认购的机构投资者的最低认购股数为30万股。机构投资者可自愿选择网上或网下的申购中的一种方式(如果投资者同时参加网上和网下申购,则网下申购部分将被视为无效申购)参与本次发行。

5、发行价格

本次发行价格为26.25元/股,不低于招股意向书刊登日(T-2日)前二十个交易日七匹狼股票均价(收盘价的算术平均值)和前一个交易日均价(成交金额/成交量)的孰低值。

6、本次发行不安排向公司原股东优先配售

7、网上、网下配售比例

本次发行网上、网下预设的发行数量比例为30%:70%。如获得超额认购,发行人和保荐人(主承销商)将根据本次增发投资者的认购情况,对网上、网下预设发行数量进行双向回拨,以实现网下申购的配售比例与网上配售比例趋于一致。详见本公告“二、本次发行配售方法”的相关内容。

8、本次发行的重要日期及停牌安排

上述日期为工作日。如遇重大突发事件影响发行,保荐人(主承销商)将及时公告,修改发行日程。

9、除权安排

本次发行不作除权安排,增发股份上市流通首日七匹狼股票不设涨跌幅限制。

10、上市时间

本次增发发行的股票不设持有期限制。本次增发结束后,发行人将尽快办理增发股份上市的有关手续。具体上市时间将另行公告。

11、承销方式

保荐人(主承销商)华欧国际证券有限责任公司采用余额包销方式承销。

二、本次发行配售方法

在本次发行申购结束后,发行人和保荐人(主承销商)将合并统计网上和网下的有效申购情况,然后根据整体申购情况以及发行人的筹资需求,协商确定本次发行的最终发行数量。符合本次发行办法规定的有效申购(包括网下及网上申购)将按照如下原则获得配售:

1、有效申购总量小于或等于总发行量,所有申购均按其有效申购量获得足额配售。投资者认购后的余额由承销团包销。

2、有效申购总量大于总发行量(即出现了超额认购的情况)时:

所有有效申购将按以下方法进行配售:

本次发行将按以下原则进行发售:网下申购的配售比例与网上通过“072029”申购代码进行申购的配售比例趋于一致,即 a≈b。配售股数只取计算结果的整数部分,网上发行的不足1股的零股累积后由主承销商包销。网下发行的不足1股的零股累积后按以下规则顺序分配:

1、申购数量最大的机构投资者;

2、若申购数量最大的机构投资者多于一个,则在其中选择机构全称首个字的拼音字母顺序靠前的机构;若依然多于一个,则在其中选择机构全称第二个字的拼音字母顺序靠前的机构;以此类推。

三、申购数量的规定

1、参与网下认购的机构投资者的最低认购股数为30万股,超过30万股的必须是10万股的整数倍。每个机构投资者网下申购的申购数量上限为2100万股。投资者应遵守有关法律、法规关于投资者申购及持有数量的限制并自行承担法律责任。证券投资基金及基金管理公司应遵守法律、法规关于申购及持有数量的限制及中国证监会的有关规定,并自行承担相应的法律责任。最终的配售结果确定后,投资者持股如达到法律法规及相关规定应及时履行信息披露义务的,须及时履行信息披露义务。(下转D7版)