|

通过对比美联储和中国央行的利率声明,我们可以看出,影响美元利率与人民币利率的因素是基本相同的,归结为三个主要因素:流动性过剩、固定资产投资(特别是房地产行业)和生产资料的通货膨胀。

——— 流动性过剩。所谓的流动性过剩实际上就是从发达国家向新兴市场如“金砖四国”等开始转移,从而造成资金分布不平衡。笔者认为,目前人民币所面临的流动性过剩绝对不是短期内能够解决的,它是一个经济全球化的问题,而且更不应该通过短期手段去加速解决。“欲速则不达”是日本经济在上世纪90年代给我们的告诫。实际上,在流动性方面目前我们更应该注意解决结构性问题,就是M1与M2增长过程中的喇叭口(即M1增长率大于M2增长率)。从理论上看,长时间的倒挂一方面代表经济在快速增长,另一方面也说明劳务与商品价格走高,容易出现通货膨胀。因此预计央行在未来加息过程中可能会采取差别化,比如活期存款利率提高的幅度大于定期存款利率,从而稳定货币市场利率。

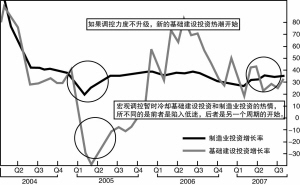

———固定资产投资(特别是房地产行业)。“美国次级抵押债券风波”对于全球经济的影响可能是有限的,但它却进一步明确了全球房地产行业的走向,也充分引起了新兴国家对于房地产行业调控的重视。特别是我国,正面临着宏观调控环境下的新一波“基础建设热浪”,2004年的宏观调控把制造业投资与基础建设投资同时打入了低谷,但是所不同的是制造业投资的确陷入了低迷,加上人民币升值的影响,制造业投资的前景未来更不乐观;而基础建设投资出现强劲反弹,特别是近期又出现升温迹象,这种差异变化会导致政府不仅在利率方面做出调整,通过提高名义利率和减少名义利率的存贷差来控制商业银行的信贷冲动,更重要的是通过行政引导与税收制度加以解决,这种手段更加直接、有效。

———生产资料的通货膨胀。从近期CPI的上涨来看,先期主要是油脂、肉禽等物价上涨所推动,但预计到今年年底和明年年初就会出现粮食价格推动物价上涨。不过,从核心CPI的角度分析,目前的通货膨胀还处于初期, 央行可以采取不断加息的利率政策加以控制。因此人民币利率的上涨可能还会持续一定时间。