|

⊙本报记者 黄蕾

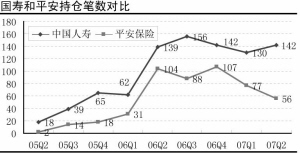

在40多家淘金A股的保险公司中,无论在网上还是网下投资中,国寿、平安在资金量上尽显主角本色。尽管不断有保险新军涌入市场,两巨头“领头羊”地位依然难撼。尤其在近期新股发行密集当口,表现甚为明显。

就总体投资风格,国寿、平安可谓各有所好———国寿青睐分散投资、指数投资和长期投资,平安则偏重于择时择股、集中投资,这在非公开增发、战略投资和上榜投资中都有所体现。

在对外经贸大学保险学院副教授徐高林博士看来,两家的投资特征未尝不是整个保险军团投资A股的一个缩影。

平安看好房地产

国寿青睐钢铁基建

国寿、平安两巨头投资风格的不同之处,从已披露的上市公司“中考成绩单”中便可窥一、二。从投资行业来看,平安看好房地产,国寿则青睐钢铁和基建。

今年二季度,平安增仓的前5只股票依次是万科A、中国人寿、交通银行、张江高科和津滨发展,除中国人寿这只股票外,其他4只都是“新提拔”的股票,3只房地产、2只金融股。从仓位看,合计增仓1.03亿股,占二季度末持仓总量的22.5%。

中国人寿二季度增仓除了来自定向增发的5亿股中信证券外,其余前5只股票依次是宝钢股份、民生银行、广深铁路、山东高速和攀钢钢钒,其中有4只在一季度时都已经上榜,只有广深铁路一只是“新提拔”的股票,2只钢铁股、2只基础设施股、1只银行股。从仓位看,合计增仓1.50亿股,占二季度末除中信证券外持仓总量的8.2%。

可见,两家公司的风格存在明显区别———平安看好房地产,国寿看好钢铁和基建;平安倾向大比例新增股票,国寿侧重平稳增仓;平安新仓比例高、国寿低。

尽管两家的投资组合完全不同,但经徐高林博士研究测算表明,在今年6月29日至9月18日这个时间段内,以两家二季度增仓最大的5只股票为样本,却得出了惊人一致的收益率。“这说明两家的短期投资水平没有明显差别。”

而在长期投资水平方面,徐高林向记者表示,国寿的单笔赚钱金额不敌平安,比如,平安的第一长期收益大户是浦发银行,理论收益值17.9亿元,二年收益率883.92%,股价接近翻了三番;国寿的第一赚钱金额大户是2006年二季度才持有的宝钢7500万,理论收益已达12.2亿元。不过,由于国寿的投资笔数多,总额估计不分上下。

“国寿创造了二年间股价涨20倍的神话,但平安取得了单笔收益18亿的奇迹。各有绝活、难分伯仲。”徐高林分析说。

平安择时择股

国寿大小机会都抓

表面上来看,自今年以来,资金量充裕的国寿、平安是“逢新股必打,逢机会必抓”。然细究下来发现,在选择投资时机方面,两家各有所好、各思其策。国寿大小机会都抓,平安则择时择机出动。

利用资金量巨大的优势,国寿到处抢抓低价足额的战略投资和定向增发机会。徐高林在其日前撰写的《保险资金A股直接投资报告》中分析表示,在2007年网下投资中,国寿除了和平安一起动用54.48亿元参与民生银行的定向增发外,还动用了7.9亿元参与交行首发的战略投资,以及其他10笔定向增发。国寿参与的十大配售占比20%左右,其余几百笔配售则相对分散。

徐高林认为,这充分说明国寿的基本特点是:抓住大机遇、不放小机会。然而,发行价较高的公开增发在国寿的占比较小,这说明国寿不愿意去冒赚差价的风险。

由于资金量相对较小,平安在战略投资和定向增发上抓住的机会要少于国寿。不过,利用自身的投资分析优势,平安在择股、择时上抢抓机遇。徐高林分析认为,尤其是平安在大额配售上抓机遇,这个特点以2006年最为突出,平安获配浦发银行增发近14亿元,大大超过国寿的1亿元,在整体劣势的情况下取得了局部优势的胜利。另外,平安不惧公开增发,近两年来的占比都在10%以上。

对银行股权和基础设施的投资是2006年以来保险资金投资的两大亮点。国寿、平安两巨头投资策略亦是各有侧重。

在对银行股的投资方面,国寿资金实力强大,出手时毫不吝啬,却尚无控股经营意图。因此,我们看到国寿的投资表现可谓遍地开花———广发行56.7亿元、中行13亿元、工行45亿元、民生银行54.5亿元、兴业银行3.9亿元;平安则侧重集中投资中等银行并谋求经营权:花49亿元收购深商行、花54.5亿元占民生银行5%股份、对中行仅投3亿元、对工行投11亿元。

而在基础设施方面,两家公司的特点亦是格外鲜明。徐高林说,在场外,国寿因为南方电网和渤海基金而出尽风头,但在场内,国寿只略占上风,可以说,平安以场内投资部分弥补了场外投资的不足。