|

公司声明

本公司及董事会全体成员保证本报告书内容的真实、准确、完整,并对本报告书的虚假记载、误导性陈述或重大遗漏负连带责任。

本公司负责人和主管会计工作的负责人、会计机构负责人保证本报告书中财务会计报告真实、完整。

中国证监会、其他政府机关对本次资产出售所作的任何决定或意见,均不表明其对本公司股票的价值或投资者收益的实质性判断或保证,任何与之相反的声明均属虚假不实陈述。

本次资产出售完成后,本公司经营与收益的变化,由本公司自行负责;因本次交易引致的投资风险,由投资者自行负责。

投资者若对本报告书存在任何疑问,应咨询自己的股票经纪人、律师、专业会计师或其他专业顾问。

特别风险提示

本公司特别提示投资者注意以下风险,并仔细阅读本报告书中的有关内容。

1、江苏华源的股权质押和冻结情况无法解除的风险

截至到本报告签署日,本次拟出售的江苏华源100%股权中有95%的股权已被S*ST源药的各债权银行质押并冻结(本金合计约1.58亿元),本次出售江苏华源股权须取得各债权银行(冻结江苏华源股权银行)的同意,并解除对该部分股权的质押。

2、本次资产出售的审批风险

本次出售江苏华源100%股权所涉及的资产总额已超过本公司截至2006年12月31日经审计的合并报表总资产的50%,按照证监会105号文的相关规定,属于重大资产出售行为,该行为须经中国证监会批准;本次资产出售中由于实际控制人麦校勋和许志榕以其合法持有的资产代华宇投资支付对价,构成了关联交易,须经出席股东大会的非关联股东所持表决权的三分之二以上表决通过。

3、主营业务不清晰、缺乏核心竞争力的风险

公司的营业收入主要来自于油脂化工产品和医药产品的销售,本次出售资产为公司最主要的医药产品生产类资产。本次重大资产出售后,公司持有方达环宇26.31%的股权和银河工业城26.31%的股权,参股盈利能力良好的废旧轮胎循环再利用和橡胶粉应用及其技术推广的循环经济类产业。在本次股权分置改革完成后,公司拟通过非公开发行股票或其他方式购买麦校勋、许志榕、高新投资合计持有的方达环宇73.69%的股权和银河工业城73.69%的股权,将循环经济类产业整体纳入上市公司,彻底解决公司主营业务不清晰、缺乏核心竞争力的风险。

4、公司股票终止上市风险

公司于2007年5月21日接到上海证券交易所上证上字[2007]101号《关于对上海华源制药股份有限公司股票实施暂停上市的决定》:因公司2004年、2005年和2006年三年连续亏损,根据《上海证券交易所股票股票上市规则》第14.1.1条、第14.1.5条和14.1.7条的规定,决定公司股票自2007年5月25日起暂停上市,如若公司在2007年度不能实现盈利,公司将被上海证券交易所终止股票上市。

本次重大资产出售涉及到的环节较多,须得到各债权银行同意解除江苏华源股权的质押和冻结、中国证监会的批准、公司股东大会的批准后方能进入实施程序。实施时间的不确定,使得本次重大资产出售对S*ST源药 2007 年度盈利情况的影响具有不确定性。

本公司在此特别提示投资者注意风险,并仔细阅读本报告书中“风险因素”、“本次拟出售资产的情况”、“本次出售对本公司的影响”、“同业竞争与关联交易”等有关章节的内容。

第一节 释义

在本报告书中,除非另有说明,下列简称具有如下含义:

第二节 绪言

为改善公司财务状况、确保公司能够在2007年实现盈利、公司股票能够顺利恢复上市, 本公司、医药营销公司、华宇投资、华源生命、勋达投资、许志榕于2007年8月30日签署的《协议书》及本公司、医药营销公司、华宇投资、勋达投资、许志榕于2007年9月20日签署的《转让江苏华源100%股权的补充协议书》,本公司及其子公司医药营销公司向华宇投资出售其合计持有的江苏华源100%股权。本次出售以江苏华源100%股权评估值作为交易价格,根据广东联信资产评估土地房地产估价有限公司出具的联信评报字[2007]A1855号《资产评估报告》,江苏华源100%股权评估值为2.62亿元,华宇投资以现金6,200万元加承担S*ST源药3,800万元债务的方式支付转让价款1亿元;剩余款项1.62亿元由勋达投资实际控制人麦校勋和许志榕以其合法持有的资产代华宇投资支付给上市公司(麦校勋和许志榕以其合计持有的方达环宇和银河工业城各26.31%股权支付给上市公司,上述股权评估价值为1.62亿元),同时麦校勋和许志榕豁免华宇投资由此产生的债务,由于本次出售对价全部由S*ST源药获得,医药营销公司应获得的出售价款作为S*ST源药对其的应付账款。

本次拟出售的资产总额超过本公司截至2006年12月31日经审计的总资产的50%,根据105号文的规定,本次资产出售构成重大资产出售行为,尚须中国证监会批准后方可实施。同时,鉴于公司实际控制人麦校勋和许志榕以其合法拥有的资产代华宇投资支付给上市公司,因此本次资产出售行为构成关联交易。故须经出席股东大会的非关联股东所持表决权的三分之二以上通过。

本报告书是根据105号文的相关规定编制,以供投资者决策参考之用。

第三节 与本次出售有关的当事人

一、资产出让方

1、上海华源制药股份有限公司

单位名称:上海华源制药股份有限公司

注册地址:上海市浦东新区张江高科技园区郭守敬路351号

办公地址:上海市中山北路1958号华源世界广场25层

电话:021-62030205 52914931

传真:021-62039162 62031347

2、上海华源医药营销有限公司

单位名称:上海华源医药营销有限公司

注册地址:上海市长宁区虹桥路2298号4号楼201室

办公地址:上海市中山北路1958号26E

电 话:021-52914932

传 真:021-52914933

二、资产收购方

公司名称:靖江市华宇投资建设有限公司

注册地址:靖江市人民中路125号开发大厦

办公地址:靖江市人民中路开发大厦

电 话:0523-84985536

传 真:0523-84985535

三、其它相关方

1、麦校勋

姓 名:麦校勋

住 址:广东省东莞市长安镇咸西村

通讯地址:广东省东莞市长安镇振安大道长荣国际机械五金广场商贸大厦4楼

电 话:0769-88612323

2、许志榕

姓 名:许志榕

住 址:广州市海珠区下渡路164号

通讯地址:广东省东莞市长安镇振安大道长荣国际机械五金广场商贸大厦4楼

电 话:0769-86067298

传 真:0769-86067300

四、出售标的资产

公司名称:江苏华源药业有限公司

注册地址:靖江市靖城江山路8号

办公地址:靖江市靖城江山路8号

电 话:0523-84823770

传 真:0523-84813411

五、独立财务顾问

公司名称:平安证券有限责任公司

地 址:深圳市八卦岭八卦三路平安大厦三层

电 话:0755-25327701

传 真:0755-25325468

联 系 人:李鹏程、谢运、邹朝辉

六、财务审计机构

1、深圳市鹏城会计师事务所有限公司

公司名称:深圳市鹏城会计师事务所有限公司

地 址:深圳市东门南路2006号宝丰大厦5楼

电 话:0755-82310101

传 真:0755-82237549

联 系 人: 王磊

2、亚太(集团)会计师事务所有限公司

公司名称:亚太(集团)会计师事务所有限公司

地 址:郑州市农业路22号兴业大厦

电 话:0371-65336666

传 真:0371-65336363

联 系 人: 党惠如 陈国忠

七、资产评估机构

1、广东联信资产评估土地房地产估价有限公司

公司名称:广东联信资产评估土地房地产估价有限公司

地 址: 广州市越秀区越秀北路222号16楼

电 话:020-83642123

传 真:020-83642103

联 系 人: 李小忠

2、中和资产评估有限公司

公司名称:中和资产评估有限公司

地 址:北京市东城区朝阳门北大街8号富华大厦A座2层

电 话:010-58383636

传 真:010-65547182

联 系 人:王青华

八、法律顾问

名 称:北京市大成律师事务所

地 址:北京市东城区东直门南大街3号国华投资大厦写字楼12-15层

联系电话:010-58137799

传真号码:010-58137766

联 系 人:徐永前 张雷

第四节 本次交易的概况

一、本次交易的背景

(一)本公司简介

上海华源制药股份有限公司原名为“浙江省凤凰化工股份有限公司”,是1990年12月19日第一批在上海证券交易所挂牌上市的"老八股"之一。公司于2001年3月14日将法定注册地由浙江迁至上海,同时将公司法定名称更改为上海华源制药股份有限公司。公司营业范围为食品贸易,生产销售专项化学药品,技术开发、转让、咨询、服务,出口本公司自产产品,进口本公司生产需要的技术、设备、零附件及原辅材料(上述经营涉及许可经营的凭许可证经营)。目前公司的营业收入主要来自于医药产品和油脂化工产品的销售。

(二)本公司现状分析

1、公司累计亏损严重,已资不抵债并被上交所暂停上市

根据公司2006年度审计报告,公司截止2006年12月31日,总资产为521,024,031.91 元,总负债为625,799,125.16元,股东权益为-107,459,167.83元,股东权益已为负值,调整后每股净资产为-0.73元,公司未分配利润为-374,696,369.45元,累计亏损数额巨大。

公司股票自2007年5月25日起暂停上市,如若公司在2007年度不能实现盈利,公司股票将被上海证券交易所终止上市。为彻底解决这一问题,对公司进行重组是唯一出路。

2、公司银行负债沉重,财务状况极度恶化

根据公司披露的半年度财务报告,截止2007年6月30日,公司的663,574,663.98元的总负债全部为流动负债,其中银行短期借款为417,893,373.10元,全部银行贷款中377,393,373.10元已逾期,贷款本息及罚金数额巨大。2007年1—6月,公司营业利润为-22,270,548.81、净利润为-23,879,105.68元。公司已无法偿还银行的利息及罚金,更无力偿还银行贷款的本金。

3、公司诉讼缠身,经营资产大多被抵押或司法冻结

受公司原实际控制人中国华源集团财务危机影响,公司的贷款银行纷纷宣布贷款提前到期并引发多起诉讼,因现金流枯竭,公司无力偿还债务。公司目前主要经营性资产、房产、土地及股权都已被抵押、质押或司法冻结,严重损害了公司的持续经营能力。

4、公司核心竞争力不足、持续经营能力存在重大不确定性

公司2004年到2007年中期连续亏损,2006年主营业务收入比 2005 年下降 42.57%。主要原因是公司目前主导产品天然脂肪醇虽具备一定规模,但受原材料成本和市场供需关系制约,盈利能力较低;天然维生素 e 近年来保持了较高的增长性和盈利性,但囿于规模较小,无法对公司整体经营形成有力支撑,导致公司核心竞争力不足。

根据公司2006年审计报告,公司及其子公司江苏华源自 2006年9月份起不再合并江苏江山制药有限公司会计报表,由于江苏江山制药有限公司 2006 年末总资产达到 71,505.39 万元,占公司总资产45%以上,会计报表合并范围的变化,对公司整体的经营绩效和持续经营能力有较大的影响。如果不实施本次重大资产出售,公司的持续经营能力存在重大不确定性。

二、本次重大资产出售的目的

(一)是公司实施股权分置改革的需要

公司于2006年12月30日公布的股改方案,即非流通股股东以现金方式,以现有流通股股份82,045,583股为基数,向全体流通股股东支付8,204,558元现金,即全体流通股股东每10股获得1元的对价方案,并未获得相关股东会议的通过,公司第一次股权分置改革失败。

2007年8月31日,勋达投资及其一致行动人许志榕通过拍卖方式竞得华源生命所持有本公司的61,669,440股国有法人股。2007年9月25日,上海市第二中级人民法院下达(2005)沪二中民三(商)初字第334号裁定书,确认了本次拍卖结果。为推动S*ST源药股权分置改革,根据中国证监会等五部委联合颁布的《关于上市公司股权分置改革的指导意见》提出的“对于绩差公司,鼓励以注入优质资产、承担债务等对价安排解决股权分置问题”这一指导意见,勋达投资及其一致行动人许志榕在取得S*ST源药股权后,拟采用“同比例转增+定向转增”方式作出股份对价安排,同时将重大资产出售作为股改的其他安排,积极推进本次股权分置改革,使公司恢复盈利能力,免于退市,从而为所有股东恢复其股份的上市流通权提供了根本保障。

(二)是改善公司资产状况、摆脱财务危机的需要

由于江苏华源自身盈利能力较差且自 2006年9月份起不再合并其优质资产———江苏江山制药有限公司的会计报表,导致其在2006年全年产生2,597.80万元的亏损,根据深圳市鹏城会计师事务所出具的深鹏所审字[2007]978号审计报告,江苏华源2007年1-6月营业利润-8,317,656.59元、净利润-6,913,067.17元,并且财务状况至今尚无好转,已经成为公司主要亏损源之一,处置该部分资产有利于缓解上市公司财务困难。

公司控股股东勋达投资实际控制人麦校勋及其一致行动人许志榕将价值1.62亿元的方达环宇和银河工业城各26.31%股权代华宇投资支付给上市公司,作为本次出售江苏华源股权的对价之一。麦校勋和许志榕将该部分优质资产注入上市公司有利于增强公司的盈利能力,缓解财务危机。

本次股权分置改革完成后,公司拟通过非公开发行股票或其他方式购买麦校勋、许志榕、高新投资合计持有的方达环宇73.69%的股权和银河工业城73.69%的股权,这也是公司后续重组计划的重要组成部分。

三、本次交易的基本原则

本次交易遵循以下原则:

1、遵守国家有关法律、法规及相关政策的规定;

2、“公开、公平、公正”以及“诚实信用、协商一致”的原则;

3、维护S*ST源药全体股东的合法权益,特别是中小股东利益的原则;

4、有利于公司的长期健康发展,提升公司的经营业绩和持续发展能力,提高公司抗风险能力的原则。

四、本次交易协议主要内容

根据本公司、医药营销公司、华宇投资、华源生命、勋达投资、许志榕于2007年8月30日签署的《协议书》及本公司、医药营销公司、华宇投资、勋达投资、许志榕于2007年9月20日签署的《转让江苏华源100%股权的补充协议书》,本次交易协议的主要内容如下:

1、本次交易方式

本公司及其子公司医药营销公司向华宇投资出售其合计持有的江苏华源100%股权。本次出售以江苏华源100%股权评估值作为交易价格,根据广东联信资产评估土地房地产估价有限公司出具的联信评报字[2007]A1855号《资产评估报告》,江苏华源100%股权评估值为2.62亿元,华宇投资以现金6,200万元加承担S*ST源药3,800万元债务的方式支付转让价款1亿元;剩余款项1.62亿元由勋达投资实际控制人麦校勋和许志榕以其合法持有的资产代华宇投资支付给上市公司(麦校勋和许志榕以其合计持有的方达环宇和银河工业城各26.31%股权支付给上市公司,上述股权评估价值为1.62亿元),同时麦校勋和许志榕豁免华宇投资由此产生的债务,由于本次出售对价全部由S*ST源药获得,医药营销公司应获得的出售价款作为S*ST源药对其的应付账款。

2、协议生效

协议自各方签署之日起成立,在下列条件全部成就之日起生效:

(1)S*ST源药董事会、股东大会审议通过本次重大资产出售方案;

(2)证监会批准S*ST源药本次重大资产出售方案。

在本协议成立至生效期限,双方应严格按照诚实信用原则,谨慎遵守本协议规定义务。

五、本次交易后S*ST源药股本变化情况

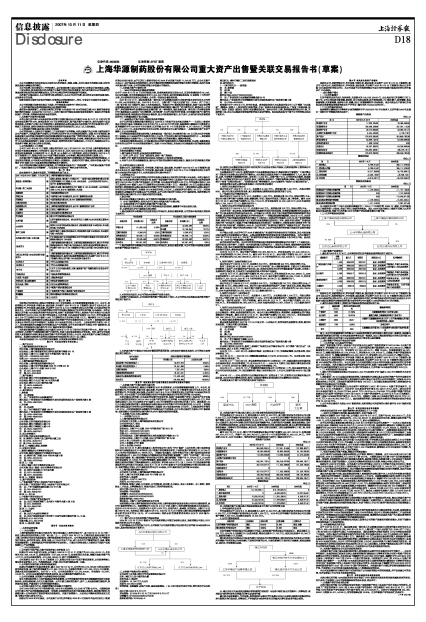

1、勋达投资和许志榕通过司法拍卖买受公司股权后,股权分置改革前,公司的股本结构变化情况如下表所示:

2、勋达投资和许志榕通过司法拍卖买受公司股权后,股权分置改革前,本公司的股本结构图及其控制的资产情况如下图所示:

3、本次交易完成后,本公司的股本结构将不会发生变化。

本次资产出售完成后,公司实际控制的资产情况发生了变化,本公司的股本结构图及其控制的资产情况如下图所示:

4、本次重大资产出售是公司股权分置改革的其他安排,本次股权分置改革实施后,公司的股本结构变化如下表所示:

第五节 本次重大资产出售方案的主要内容与交易对方情况

一、本次重大资产出售方案的主要内容

为改善公司财务状况、确保公司能够在2007年实现盈利、公司股票能够顺利恢复上市, 本公司、医药营销公司、华宇投资、华源生命、勋达投资、许志榕于2007年8月30日签署的《协议书》及本公司、医药营销公司、华宇投资、勋达投资、许志榕于2007年9月20日签署的《转让江苏华源100%股权的补充协议书》,本公司及其子公司医药营销公司向华宇投资出售其合计持有的江苏华源100%股权。

本次出售以江苏华源100%股权评估值作为交易价格,根据广东联信资产评估土地房地产估价有限公司出具的联信评报字[2007]A1855号《资产评估报告》,江苏华源100%股权评估值为2.62亿元,华宇投资以现金6,200万元加承担S*ST源药3,800万元债务的方式支付转让价款1亿元;剩余款项1.62亿元由勋达投资实际控制人麦校勋和许志榕以其合法持有的资产代华宇投资支付给上市公司(麦校勋和许志榕以其合计持有的方达环宇和银河工业城各26.31%股权支付给上市公司,上述股权评估价值为1.62亿元),同时麦校勋和许志榕豁免华宇投资由此产生的债务,由于本次出售对价全部由S*ST源药获得,医药营销公司应获得的出售价款作为S*ST源药对其的应付账款。

二、本次资产出让方的主要情况

(一)本次资产出让方

1、上海华源制药股份有限公司

公司法定中文名称:上海华源制药股份有限公司

公司法定代表人:张杰

公司董事会秘书:陈杰

联系地址:上海市中山北路 1958 号华源世界广场 2501 室

电话:021-62030205 52914931

传真:021-62039162 62031347

公司注册地址:上海市浦东新区张江高科技园区郭守敬路 351 号

公司办公地址:上海市中山北路 1958 号华源世界广场 25 层

公司 A 股上市交易所:上海证券交易所

公司 A 股简称:S*ST 源药

公司 A 股代码:600656

2000年8月23日,浙江省凤凰化工股份有限公司(现为“S*ST源药”)以持有的上海中国纺织国际科技产业城发展公司51%的权益(经中咨资产评估事务所评估,中纺科技资产评估值为27,817.55万元,51%的公司权益则为14,186.95万元。)和浙江省凤凰化工股份有限公司对上海中国纺织国际科技产业城发展公司1,950万元的债权与华源集团持有的国营靖江葡萄糖厂(现为“江苏华源”)的91.3%的权益进行置换(经上海东洲资产评估有限公司评估,靖江葡萄糖厂净资产为17,674.64万元,91.3%的公司权益则为16,136.95万元进行等值置换,置换金额为16,136.95万元)。2004年11月29日,S*ST源药以其持有的浙江兰溪凤凰城商用土地使用权(评估值948.00万元)及1,316.00万元现金置换华源集团所持江苏华源8.70%股权,2004年11月26日S*ST源药与子公司医药营销公司签订股权转让协议,医药营销公司受让S*ST源药持有的本公司5%股权,S*ST源药持有江苏华源95%股权。

2、上海华源医药营销有限公司

公司法定中文名称:上海华源医药营销有限公司

住所:上海市长宁区虹桥路2298号4号楼201室

法定代表人:赵聿秋

注册资本:人民币3,800万元

注册号:3101051015911

经营范围:销售中成药、化学药剂、化学原料药、抗生素、生化药品、食品(含熟食),化工原料(除危险品),化妆品,从事货物进出口和技术进出口的对外贸易经营。

成立日期:2004年4月27日

营业期限:不约定期限

证照编号:05000001200605290003

企业标识:050000012002042700037

组织机构代码:738517831

登记机关:上海市工商行政管理局长宁分局

医药营销公司是上海华源制药股份有限公司和上海华源医药科技发展有限公司共同出资组建的,是S*ST源药的营销中心。医药营销公司2002年4月27日经上海市工商行政管理局核准正式注册成立,注册号:3101051015911,注册资本为人民币3,800万元,法定代表人:赵聿秋,经营地址:上海市中山北路1958号26E,仓库地址:怒江北路49弄8号。2002年12月20日获得上海市药品监督管理局颁发的药品经营企业许可证(证号:沪AA0000085)和药品经营质量管理规范认证证书(GSP编号:A-SH03-024)。

(二)资产出让方持有标的资产的股权情况

2004年11月26日S*ST源药与子公司医药营销公司签订股权转让协议,医药营销公司受让S*ST源药持有的本公司5%股权。

江苏华源是本公司的控股子公司,公司和其子公司医药营销公司分别持有江苏华源95%股权和5%股权,具体持股情况如下图所示:

三、本次资产收购方的主要情况

公司法定中文名称:靖江市华宇投资建设有限公司

住所: 靖江市人民中路开发大厦

法定代表人:钱进华

注册资本: 16,300万元人民币

注册号:3212821103485

经营范围: 投资融资、房地产开发、基础设施建设。(以上项目涉及行政许可得,凭行政许可证书经营)

成立日期:2004年5月10日

营业期限: 自2004年5月10日至2009年5月10日

证照编号:321202000200604170046

组织机构代码:76152449-0

登记机关: 泰州市靖江工商行政管理局

四、其它相关方

(一)其它相关方———麦校勋

姓 名:麦校勋

性 别:男

国 籍:中国

身份证号码:442527196009233352

住 所:广东省东莞市长安镇咸西莲峰北路29号

通讯地址:广东省东莞市长安镇振安大道长荣国际机械五金广场商贸大厦4楼

电 话:0769-85330269

麦校勋出生于1960年9月,研究生在读。麦校勋是东莞市方达集团有限公司(以下简称“方达集团”)董事长(创始人),现任东莞市政协常委、全国工商联五金机电商会副会长、广东省工商联执委、东莞市工商联(总商会)副会长、东莞市长安镇商会会长。除本公司外,目前,麦校勋直接控股公司5家、间接控制3家,并由方达集团对麦校勋控制的各企业进行管理。股权结构及其与下属子公司的控制关系如下图所示:

注:东莞市方达集团有限公司虽不持有东莞市方达实业有限公司股权,但麦校勋实际上管理该公司的生产经营情况,实际控制该公司。

方达集团成立于1999年,前身为东莞市方达投资发展有限公司,集团总部位于被誉为"中国乡镇之星"的东莞市长安镇,经过多年的不懈努力,方达集团已在涉及的各个产业领域都拥有了人才、技术、管理、品牌、市场等多方面较强的优势。现有员工3,000余人,总资产数十亿元,公司经济实力雄厚,发展前景广阔。方达集团实行多元化产业经营,涉及工业制造、商业地产、节能环保等核心领域。方达集团多次被授予广东省“优秀民营企业”、“民营科技企业”等荣誉称号,2004年被评为“东莞市50强民营企业”。

麦校勋控制企业所从事的业务和最近3年的财务状况简介

1、东莞市方达集团有限公司

该公司成立于1999年11月9日,注册资本8,000万元。麦校勋出资7,200万元,持股比例为90%。该公司目前无实际经营业务,其主要职能是负责管理麦校勋控制的各子公司。

2、广东盛世方达节能有限公司

该公司成立于2006年10月16日,注册资本1,000万元。麦校勋出资750万元,持股比例为75%。该公司主要从事节能产品销售、安装、维修服务,环保工程技术开发及工程设计、施工等业务。截至2006年12月30日,该公司资产总额为34,720,173.24元,所有者权益为23,290,248.72元,2006年度净利润为4,790,248.72 元(以上数据未经审计)。

3、东莞市方达环宇环保科技有限公司

该公司成立于2003年3月17日,注册资本500万元。麦校勋出资375万元,持股比例为75%。

方达环宇是一家以研发、制造和销售废旧轮胎循环再利用处理设备、常温制取橡胶粉应用及其技术推广为主要业务的民营高科技环保企业。公司通过自主研发,攻克了废旧轮胎常温制取精细胶粉的世界性难题,成功地研制了具有国际领先水平的专利技术———常温法制取精细橡胶粉。2004年10月,方达环宇开发的生产废旧轮胎处理设备的技术通过了中国石化工业协会的审核鉴定;2005年,经广东省经贸委推荐,该技术项目由国家发改委产品立项成为国家政策重点扶持项目;同年,该技术项目获得广东省经贸局授予的“双优技术工程重大节能与资源综合利用优秀项目”荣誉称号,并获得东莞市政府授予的“东莞市科学技术进步奖”荣誉称号;2005年,方达环宇获广东省科技厅颁发的“高新技术企业”的认定证书。经广东省政府“建设节约型社会领导小组”的认定,方达环宇成为循环经济废旧轮胎再生设备的省级示范基地。

生产能力方面:方达环宇已于2006年被批准为广东省循环经济综合利用示范基地,现公司规划通过设立联营公司或直接设生产基地,从而达到复制循环经济综合利用示范基地的效果。另外正筹划于2007年下半年至2008年上半年在广东省循环经济综合利用示范基地增设6条万吨生产线,因此在2007年-2009年产销量会随之大幅增加。

技术状况和行业优势:方达环宇研发的常温法废旧轮胎制取精细胶粉技术已申请了7个国家专利,国际专利也正在申请中,目前这一技术是国际最先进的技术之一,而且性比价极高,能取得较为显著的经济效益。目前,该公司掌握的制造成套整线自动化生产设备的技术是国际最先进的技术之一,销售该套设备利润空间较大,能取得显著的经济效益。

2006年12月31日,该公司资产总额为182,382,856.75元,所有者权益为127,446,328.33元,2006年度净利润为32,858,237.56元;截至2007年6月30日,该公司资产总额为290,817,131.78l元,所有者权益为243,990,866.89元,2007年1-6月份净利润为22,044,538.56元(以上数据经审计)。

4、东莞市银河工业城有限责任公司

该公司成立于1998年3月9日,注册资本600万元。麦校勋出资450万元,持股比例为75%。

银河工业城占地30亩,拥有4栋35,000平方米标准厂房,4栋配套服务楼,目前公司主要业务是经营租赁工业房产,已有数家环保产业企业入驻,这些企业均为方达环宇环提供配套产品服务。未来该工业园将进行适度扩展,力争成为中国南部地区最大的环保产业基地。

2006年12月31日,该公司资产总额为86,790,312.80元,所有者权益为56,641,069.61元,2006年度净利润为1,087,801.67元;截止2007年6月30日,该公司资产总额为86,084,118.62元,所有者权益为57,207,431.47,2007年1-6月份净利润为566,361.86元(以上数据经审计)。

5、东莞市长荣置业有限责任公司

该公司成立于1998年9月8日,注册资本300万元。方达集团出资270万元,持股比例为90%;卢润田出资30万元,持股比例为10%。该公司目前主要业务是开发房产、兴建厂房及五金、机械、模具的销售。截至2006年12月31日,该公司资产总额为348,493,006.59元,所有者权益为158,930,236.25元,2006年度净利润为28,620,434.15元(以上数据未经审计)。

6、东莞市方达电子工业有限公司

该公司成立于1999年9月6日,注册资本1,690万元。方达集团出资1,500万元,持股比例为88.76%;卢润田出资190万元,持股比例为11.24%。公司目前主要业务是电子、电器原件;消防火灾自动报警产品(凭许可证经营)的生产和销售。截至2006年12月31日,该公司资产总额为119,714,644.78 元,所有者权益为88,364,328.71 元,2006年度净利润为15,907,129.56元(以上数据未经审计)。

7、东莞市方达实业有限公司

该公司成立于2002年9月,注册资本1,000万元。该公司与麦校勋及其公司无直接的股权关系,但由方达集团统一管理,是麦校勋控制的公司。该公司主要从事塑胶制品、塑胶管材、玻璃钢制品的产销及货物进出口等业务。截至2006年12月31日,该公司资产总额为419,392,178.24元,所有者权益为265,396,165.02 万元,2006年度净利润为42,152,041.84元(以上数据未经审计)。

8、东莞市勋达投资管理有限公司

勋达投资系麦校勋于2007年7月24日设立的一人有限公司,经营范围为投资管理、咨询、顾问和实业投资。目前公司暂无经营业务。

(二)其它相关方———许志榕

姓 名:许志榕

性 别:男

国 籍:中国

身份证号码:350426196812190018

住 所:广州市海珠区下渡路164号

通讯地址:广东省东莞市长安镇振安大道长荣国际机械五金广场商贸大厦4楼

电 话:0769-86067298

许志榕目前持有方达环宇、银河工业城和广东盛世方达节能有限公司(以下简称“盛世方达”)各10%的股权,其近5年的工作简历如下:

2000年1月———2001年9月:成都金宇集团(合伙制企业)工作,为该集团董事,任财务总监,担任财务管理工作。

2001年10月———2003年3月:西藏珠峰投资集团(上市公司,SH600338)工作。任财务总监,担任行业并购及财务规划工作。

2003年4月———2004年9月:卓京投资控股有限公司(民营企业)工作,任副总裁兼星美传媒有限公司首席财务官,担任财务管理工作,在2004年2月———2004年8月期间,担任湖南计算机股份有限公司(上市公司,SZ000748)董事,任总裁,担任公司经营管理工作。

2004年9月———2006年1月:广州景航航空器材有限公司(民营企业)工作,担任高级研究员,担任公司行业研究及规划工作,兼任安徽科苑(集团)股份有限公司(上市公司,股票代码000979)独立董事。

2006年1月———至今:在东莞市方达集团有限公司(民营企业)工作,任东莞市方达集团有限公司副总裁、方达环宇执行董事总经理、银河工业城执行董事总经理和盛世方达董事执行总经理。

许志榕及其与下属子公司的控制关系如下图所示:

四、本次重大资产出售认购人最近三年主要业务的发展状况和经营成果

华宇投资成立于2004年5月,原注册资本人民币10,000万元,其中靖江经济技术开发总公司出资8,000万元,江苏华靖资产经营有限公司出资2,000万元。2006年江苏华靖资产经营有限公司以实物资产增资6,300万元,注册资本变更为16,300万元。法人代表为靖江市副市长兼靖江经济开发区管委会主任钱进华,该公司作为靖江经济开发区政府的融资平台,负责开发区内投融资、基础设施建设、动拆迁、征地等相关经济活动。自该公司成立以来,紧紧围绕沿江开发,积极拓展业务,重点从事开发区基础设施和安置房工程等项目的开发建设,其标志性工程有:顶和庄安置区工程以及新洲路等主干道工程,取得了良好的经营业绩。

截至2007年6月30日,靖江市华宇投资建设有限公司资产总额为540,967,128.14元,负债总额347,618,377.71元,净资产193,348,750.43元,2007年1-6月实现净利润15,443,521,94元。华宇投资2005年、2006年及最近一期的财务会计报表简表如下表所示(数据未经审计)。

简要资产负债表

单位:元

简要利润表

单位:元

五、本次重大资产出售认购人的股权结构及其与下属子公司的控制关系

1、华宇投资的历史沿革

华宇投资成立于2004年5月,原注册资本人民币10,000万元,其中靖江经济技术开发总公司出资8,000万元,江苏华靖资产经营有限公司出资2,000万元。2006年江苏华靖资产经营有限公司以实物资产增资6,300万元,注册资本变更为16,300万元。

2、公司目前股权结构

江苏华靖资产经营有限公司由原靖江市华晶工业控股资产经营有限公司变更设立,原注册资本8,270万元,2004年3月经靖江市人民政府批复,增加注册资本27,730万元,变更后注册资本36,000万元,其股东为靖江市人民政府。

靖江经济济技术开发总公司股东为靖江市经济技术开发区管委会,靖江经济济技术开发总公司和江苏华靖资产经营有限公司均为靖江市政府所控制的公司,主要负责靖江市政府项目投融资、基础设施建设、动拆迁、征地等相关业务。

六、最近五年之内是否受过影响本次收购的行政处罚(与证券市场明显无关的除外)、刑事处罚、或者涉及与经济纠纷有关的重大民事诉讼或者仲裁

截止到本报告签署日,华宇投资、麦校勋和许志榕已声明在最近五年内未受到过影响本次购买的证券市场相关的行政处罚、刑事处罚,不存在涉及与经济纠纷有关的重大民事诉讼或者仲裁之情形。

第六节 本次拟出售资产的情况

根据本公司、医药营销公司、华宇投资、华源生命、勋达投资、许志榕于2007年8月30日签署的《协议书》及本公司、医药营销公司、华宇投资、勋达投资、许志榕于2007年9月20日签署的《转让江苏华源100%股权的补充协议书》,本公司及其子公司医药营销公司合计向华宇投资出售其持有的江苏华源合计100%股权。

一、拟出售资产简介

(一)江苏华源简介

江苏华源的法定代表人为沈南松,注册资本为145,599,000.00元,办公地址为江苏省靖江市江山路8号。公司主营业务为葡萄糖、原材料、针片剂药品制造、技术咨询服务。出口维生素C、林可霉素、食品级葡萄糖、注射葡萄糖,各种针片剂、胶囊、进出口所需原辅材料、机械设备。该公司药品生产获得江苏省食品药品监督管理局核发的药品生产许可证(编号为苏HabZab2006036)。

(二)江苏华源财务状况

根据深圳市鹏城会计师事务所出具的深鹏所审字[2007]978号《审计报告》,江苏华源2006年及最近一期经审计的简要财务状况如下:

简要资产负债表

单位:元

简要利润表

单位:元

简要现金流量表

单位:元

注:根据北京市第二中级人民法院民事裁定书[(2004)二中民特字第10984号]裁定,江苏华源变为江山制药的第二大股东,失去了对江山制药的控股权。即从2006年度开始江山制药不再纳入江苏华源合并报表范围,导致了江苏华源2006年的资产状况和盈利能力大幅下滑。

(三)江苏华源股权结构图