周五沪综指最高到5959点,6000点关口似乎唾手可得。但一般投资者节后明显感觉到,自家市值的增长根本比不上指数的涨幅,部分投资者在节后股指上涨6.32%的背景下反而亏钱。笔者认为,A股从1000点开始的行情已经走得差不多了,至少是进入了收尾的阶段。60多倍的A股市盈率显示市场的泡沫已经不是初级泡沫了,如果我们相信A股不会衍生出不可收拾的泡沫的话,那么A股未来一年的潜在收益率将会非常低。但是,中国经济的平稳增长、上市公司盈利的快速提升又分明预示着中国企业的价值也处在快速提升的过程之中,所以在A股出现明显泡沫的时候,我们应当怎样继续分享中国企业的增长,显然是当前最值得思考的一个命题。

B股、H股还在“2500点”上

事实上,在沪综指进入5000点后,笔者就提出了一个观点,认为有条件的投资者应当考虑重新对资产进行配置,增加B、H股的投资比例,增加黄金等可抵御通胀威胁的投资品的投资比例,同时降低A股的投资比例。笔者坚持认为,目前乃至未来较长的一段时间里,该策略都是可行的。如果说目前将近6000点的A股,高得令人有缺氧的感觉,从而无计可施的话;那么,目前B股、H股尚处在类似于A股2200点到2800点的水平上(平均为“2500点”),显然还有大展拳脚的空间和机会。

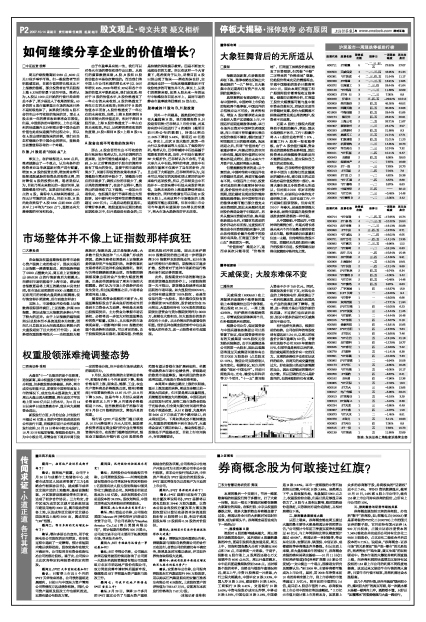

由于市盈率具有统一性,我们可以对各大市场的潜在收益作出比较。从我们的演算数据来看,A股、B股和H股的估值水平是依次降低的;而当我们将中国上市公司利润的增长水平(以2007年增长45%、2008年增长30%)和各个市场的估值水平联系起来,我们会发现:相对于H股的估值水平,B股价格透支了一年左右的未来收益,A股价格透支了两年左右的未来收益;而相对于B股的估值水平而言,A股价格透支了一年左右的未来收益。当然,上海B股和深圳B股存在较大的估值差异,相对于深圳B股而言,上海B股价格透支了一年左右的未来收益。所以,从纯粹的潜在收益的角度看,H股>深圳B股>上海B股>A股。

A股会出现不可收拾的泡沫吗?

那么,A股会否衍生出不可收拾的股市泡沫呢?笔者认为,从目前调控的力度来看,这种可能性越来越小。我们看到,5·30之后管理层对于股市的调控手段有了很大的变化。直接干预市场的政策少了,间接引导投资的政策考虑多了;调整股市需求的手段少了,调整股市供应的手段多了;调控点位的手段少了,提示风险的频率高了。在这个过程中,最为突出的是采取了以下措施:一是加大市场供应,包括提升发行节奏和推出大型股票,其中建行和中国神华的筹资额就超过1200亿元;二是启动港股直通车,尽管好事多磨,港股直通车近期仍然在前期准备之中,但开通是没有悬念的;三是持续的风险提示教育;四是不断加大违规处罚的力度。所以在这样一个大背景下,笔者倾向于认为,尽管目前A股已经出现了泡沫———潜在泡沫也好,实质泡沫也好———但泡沫继续膨胀到不可收拾地步的可能性并不大。事实上,从我们的测算来看,如果A股未来一年的运行中轴维持在目前水平上,届时市场的静态市盈率就将回落到35倍左右。

股神减持H股与B、H股投资

另外一个问题是,既然股神巴菲特在大量抛售H股,我们继续投资B、H股是否明智?巴菲特从7月份开始,对其持有的中石油进行了6次减持(截至目前已经公布的数据),持股比例由11.06%下降到5.44%,套现近60亿港元。事实上,此次H股大涨后,欧美一些大行以及李嘉诚等人也加入了售股的行列。笔者认为,巴菲特减持中石油是基于预期收益的考虑。当年,中石油市盈率对BP大幅折价,巴菲特认为不合理,于是大举介入中石油;同样的考虑,现在中石油的市盈率不仅填平了当年的折价,而且出现了大幅溢价。巴菲特同样认为,完全可以用其它的风险收益比更好的品种来取代这项投资。所以,巴菲特卖出中石油并不一定意味着中石油未来股价将走低,当然未来股价上涨速度降低将是比较确定的。同样的推演也可以用在H股和B股上,未来这两个市场整体的上涨速度很可能出现回落,但在中国上市公司今年盈利有望保持25%增长的背景下,两大市场大趋势向好并未改变。