|

⊙海通证券 吴一萍

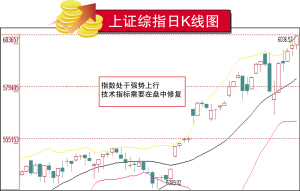

指标股轮番表演的背后

A股从估值的角度来看已经很难找到合适的支撑大盘继续高位挺进的理由,唯一可以解释就是资金和筹码的供求不匹配。资金的供应远远要超过筹码的供应,存在银行等待负利率损失的资金要么以股民的身份入市、要么以基民的身份入市。而在业绩考核的不合理规则下,基金被动地保持较高的仓位以便获得业绩排名的成绩,这种循环进一步激化了基金对大盘股的追逐。在高原上寻找相对的洼地,找到后集中合力推升,这就是近期大盘权重股轮番表演的主要原因。从基金三季度报告当中我们也同样可以看到大多数基金对于宏观调控、筹码扩容等因素显露出来的担忧,但是在实际的大盘上面我们却感觉不到这种担忧,根源就在于机构在博弈过程中所受到的业绩考核制度的制约以及投资行为的趋同,从而容易形成机构的羊群效应。

而之所以羊群效应会集中在指标股身上表现,有几个方面的原因:一个流动性的原因,权重指标股流通盘较大,容易进出;二是散户对于大盘股有天然的畏惧,缺少了中小投资者的浮筹波动,机构的操作难度要小;三是近期很多权重指标股都有重组或者资产注入的潜在可能,成为激发市场想像力的火种。

A-H联动推波助澜

近期非常明显的一个市场特征就是A股和H股的联袂上扬,两个市场相互成为上涨的理由,这当中可能有因为内地资金流入香港市场从而导致二者同化的成分存在。不过,这种“互动”正逐渐成为权重指标股上扬的另外一个看点和理由。我们从近期这种联动比较明显的中国人寿、中国平安、工商银行、中国银行、中国神华和中国石化等个股A股和H股亦步亦趋的背后,似乎能够看出某种资金必然联系的影子。

其实,这种联动效应并不难理解。在QDII规模扩大可以有比较明确预期的前提下,境内资金出海首选这类有业绩支撑、价差又比较大的个股作为投资对象是合情合理的,而部分投机资金跟风也造就了它们的牛市行情。因此,在这种状况下才会出现境外投资者已经“恐高”撤退,而股价不但不应声而落却继续飞涨的现象。这其实完全可以用估值来解释,境外投资者对比全球的估值认为香港市场已经高了,但是内地投资者对比内地A股的估值却认为香港市场很便宜,加上对这些大盘股有深入的基本面了解和把握,才有大手笔的买入和进攻。而这种情绪反过来又会传递到A股市场,进一步激化A股投资者的牛市情结,甚至将香港市场的上涨作为一个理由。

指标股轮动格局还能持续多久

那么,这种博弈格局会有较长时间来延伸吗?目前这种指标股牛市支撑的基础有几个:一是资产注入。30家央企整体上市的确定无疑会对目前以“中”字头为主的央企炒作再掀起波澜,充分的想像力下面会反复挖掘这些题材而被炒作。你方唱罢我登场,这些指标股轮番上阵的格局在火热的市场情绪下面被延续。二是机构博弈背后的资金支撑。从中石油过会后却没有很快发行来推测,短期内资金供应仍然还是充足的,市场对于扩容的预期会比较淡,但是这并不排除在10月份下旬和接下来的时间里面加速扩容,资金和筹码供求只是暂时的乐观。三是心态不稳定可能导致基金等机构的羊群效应在上涨时放大,下跌时也加剧,大起大落的格局很可能出现在指标股牛市行情结束之后。