|

⊙中证投资 徐辉

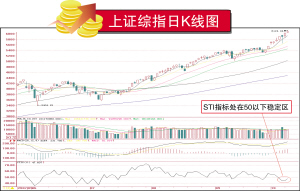

资金面压力将逐渐显现

本周有两个事件值得投资者关注。一是央行上周末再度上调存款准备金率0.5%,这已是央行今年以来第八次上调存款准备金率。很显然,政府意图在于抑制国内市场过剩的流动性。其二,根据统计,本周股改限售股可流通股市值高达1280亿元。巧合的是,大盘股的密集发行已告一段落,这对限售股引发的资金压力有帮助。资金供给方面,上周基金和股票的开户数都有所回落,短期内仍以基金QDII产品的发行为主,对境内市场资金仍会产生一定分流。所以,总体看市场短期资金供求格局并未出现太大的变化,但政府不断推出的抑制流动性措施,将对市场的运行产生叠加效应。

与此同时,市场的估值状况进一步提升,使得投资的难度不断加大。目前上证综指和深证成指的静态市盈率分别为53.8倍和53.6倍,基于2008年业绩的沪深300市盈率为32倍。香港国企指数目前静态市盈率为30倍,与内地2008年动态市盈率相当。预示相对于香港国企股而言,内地市场估值水平正好透支了1年左右。

深圳B股成为估值洼地

在沪综指进入5000点后,笔者就曾提出,有条件的投资者应当考虑重新对资产进行配置,增加B、H股的投资比例,增加黄金等可抵御通胀威胁的投资品的投资比例,同时降低A股的投资比例。不过,近期股神巴菲特卖出中资股引发了投资者对于国企股估值的忧虑。笔者认为,从香港国企股与世界股票的平均估值的对比来看,香港国企股并不算太贵。目前世界股票静态市盈率大体在17倍左右,国企股为30倍。而产生这一市盈率差别的根本原因在于内地企业盈利增长速度与全球企业盈利平均增长速度的差别。以美国为例,其企业利润长期增长速度大体在12%左右,而其市场市盈率在17倍左右,市场PEG为1.4;而我国GDP水平维持在10%增速的背景下,国企股的盈利增长水平近年保持了平均25%的增速,以1.4的PEG水平,国企股的市盈率可以在35倍左右。所以,笔者认为目前国企股并未出现显著高估,而A股价格则出现了1年左右的透支。

尤其值得关注的是深圳B股的估值,根据中金公司的统计,深圳B股指数2008年市盈率仅16.7倍,已经大大低于H股21倍的2008年动态估值,从而成为A股、B股和H股中估值最低的一个指数。

6000点之后投资组合要更具防御性

短期而言,目前市场处于品种格局变革时期,同时也是2007年三季度报告公布时期,也是投资者根据市场面和基本面检验组合,调整组合的时机。上市公司三季度报告将从一定的权重上决定我们的投资,是继续坚持,还是调整。

而长期来看,投资者应当逐步建立起防御性投资组合,以适应不断提升的A股市盈率,以及A、B和H股的估值落差格局。笔者建议,进入6000点之后投资者可以进一步减持A股投资比例,加重深圳B股和QDII基金投资比例,以及黄金投资比例。而A股投资方面,我们应当做的投资组合,应具有防御性、行业配置突出内需性。与此同时,高度关注人民币升值速度加快带来的相关股票投资机会。