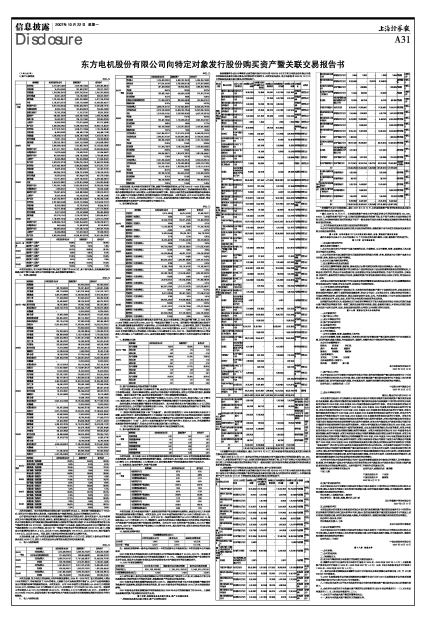

2、资产主要构成

单位:元

本次交易前后,东方电机的流动资产均占据了总资产的90%左右,其中货币资金、应收账款和预付账款占据了较大比重,说明公司变现能力强,具有较强的偿债能力。

3、 负债主要构成

单位:元

本次交易前后,东方电机的流动负债均占据了总负债的95%以上,而负债中预收账款占了75%左右,说明公司主要负债为无息负债,主要是预收客户货款的原因,因此公司的偿债压力并不大。

由于备考合并报表中并未考虑东方电机收购资产需要支付的现金差价,而本次交易中,东方电机将对东方电气集团增加较大的负债,具体为,首次收购完成后,公司对东方电气集团的负债为23.1亿元;另外公司拟收购东方电气集团通过换股要约收购方式获得的不超过东方锅炉31.95%的股权增加对东方电气集团的负债28.3亿元左右。假如完成收购东方锅炉100%股权,在其后的未来五年内公司需向东方电气集团偿还约51.4亿元的现金,则2007年一季度公司备考合并的负债将达到292.90亿元,其中,对集团公司新增的负债为51.4亿元,占比为17.55%;预收帐款为176.76亿元,占比为60.35%;银行借款为1.818亿元,占比为0.62%。可见,发行人备考合并的有息负债所占比例并不高。

从现金流量上看,由于本次交易新增的每年偿债现金流为13亿元左右,而发行人备考合并的货币资金高达56.93亿元,发行人本次交易后有足够的现金流支付相关收购价款。

4、 收入与利润规模

单位:元

本次交易前,东方电机主营业务收入和净利润快速增长,2004年-2006年间,在主营业务收入增长128%的情况下,净利润实现了220%的增长,主要源于公司业务规模的不断扩大、公司产品结构调整以及公司销售净利率不断提高的结果。本次交易后,公司2006年度的主营业务收入从46.98亿元增加到224.45亿元,净利润从8.30亿元增加到21.43亿元,分别增长了377.76%和158.19%,2007年一季度的主营业务收入从13.14亿元增加到58.04亿元,净利润从2.12亿元增加到5.82亿元,分别增长了341.70%和174.53%,是因为收购了东方锅炉和东方汽轮机后实现并表导致销售规模和净利润水平的大幅提高。

5、 收入与利润比较

单位:元

本次交易前,东方电机毛利率有所下降,是源于外包增加的结果,由于在2004年-2006年东方电机的订单需求高于生产能力,故非核心零部件的外包生产增加,向海外供应商财工的成套组建有所增加,导致外包费和零部件进口成本增加,从而导致毛利率的下降。而东方电机的营业利润率和销售净利率逐年上升,是源于公司加强内控管理,期间费用得到有力控制的结果。本次交易后,公司2006年度的主营业务收入增长了376.8%,但净利润只增长了115.93%,是因为收购的东方锅炉和东方汽轮机毛利率、营业利润率和销售净利率低于本次交易前的公司盈利水平。

6、 期间费用的比较

单位:元

本次交易前,东方电机期间费用基本保持不变,其占主营业务收入的比重不断下降,从2004年的21.06%下降到2006年的9.76%,2007年一季度更是下降到了5.77%。期间费用中管理费用基本保持不变,营业费用随着业务规模的扩大逐年增长,公司财务费用为利息净收入,且逐年增加,抵消了营业费用的增长。本次交易后,公司期间费用有较大增长,2006年期间费用从4.58亿元增长到18.19亿元,但2006年的期间费用占主营业务收入的比重从9.76%降低到8.10%,2007年一季度的期间费用占主营业务收入的比重从5.77%降低到5.25%,是因为被收购资产的期间费用比例低于本次交易前的公司费用水平。

7、 偿债能力比较

注:资产负债率是合并报表的资产负债率

本次交易前,东方电机资产负债率有所下降,是因为公司经营状况日益逐年向好,净资产增长速度快于负债增长速度。流动比率逐年增加,是因为公司流动资产有较快增长,说明公司的流动性较好,偿债能力较强。速动比率有所下降,是因为存货在流动资产中的比例逐渐增加的缘故。

本次交易后,公司2007年一季度的资产负债率从73.03%上升至78.28%,流动比例从1.29下降至1.19,速动比率从0.82下降到0.74,说明被收购资产的偿债能力略低于本次交易前的公司偿债水平。

如果考虑东方电机收购资产需要支付的现金对价,东方电机将对东方电气集团增加51.4亿元的负债,则本次交易后,公司的资产负债率将达到81.38%。东方电机就未来还款资金的来源作出了筹资的安排,确保不会产生债务危机,具体安排如下:

(1)根据市场情况择机实施H股“闪电配售”。该内容已经在发行人2006年股东周年大会决议中披露,具体内容如下:在符合香港联交所上市规则及中国《公司法》和其它有关法律法规并获得中国政府有关部门批准的情况下,批准并无条件地授权本公司董事会于有关期间发行每股面值人民币1元的境外上市外资股股份(“H股”),发行H股股份数量为不多于发行在外的H股股本之20%,并批准董事会在其确定的条件和条款下,行使本公司所有分配及发行新H股的权力。

(2)东方电机正在积极研究探讨利用境内外资本市场实现筹资的方案。

8、 资本运营效率比较

本次交易前,东方电机2006年的应收账款周转率和存货周转率高于2005年的应收账款周转率和存货周转率,说明公司资本运营效率得到较大提高。本次交易后,东方电机2006年的应收账款周转率从5.00降为4.72,存货周转率从1.34增加到2.06,说明被收购资产的应收账款和存货处于合理水平。

9、 每股收益、每股净资产、净资产收益率

本次交易前,东方电机每股净资产、每股收益和净资产收益率逐年快速增长,是因为公司近几年业务的快速发展和盈利能力的提高。本次交易后,公司2006年度的每股净资产从5.589元增长到8.051元,每股收益从1.845元增长到2.624元,公司2007年一季度的每股净资产从5.670元增长到8.201元,每股收益从0.471元增长到0.712元,增幅较大,是因为本次交易公司购买集团公司持有的东方锅炉和东方汽轮机资产导致每股净资产和每股收益的增厚,同时公司2006年的净资产收益率从33.01%下降到32.57%,2007年一季度的净资产收益率从8.3%增长到8.68%,基本保持不变,说明本次交易并没有明显摊薄净资产收益率。

10、每股收益增厚情况

注:每股收益增厚率=(备考合并每股收益-本次交易前本公司每股收益)/ 本次交易前本公司每股收益

2006年备考合并的每股收益比本次交易前本公司的每股收益提高了42.22%,2007年一季度备考合并的每股收益比本次交易前本公司的每股收益提高了51.17%,主要原因是拟购买的资产收益较好并且定价合理,而且并未考虑东电电机因本次交易而向东方电气集团支付的现金购买对价。

11、2007年盈利预测情况

从上表可以看出,备考合并盈利预测显示公司净利润增长到了原来的2.47倍,这主要是由于东方电机拟购买东方锅炉和东方汽轮机的业务,而拟购买资产的业务合并报表所致。

2007年备考合并盈利预测的每股收益为2.508元,该数据充分考虑了东方电机收购资产需要支付的收购对价及其影响,即延期支付资金的利息,而2006年备考合并的每股收益2.624元并未考虑该部分影响。

2007年备考合并盈利预测加权平均的每股收益比2006年本公司的指标提高了约35.93%,主要原因是拟购买的资产收益较好并且定价合理。

第十四章、控股股东及其关联方资金、资产占用情况说明

一、控股股东及其他关联方资金、资产占用情况说明

根据德勤华永会计师事务所出具的德师报(审)字(07)第PSZ039号《关于东方电机股份有限公司备考控股股东及其他关联方资金占用情况的专项说明》,本次交易完成后,东方电机备考2006年12月31日控股股东及其关联方资金占用情况如下: