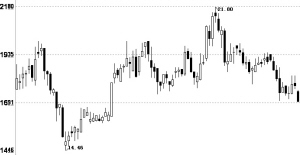

众和股份(002070)

走上快速发展通道

2007年10月23日 来源:上海证券报 作者:

|

●公司是棉印染领域少数能够实现“小批量、多品种、快交货”的企业。由于采取直销的方式向众多国内外知名品牌运营商供货,产品的议价能力非常强,可以有效地规避政策的负面影响。公司采取跑马圈地的发展战略,力图通过兼并收购的方式快速扩大公司的销售领域,同时增强企业实力。目前,厦门华印剩余60%的股权收购在望,公司面料产销量可以在2007年的基础上翻一番。为保证上游产品供应,公司近日决定受让福建翔升纺织有限公司45%股权,并有望创造1+1>2的效应。

我们认为在国家减排政策的严格实施下,印染行业面临洗牌的格局,对公司兼并收购策略的实施相对有利。公司募股资金项目在有条不紊的运行中,将先后于2008年一季度完成。

●在考虑公司税收优惠减少的情况下,预计公司2007-2009年净利润分别增长7.27%、56.3%、21.47%,对应每股收益分别为0.46元、0.71元、0.86元,PE分别为37.8、24.5、20.2倍。结合DCF-WACC估值和类比法估值,公司合理股价应当在19.25-21.4元之间,首次给予“谨慎推荐”的投资评级。

(银河证券)