|

⊙海通证券 吴一萍

大盘股暴露出机构情绪波动

近期权重指标股无疑是吸引眼球的主角,金融、钢铁、石化等权重指标股在板块轮动过程中轮流充当着股指发动机的功能。而上述板块真正的支撑因素还是在于基金等机构的资金供应充裕。机构的羊群效应放大了这些被市场视为“大象”的权重股,它们大起大落的背后反映出了机构情绪的波动,或者可以说机构态度的飘忽。的确,我们从基金三季度报告就可以看出目前在市场上占据30%以上流通市值的群体对市场的看法,基本上基金对后市都表示出谨慎的乐观和一定程度的担忧,在历史高位下出现情绪波动也在情理之中。这种情绪波动尽管不会对长线的看法产生动摇,但对短线机构的操作会有一定的影响。

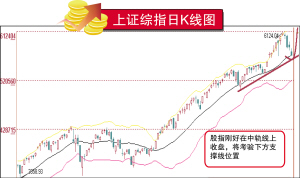

缩量背后酝酿着突破

大盘成交量在近两个交易日明显萎缩,市场观望情绪十分明显,特别是周一在上周五缩量情况下继续萎缩。这种高位状态下的缩量表明几种可能:第一种是机构手头资金缺乏降低进攻意愿。近期市场回购利率走高告诉我们资金成本有所上升,但是总体来看资金供应仍然较为充裕,资金成本还未到达真正拐点,因此该原因阻碍机构手脚的可能性并不大;第二种是缺乏足够的赚钱效应使得基金等机构比较谨慎。市场缺乏足够持续的热点以及大盘股起落的波动可能在一定程度上导致了机构的手足无措;第三种是机构之间的博弈难度越来越大。大盘走到了历史高位很多中小投资者采取了以基民的身份间接来参与这个市场,使得整个大盘机构化越来越明显。又由于基金投资思路非常趋同,市场持续“一九”现象,博弈难以加大,相互都不肯轻易出手,观望气氛加重。在这样的氛围下,整个市场格局出现了缩量的谨慎。这种缩量是一种不稳定的缩量,换句话说在目前点位要想形成平衡是比较难的,缩量背后实际上酝酿着突破。而从权重指标股来看,短线调整幅度都比较深,酝酿一波短线反弹的概率在加大。

AH股联动将继续增强

目前,两个市场同时上市的公司其A股和H股价格你追我赶或是齐涨共跌已经成为一些跨市场操作者的盈利方式。这种联动效应一方面反映的是投资理念的接轨和长远的融合,另一方面也透露出资金的流向,这是A股被动接受外围市场冲击和开放的一个过程。短线来看,港股急速上涨之后的急跌一旦企稳,很可能反弹会成为A股的助推器,短期内这种联动效应有可能被机构放大。

市场短线酝酿反弹的力量仍然来自于大盘股,机构主导的博弈仍然会维持相应的热度,权重指标股仍将占据市场的主角地位,板块轮动有可能继续维持。但是,中线的市场担忧仍然是资金和筹码配比的因素,QDII可能持续火爆导致资金分流,进而影响到基金的资金状况,大盘中长线的回调风险难以避免,而且很可能在A股和H股市场形成共振。