|

●因水泥企业业绩增速取决于产能增加和价格上升,因此在行业景气度依旧背景下,具备股票再融资进行产能持续扩张能力的企业,业绩增长就更具有倍数效应。特别是在国家淘汰落后产能和优先扶持部分企业扩张产能背景下,该类企业更具有把握历史性市场机遇的能力。而在市场估值高企背景下,该类企业更具有抗周期性和安全边际。

⊙国泰君安 韩其成

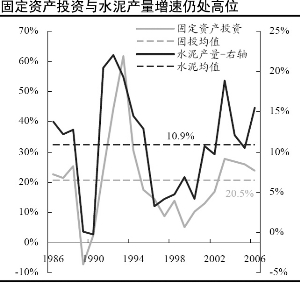

水泥价格仍将继续上升

水泥价格取决于行业供需关系、内部竞争格局、类同产品价格等因素。从长期供需结构看:我国城市化率由目前45% 将提升到2010年51%,进一步到2020年65%,工业化进程仍将继续扩大对水泥需求,预计人均消费量在2020年达到饱和,我国水泥需求从长期看仍处于快速增长黄金时期。

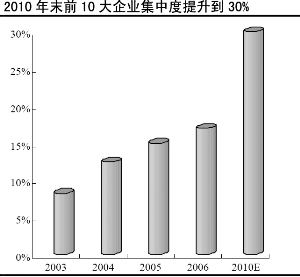

而在国家日益重视节能环保政策下,占比50%落后产能必将被逐步淘汰,将有效降低水泥供给,为大企业腾出更多市场空间、提升其集中度,增强其价格控制力度:

(1)落后产能单位成本高,在煤电成本逐步上升背景下,其成本优势将逐步消失;

(2)在新一届政府对绿色GDP节能降耗意识增强背景下,高污染高能耗的落后产能不符合潮流;

(3)政府目前更有经济实力来淘汰落后产能,应付之后的经济问题。

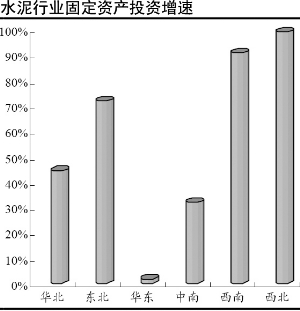

从短期供需关系看:2007年前8个月城镇固定资产投资增长26.7%,仍处于近20年来周期均值之上,并且东部、中部、西部地区增幅分别为22.6%、35.9%、29.5%;而水泥行业前8个月固定资产投资增速为0.7%,最高的是西北、西南、东北地区,华东地区增速较低,与水泥需求增速区域分布相匹配。

在连续两年水泥固投下降后,今年前8个月呈现快速反弹,主要是因为:(1)未来4年淘汰的落后产能规模相当于目前产量的23%,提前布局市场空缺刺激了产能增加;(2)节能减排政策和新干法低成本驱动企业以旧代新;(3)新建产能单线规模更大、并更多带有余热发电项目,因此所需投资更多;(4)更多是国家支持的大型优质企业在增加产能,提升市场份额。

综上所述,驱动行业的关键价格因素仍处于良性轨道,并未有发生向差性变化。从短期看,水泥价格在第4季度以及2008年仍将处于上升通道当中,行业景气度将继续得到提升。从长期看,国际市场上同为建筑材料的钢铁价格/水泥价格是3/1,而我国市场是10/1。目前我国水泥价格是美国1/3 ,随着我国淘汰落后产能,特别是国家支持的60家企业集中度大幅提升背景下,需求处于高速增长时期的水泥价格仍有更大提升空间。

配置具产能持续扩张能力的企业

先看两组数据:(1)重点联系企业水泥产量占全国比重逐年增加,由2004年的28%提升到目前的35% ,大型企业市场份额在上升、区域价格影响力亦在上升;(2)水泥行业投资资金来源中自筹比例增加,国内贷款占比下降,具备在股票再融资能力的企业获得更多资金进行产能扩张。

上述两组数据的深刻政策背景是:在国家日益注重节能降耗和环保背景下,国家出台了淘汰落后产能和提升行业集中度的政策,特别是出台了扶植12家国家性企业和48家区域性企业的政策,在贷款和批地方面给予优先支持。在此背景下,大企业获得优先扩张的权力,小企业因贷款受限而呈现出举步维艰的态势,特别是不具备股票市场融资的条件的企业,将丧失历史性的发展机遇。

这两组数据的策略性启示意义在于:优先选择规模大和具备持续产能扩张能力的企业,因为企业业绩增幅取决于产能和价格增加,在行业复苏背景下,规模大企业特别是产能持续增加的企业业绩增加将获得倍数效应。特别是具备再融资能力的企业,将因具有大规模资金可以持续扩张产能,提升自身市场份额和抢占难以再有的历史性机遇,因50%落后产能逐步淘汰腾出的市场空间巨大。

在目前整体市场和水泥行业估值高企背景下,该类企业因是业绩优良的蓝筹股,具备业绩持续增长的潜力和长期发展动力,因而更具有抗周期性和具有更大的安全边际。

其中具备产能持续扩张能力的企业首先必须具备三个条件:(1)所处区域有足够的市场空间让企业去开拓,这包括当地淘汰落后产能足够大,新干法占比低从而有大量建立新干法产能的需求;(2)所处区域固定资产投资增速快,人均水泥消费量低从而可以放大水泥需求;(3)企业盈利能力优良可以再融资拿到资金建立产能。

而具备优秀的盈利能力又取决于:(1)所处区域竞争程度,包括企业数量多寡和行业集中度,是否具有价格影响力的利益团体等;(2)企业本身占所处区域市场份额和本身因经营管理能力不同呈现出的盈利能力差异等。