银座集团股份有限公司2007年度配股股份上市及股本变动公告

一、重要声明与提示

本公司及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司及保荐机构提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的公司配股说明书全文及相关文件。

二、股票上市情况

本上市公告书根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》、《上海证券交易所股票上市规则》以及其他相关法律法规的规定编制。

本次配股已经中国证券监督管理委员会证监发行字【2007】337号文件核准。

本次配股有效认购总数为35,375,695股,其中有限售条件股股东的认购数量为9,022,710股,无限售条件股股东认购数量为26,352,985股。经上海证券交易所同意,本次配股无限售条件股股东认购的26,352,985股和除公司控股股东山东省商业集团总公司(以下简称“商业集团”)外的有限售条件股股东认购的373,228股合计26,726,213股人民币普通股将于2007年11月5日起上市流通。

本次股票上市的相关信息

1、上市地点:上海证券交易所

2、上市时间:2007年11月5日

3、股票简称:银座股份

4、股票代码:600858

5、本次配股完成后总股本:156,722,415股

6、本次配股增加的股份为35,375,695股,其中商业集团承诺本次配售获得的8,649,482股自配股上市之日起6个月不转让;其余均为无限售条件的股份。

7、股票登记机构:中国证券登记结算有限责任公司上海分公司

8、上市保荐人:恒泰证券有限责任公司

三、发行人、股东和实际控制人情况

(一)发行人基本情况

公司名称:银座集团股份有限公司

公司英文名称:SILVER PLAZA GROUP COMPANY LTD.

法定代表人:张文生

董事会秘书:刘璐

公司注册地址:山东省济南市泺源大街中段

办公地址:山东省济南市泺源大街22 号中银大厦20 层

邮政编码:250063

联系电话:0531-86988888 / 83175518

传 真:0531-86966666

公司网址:http://www.yinzuostock.com

公司经营范围:对外投资及管理;纺织、服装及日用品、文化体育用品及器材、五金交电、家用电器及电子产品、常温保存、冷冻、冷藏保存食品的销售(有效期至2008年7月4日),卷烟、雪茄烟零售(有效期至2008年12月31日);首饰加工及销售;国内广告业务;备案范围进出口业务;会议、展览服务;房屋租赁;仓储(不含易燃易爆化学危险品)服务;物业管理(凭资质证书经营)。

(二)本公司董事、监事、高级管理人员持有本公司股票的情况

截止2007年10月30日,本公司董事、监事、高级管理人员持股情况如下:

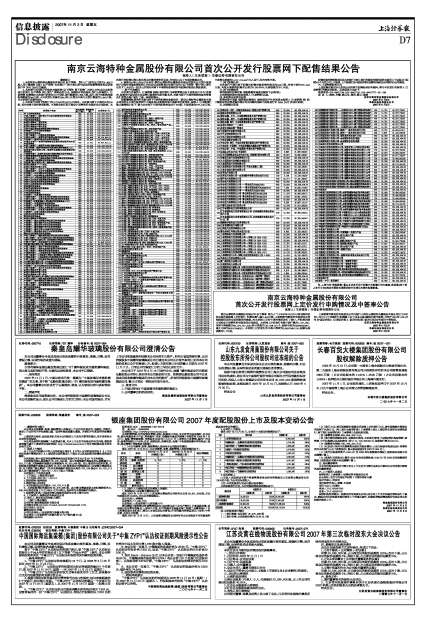

| 姓名 | 职务 | 2007年10月16日 持股数(股) | 2007年10月30日 持股数(股) | 股份增减数 |

| 张文生 | 董事长 | 0 | 0 | 0 |

| 姜升显 | 董事、总经理 | 5,750 | 7,475 | +1,725 |

| 郝晓明 | 董事 | 0 | 0 | 0 |

| 王全喜 | 独立董事 | 0 | 0 | 0 |

| 张圣平 | 独立董事 | 0 | 0 | 0 |

| 李 明 | 监事会主席 | 0 | 0 | 0 |

| 张建军 | 监事 | 0 | 0 | 0 |

| 徐道珍 | 监事 | 0 | 0 | 0 |

| 孙文湖 | 副总经理 | 0 | 0 | 0 |

| 刘 璐 | 董秘 | 0 | 0 | 0 |

| 张志军 | 财务负责人 | 0 | 0 | 0 |

(三)发行人主要股东和实际控制人的情况

1、控股股东山东省商业集团总公司

截止2007年10月16日,山东省商业集团总公司持有本公司28,831,608股,占公司总股本的23.69%,为本公司控股股东。

法定代表人:季缃绮

注册资本:17,435万元

注册地址:山东省济南市山师东路4号

商业集团主要经营业务或管理活动为:国内商业及工业生产资料(不含国家法律、法规规定的专营专控商品);房地产开发;许可范围内的设备安装工程施工及建筑设计(以上经营仅限分支机构);商业人才培训及技术咨询;许可范围内的商品进出口业务;中外合资、合作生产经营。

截至2007年10月16日,山东省商业集团总公司持有的本公司股票不存在被质押或其他有争议的情况。

2、公司前十大股东

截至2007年10月30日,公司前十大股东持股情况如下:

| 名次 | 股东名称 | 持股数(股) | 持股比例 |

| 1 | 山东省商业集团总公司 | 37,481,090 | 23.92% |

| 2 | 中国建设银行—上投摩根阿尔法股票型证券投资基金 | 6,078,788 | 3.88% |

| 3 | 中国工商银行—广发策略优选混合型证券投资基金 | 5,949,425 | 3.80% |

| 4 | 交通银行—华安创新证券投资基金 | 5,214,405 | 3.33% |

| 5 | 丰和价值证券投资基金 | 5,062,573 | 3.23% |

| 6 | 中国建设银行—上投摩根成长先锋股票型证券投资基金 | 4,292,092 | 2.74% |

| 7 | 中信实业银行—建信恒久价值股票型证券投资基金 | 4,141,297 | 2.64% |

| 8 | 上海浦东发展银行—广发小盘成长股票型证券投资基金 | 3,761,395 | 2.40% |

| 9 | 中国工商银行—中海能源策略混合型证券投资基金 | 3,641,820 | 2.32% |

| 10 | 中国工商银行—广发稳健增长证券投资基金 | 3,589,346 | 2.29% |

3、实际控制人

山东省人民政府国有资产监督管理委员会持有控股股东山东省商业集团总公司100%的产权,为公司实际控制人。

(四)本次配股发行完成后股份变动情况

本次配股发行前后,本公司股权结构变动情况如下:

| 股份性质 | 配股发行前 | 配股发行后 | ||

| 持股数(股) | 持股比例 | 持股数(股) | 持股比例 | |

| 一、有限售条件股份 | 30,392,501 | 25.05% | 39,041,983 | 24.91% |

| 其中:商业集团 | 28,831,608 | 23.76% | 37,481,090 | 23.92% |

| 二、无限售条件流通股份 | 90,954,219 | 74.95% | 117,680,432 | 75.09% |

| 股份总数 | 121,346,720 | 100.00% | 156,722,415 | 100.00% |

四、本次股票发行情况

(一)发行数量:实际发行35,375,695股

(二)发行价格:本次配股价格为22.78元/股

(三)发行方式:原无限售条件股股东采取网上定价发行方式、原有限售条件股股东采取网下认购方式。网上发行由保荐机构(主承销商)通过上海证券交易所交易系统进行,网下发行由保荐机构(主承销商)负责组织实施。

(四)募集资金总额:805,858,332.10元

(五)发行费用总额及项目、每股发行费用:本次发行费用(包括保荐机构保荐费、承销费、中介机构费以及其他费用)合计15,150,000.00元,每股发行费用0.43元。

(六)募集资金净额:790,708,332.10元

(七)注册会计师对本次募集资金到位的验证情况:山东天恒信有限责任会计师事务所为本次发行出具了验资报告(鲁天恒信验报字【2007】1063号)。

(八)发行后每股净资产:6.64元(在2006年年报数据的基础上按配股后总股本全面摊薄计算)。

(九)按发行后总股本计算的2006年全年每股收益:0.38元(在2006年年报数据的基础上按配股后总股本全面摊薄计算)。

五、其他重要事项

本公司自配股说明书刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐人及意见

保荐机构(主承销商):恒泰证券有限责任公司

办公地址:北京市西城区华远街7号鄂尔多斯大厦

法定代表人:刘汝军

项目保荐代表人:周健、王成林

项目主办人:闫瑞生

电话:(010)66297242

传真:(010)66297221

保荐机构推荐意见:恒泰证券有限责任公司已对公司上市文件所载的资料进行了核实,确保公司本次配股的股份符合上市的基本条件,同意推荐银座集团股份有限公司本次配股的股票上市。

银座集团股份有限公司

2007 年 11 月 2日

恒泰证券有限责任公司

2007 年 11月 2日