|

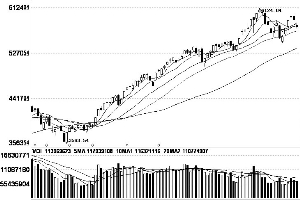

国庆后四周两跌两升,成交渐趋萎缩。最近两个事件对于市场产生了较大的影响:一是巴菲特中国行的一系列言论,使得投资者再次较为冷静地思考市场的问题;二是三季度报告披露完毕,使投资者对前9个月上市公司运行状况,尤其是三季度的运行状况有了一个系统的认识。

综合来看,笔者依然认为A股运行已经进入了一个新的阶段,快速上涨将被宽幅震荡所取代。而在业绩增长问题上,我们认为市场预期可能与未来实际的增长存在出入,这种出入的大小将决定未来股市波动的剧烈程度。如果2008年上市公司累计收益增速低于25%,可能会导致市场在某个时间出现逆转,但一些具有确定性高增长、且股价较为匹配的公司股票仍可长期持有。

买股票不是要解决资金贬值

巴菲特此次中国之行至少传递了以下几个信息:第一,告诉了我们卖出中石油的真实原因——油价越过75美元;第二,告诉了中国投资者,买股票决不是要解决货币贬值问题;第三,中国股市过热,正在出现泡沫化,其未来的升值空间不是很大。

首先,巴菲特为我们解开了其估售中石油之谜。他说,石油企业利润主要是依赖于油价,如果石油在30美金一桶的时候,我们很乐观;如果到了75美元,我不是说它就会下跌,但是我就不像以前那么自信。而现在油价已经远远超过了75美元。按照巴菲特的思路,我们很容易联想到很多,比如,未来10年美元的价格会怎样,未来10年房价走势会怎样,未来10年黄金价格,农产品价格会怎样等等,这些因素将决定我们很多上市公司的利润走向,从而决定其未来股价运行。

其次,巴菲特为我们澄清了一个误区,他认为买股票不是要解决资金贬值的问题。在负利率的驱使下,很多居民在目前6000点附近仍然拿出储蓄存款,进入股票市场。他们的口号是,买股票有风险,但不买股票存银行更有风险。这是一种相当危险的观点。诚然,在负利率下银行存款确实会使得购买力受到轻微损失,但在股市进入非安全期仍然进场购买,却可能出现大幅亏损。这种行为实在是以大风险来博取小收益。

此外,购买伟大的公司也要看价钱。中国股市已经过热,而价值投资者应当在人们对股票市场失去信心的时候购买,而不是在人们信心高涨的时候跟进。股神的话确实值得我们三思。

最大的忧虑来自业绩增长的预期与实际不符

确实,如果看不清投资标的物未来5到10年的前景,我们当前的投资将无疑变成赌博。我很想知道,如果我们站在2010年、或者更加久远的时间上,来回望当前6000点的位置,那将是怎样的一个方位。它会是一个山顶,还是山腰?如果6000点之后果真出现宽幅震荡,这个震荡的幅度又会有多大?从前三季度上市公司业绩总体增长超过六成的情况来看,今年全年上市公司业绩出现50%的增长,估计问题不大;但是明年上市公司业绩将会增长多少?到年底,A股静态市盈率将达到43倍,而43倍的市盈率隐含的对上市公司业绩增长的预期是35%左右。如果明年上市公司业绩实际增长水平低于25%,A股市场会不会出现大的逆转?

笔者最担心的是,目前市场对上市公司业绩增长的预期,可能会与实际情况存在出入。如上所述,当前A股市盈率下显示的投资者对上市公司增长的预期是35%左右。但实际上2008年上市公司能否实现35%到40%的增长,确实存在较大不确定性。其一,尽管两税合一的税改将令上市公司业绩出现较大提升,但央行连续的加息,累计提示超过100个基点,这使得上市公司的财务成本大幅提升;其二,国家连续的宏观调控措施,已经使得经济过快增长得到遏制,我们看到6到8月份的经济增加值的增长率水平出现了逐月下滑;其三,明年上市公司的投资收益将可能出现大幅下滑。今年前三季度的投资收益占到约三成的比例,这意味着我们的经营性利润的增长要远远低于目前64%的水平。由于目前A股已经处在6000点水平上,毫无疑问未来一年的股市将难现过往一年壮观场面,所以上市公司的投资收益将显著萎缩。

最好的办法是将增长的预期调下来

现在的问题是,如果2008年、2009年上市公司业绩增速回落的幅度不大,上市公司业绩增长从50%回落到35%到40%,这将被市场所接受。在这样的一个背景下股市不会出现深幅调整;但如果业绩增长速度由50%下降到25%,甚至更低的水平,那么,投资者的预期将可能出现逆转,进而倾向于认为,20%到25%才是上市公司较为可信的长期增长水平,而20%到25%的上市公司业绩增长水平所对应的市盈率将是30倍到35倍;假定今年年底股指还在6000点附近,对应静态市盈率43倍,如果市盈率跌到30倍,将意味着股指可能调整约30%。更加可怕的是,如果市道一旦进入悲观的情景,市场市盈率甚至可能跌到更低的水平上。

事实上,正如巴菲特所言,谁也无法准确预测宏观经济的走向。经济学家的说法不能信,股市市盈率所反映出来的投资者预期同样不可信。既然都不可信,最好的办法是将增长的预期调下来。我们不要去预期上市公司会保持太高的增长,所以我们给出的整体市场的市盈率也不应该太高。