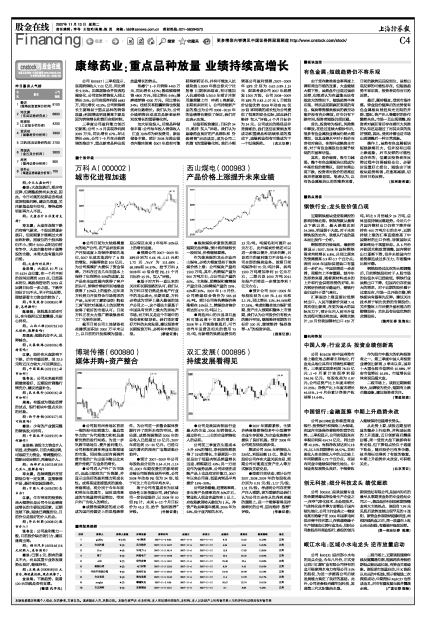

康缘药业:重点品种放量 业绩持续高增长

2007年11月13日 来源:上海证券报 作者:

公司(600557) 三季报显示,实现销售收入7.01亿元,同比增长9.25%,如果剔除合并报表范围变化,公司实际销售收入同比增长25%。公司实现净利润6683万,同比增长42.5%。公司销售增长主要得益于重点品种的销售放量;利润增速明显提高主要是因为销售增长和费用合理控制。

三季度公司盈利能力创历史新高;公司7-9月实现净利润3029万元,同比增长67%,环比增长68%,公司7-9月在分线销售的推动下,重点新老品种出现放量增长的势头。

热毒宁1-9月销售4400万元,同比增长437%;散结镇痛销售4800万元,同比增长54%;腰痹痛销售4300万元,同比增长34%;桂枝茯苓胶囊销售也恢复到两位数增长。我们认为,公司分线销售启动成功是新老品种双双增长的重要催化剂。

加大研发投入,后续品种储备丰富:公司每年投入销售收入(工业)10%作为研发费用,新品储备丰富。预计2008年推出银杏内酯注射液(2007年底有可能获得新药证书,并有可能加入抗感染线);2009年推出惊天宁注射液(三期临床结束,有可能加入抗感染线);2010年预计注射用藤黄酸上市(中药1类新要,Ⅱ期临床研究)。公司持续新产品的推出为公司2008-2010年的业绩增长提供了保证,我们对此表示乐观。

估值和投资建议:目标价34元,维持“买入”评级。我们认为康缘药业良好的产品梯队和“分线销售”启动成功,成为公司二次腾飞的重要催化剂。我们小幅调高公司盈利预测,2007-2009年EPS分别为0.62、0.89、1.15元(如果考虑公司2007年底增发1200万股,公司2008-2009年EPS为0.83、1.07元)。目前股价估值优势(2008年动态PE仅29倍)和明确的成长性为公司提供了很高的安全边际,因此我们维持“买入”评级,6个月目标价为34元。公司成长的路径是非常清晰的,我们坚信在营销改革成功和重磅品种陆续形成的推动下,康缘药业很有可能成为下一个恒瑞医药。(光大证券)