|

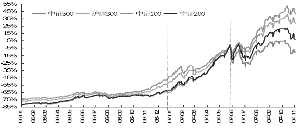

图二、 所推荐中小盘组合模拟走势

⊙联合证券研究所策略研究部

一、中小盘公司选股策略概论

依据公司市值规模构建风格投资组合是追求超额收益的重要行为策略之一。根据联合证券研究所金融工程部系列研究,在A股市场进行积极的风格管理能够创造超额收益:其中进行大盘/小盘的风格选择潜在获利能力强于价值/成长。

中小盘公司历来是A股市场黑马迸发的热点板块,统计显示A股市场中小市值公司历史定价曾经长期高于大市值公司,小市值公司具有“股本规模溢价”也是近年来海外金融研究获得坚强实证的重要发现之一。但股改以来,A股市场出现的一个明显变化是大盘蓝筹股的崛起,沪深300指数成份股在估值约束、成交集中度等方面的市场空间都有明显提升。我们认为,着眼于股改后市场广度和深度的空前提高,这种局面的形成从总体而言是基本符合规律的,但具体到上证指数6000点附近的当前阶段,加强对中小盘公司的投资深度将更有必要,理由大致可归为以下几方面:

1、由于大市值公司在研究与投资管理的规模效应上优于中小市值公司,2007年以来市场存在的一个突出现象是——针对大市值公司的研究深度强于中小公司,而针对大市值公司的投资深度又进一步强于研究深度。可资佐证的是:一方面近来频频出现大盘蓝筹股上市定价远超一致预期的局面,另一方面,在沪深300指数成份股研究覆盖基本完全条件下,代表中小公司的中证500指数成份股仅有60%、约300家公司具有一致预期。这就暗示存在一种可能,即相对大市值公司而言,中小市值公司在研究与投资价值的挖掘深度上犹有可为。

2、大盘蓝筹股走势更多地体现为整体经济面的“晴雨表”,中小公司在发展和走势上则更多地存在特异性,一些中小型公司往往因为处在成长期而具有快速扩张潜力。三季报公布后,中小公司业绩预测中普遍存在的不确定性迅速下降,有利于通过基本面研究来挖掘公司成长上具有超越性的投资标的。而随着2008年创业板开通的预期,也有利于市场在板块轮动中向中小型公司进行切换,以便寻求阶段性的超额收益。

二、不同市值板块的轮动与估值特征

1、轮动特征

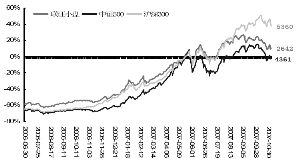

将2007年以来的市场走势以“5·30”调整为界划分为两个阶段,可以看到明显的板块轮动特征。其中年初至5月29日,在沪深基准指数同期上涨102%背景下,中小盘股票走势明显强于大盘股,代表小市值公司的中证500指数涨幅182%,代表中市值公司的中证200指数涨幅176%,而同期大市值公司的代表指数涨幅仅仅75%;“5·30”以后至11月初情况则明显反转过来,在中证100上涨超过40%情况下,中证200只上涨11.3%,中证500甚至背道而驰,同期下跌10%(见图一),数据反映出“5·30”以后市场上涨动力主要来自于大市值公司。从全年角度看,目前中证500指数涨幅落后沪深300近14个百分点。

2、估值比较

分板块的市盈率比较,按照2006年年报静态数据分析,中小市值公司仍然估值最高,分别为73和74倍。但从前推12个月的动态PE看,中小公司PE下降很快,特别考虑到沪深300成份股中有大量金融股从而和中证500成份股存在较大差异,在剔除金融股后可发现,中证500非金融成份股前推12个月平均市盈率水平下降到49倍,下降幅度达47%;而可比的沪深300非金融成份股仅仅下降34.5%,这暗示小市值公司全年利润增长幅度将超越大市值公司。而从预期来讲,中证500非金融成份股2007年预测PE已经降到40倍,和沪深300指数持平;而就2008年预期而言,小市值板块PE预测已经降到28倍为全市场最低,表现出一定的整体吸引力。

由于临近年末,三季度报表已经公布,向前推12个月的动态PE与2006年静态估值比较推算,小市值公司整体利润增长47%,明显高于沪深300平均水平(28%),这也意味着市场一致预期下的中小市值公司(约400家)2007年40倍预测PE整体水平有很高的可靠性。这样就不妨碍我们在中小市值公司范畴内,根据进一步的基本面考察和行业筛选,遴选出一批既具有相对估值优势,又具有确定发展基础的中小型公司作为标的性品种来构建投资组合。

三、中小公司推荐组合

组合备选基准确定为总市值小于100亿元、或总股本小于5亿的中小公司,兼顾行业平均规模。构建过程以行业研究员推荐公司为基础,均衡考虑行业发展空间与公司2008年、2009年业绩增长情况与增长质量,最后确定了23个行业共38只股票,流通市值合计1210亿元(以11月1日收盘价计算,见附表)。

从行业分布看,汽车、房地产、百货零售作为前三大行业占到组合流通市值的28.7%;有色金属、交通运输、化工、信息设备、建筑、建材、公用事业等8个行业市值占比46.1%;其余12个行业市值占比25%。在总体相对均衡情况下,亦显现出以内需为重点的组合特征。

从估值情况看,38家公司2007年三季报前推12个月市盈率43.6倍与2007年预测PE水平基本持平,而2008年预测PE不到25倍,预示2008年收益增长幅度达到50%,显现出明显的成长优势。

而从公司盈利质量看,按照三季度报表,所选公司扣除非正常损益后的平均净资产收益率为8.90%,高出市场平均水平近2个百分点。

从总体走势看,所选公司年初至“5·30”平均涨幅仅仅105%,远远落后同期中证500指数(181%),而“5·30”之后至11月初则相对中证500指数超越12个百分点,尽管落后沪深300近30个百分点,但已经初步脱离了小盘股的颓势(见图二)。

| 所推荐中小公司估值情况与行业对比 |

| 股票代码 | 股票名称 | 11.1收盘价 | PEttm | 2007PE | 2008PE | ROE前三季度 | 行业TTMPE | 行业2007PE | 行业2008PE | ROE(行业,%) |

| 600396 | 金山股份 | 16.86 | 42.44 | 35.87 | 24.09 | 4.19 | 35.29 | 33.52 | 27.50 | 6.32 |

| 000531 | 穗恒运 | 13.91 | 155.1 | 139.1 | 15.46 | -12.26 | 35.29 | 33.52 | 27.50 | 6.32 |

| 600312 | 平高电气 | 21.09 | 41.12 | 41.35 | 24.81 | 11.86 | 68.53 | 48.62 | 34.15 | 11.43 |

| 002106 | 莱宝高科 | 28.44 | 33.19 | 31.25 | 21.22 | 11.17 | 57.24 | 53.38 | 30.57 | 3.19 |

| 000006 | 深振业A | 36.95 | 57.20 | 31.05 | 16.14 | 9.88 | 85.50 | 60.49 | 36.61 | 6.72 |

| 000090 | 深天健 | 24.60 | 63.31 | 33.70 | 9.69 | 3.71 | 85.50 | 60.49 | 36.61 | 6.72 |

| 002003 | 伟星股份 | 26.55 | 38.49 | 34.48 | 24.81 | 16.88 | 36.94 | 36.94 | 32.48 | 10.35 |

| 002154 | 报喜鸟 | 32.00 | 46.43 | 56.14 | 34.04 | 7.27 | 36.94 | 36.94 | 32.48 | 10.35 |

| 001696 | 宗申动力 | 19.08 | 46.40 | 36.00 | 22.99 | 15.85 | 75.83 | 48.49 | 35.15 | 5.24 |

| 002061 | 江山化工 | 19.62 | 31.95 | 34.42 | 20.87 | 12.26 | 49.12 | 40.08 | 25.84 | 4.23 |

| 002054 | 德美化工 | 19.55 | 41.52 | 39.10 | 30.07 | 9.12 | 42.60 | 33.96 | 25.84 | 8.81 |

| 000565 | 渝三峡 | 19.67 | 110.4 | 103.5 | 36.43 | 6.14 | 42.60 | 33.96 | 25.84 | 8.81 |

| 002037 | 久联发展 | 18.35 | 46.23 | 42.67 | 32.77 | 3.61 | 33.66 | 46.07 | 33.23 | 10.76 |

| 002096 | 南岭民爆 | 26.20 | 39.41 | 43.60 | 34.90 | 10.66 | 33.66 | 46.07 | 33.23 | 10.76 |

| 600060 | 海信电器 | 11.09 | 34.53 | 28.44 | 19.46 | 4.06 | 44.50 | 40.54 | 28.61 | 2.35 |

| 600586 | 金晶科技 | 26.31 | 45.76 | 35.55 | 25.06 | 10.34 | 66.08 | 46.56 | 30.58 | 4.68 |

| 000619 | 海螺型材 | 9.71 | 29.08 | 21.11 | 18.32 | 5.20 | 40.90 | 31.01 | 24.96 | 4.49 |

| 600970 | 中材国际 | 55.07 | 43.89 | 34.64 | 23.43 | 7.72 | 53.74 | 45.10 | 32.94 | 8.25 |

| 600496 | 长江精工 | 15.37 | 43.52 | 34.93 | 15.22 | 5.23 | 53.74 | 45.10 | 32.94 | 8.25 |

| 600087 | 南京水运 | 19.69 | 60.73 | 53.22 | 28.13 | 9.56 | 40.75 | 38.31 | 31.51 | 15.15 |

| 600371 | 华冠科技 | 11.89 | 44.40 | 22.87 | 18.29 | 10.74 | 62.02 | 47.39 | 32.11 | 2.55 |

| 000972 | 新中基 | 12.30 | 48.36 | 29.29 | 18.64 | 0.35 | 62.02 | 47.39 | 32.11 | 2.55 |

| 000663 | 永安林业 | 10.09 | -387. | 59.35 | 19.04 | 1.32 | 62.02 | 47.39 | 32.11 | 2.55 |

| 600686 | 金龙汽车 | 22.41 | 33.58 | 28.73 | 20.37 | 1.12 | 36.55 | 36.30 | 26.94 | 5.99 |

| 600066 | 宇通客车 | 29.95 | 47.54 | 41.60 | 28.52 | 11.02 | 36.55 | 36.30 | 26.94 | 5.99 |

| 002078 | 太阳纸业 | 26.83 | 28.34 | 28.24 | 18.63 | 8.57 | 37.13 | 29.46 | 20.92 | 5.87 |

| 600828 | 成商集团 | 14.14 | 67.92 | 40.40 | 28.28 | 29.50 | 63.79 | 47.76 | 36.01 | 6.79 |

| 600858 | 银座股份 | 32.45 | 53.80 | 49.92 | 38.18 | 23.96 | 63.79 | 47.76 | 36.01 | 6.79 |

| 000501 | 鄂武商 | 14.10 | 207.7 | 64.09 | 28.20 | -1.98 | 63.79 | 47.76 | 36.01 | 6.79 |

| 002022 | 科华生物 | 32.32 | 66.37 | 55.72 | 36.11 | 20.75 | 68.87 | 60.20 | 43.83 | 4.13 |

| 002165 | 红宝丽 | 48.00 | 46.10 | 56.47 | 36.92 | 16.25 | 49.26 | 40.78 | 29.74 | 11.18 |

| 600525 | 长园新材 | 40.50 | 41.30 | 33.75 | 23.82 | 11.77 | 57.61 | 44.71 | 34.09 | 5.72 |

| 002008 | 大族激光 | 24.03 | 57.34 | 49.04 | 32.04 | 16.22 | 55.47 | 42.20 | 32.08 | 5.63 |

| 600522 | 中天科技 | 10.18 | 41.55 | 31.81 | 21.21 | 7.12 | 54.17 | 46.42 | 33.57 | -0.43 |

| 600129 | 太极集团 | 14.56 | 71.28 | 26.47 | 18.20 | 2.04 | 47.77 | 44.00 | 34.54 | 7.17 |

| 600549 | 厦门钨业 | 32.23 | 125.9 | 71.62 | 30.12 | 3.94 | 64.24 | 50.88 | 33.85 | 17.29 |

| 600499 | 科达机电 | 22.28 | 33.88 | 30.11 | 22.51 | 13.39 | 47.80 | 41.05 | 31.21 | 18.49 |

| 600582 | 天地科技 | 50.23 | 59.31 | 45.25 | 33.26 | 4.58 | 60.64 | 55.51 | 39.01 | 9.70 |