|

⊙本报记者 秦媛娜

兵马未动,粮草先行。新一轮大盘股发行的序幕尚未正式拉开,货币市场上为争夺资金而战的硝烟味却已经开始弥漫。虽然交易员普遍表示,市场流动性并没有出现收紧迹象,但以中长期为代表的资金价格却从10月底开始不断爬升,央行通过公开市场操作回笼资金的力度也在持续缩减,货币政策工具的效果无形中被打了折扣。

市场人士指出,现有的“大规模资金——高中签率——高收益率”的新股申购路线是造成市场资金波动性大、干扰央行公开市场操作的一个重要原因,只有改革新股申购方式才能根本解决市场资金稳定性差的现状。

昨日,银行间债市质押式回购加权平均利率大幅上涨41.99个基点至3.4350%,而14天及以上期限的资金价格更是从10月末开始就连续拉高,始终保持在高位运行。中国货币网公布的数据显示,上周银行间债市质押式回购6个交易品种中,加权利率周涨幅最大的是3个月期,上涨了38.82%;而成交金额增速最高的21天品种,比上周的增幅高达454.72%。

经过中国神华、中国石油等大盘股发行时货币市场资金大战之后,“市场已经有了切肤之痛,流动性风险控制被摆在了工作任务之首。”国海证券固定收益高级分析师杨永光指出,中国中铁新股发行在即,投资者均谨慎选择了借长期资金覆盖新股发行周期的办法,助长了中长期资金近期价量齐升局面的形成。

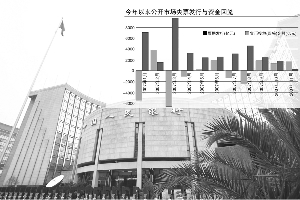

但是与资金价格高企现象同时发生的,是每周例行的公开市场操作中央票发行规模始终地量徘徊,资金回笼力度大打折扣。以新股发行冻结资金规模最大的9月和10月为例,为配合大盘股发行,央行净投放资金3230亿元,使得今年的累计回笼资金从8月底的11068.6亿元骤减至7838.8亿元。并且从10月11日开始,一级市场中各期央票的单次发行规模已经连续一个月保持在百亿元以内,即便是票面利率连续上涨,也对投资者毫无吸引力。

中信证券某高级分析师表示,在现有的新股发行方式下,“打新”资金越高意味着中签率越高,从而通过一级市场投资获得无风险收益率的几率也就越大,因此货币市场利率定位所参考的指标已经不再单纯是银行的资金运用成本,而其相比于“打新”收益的折价程度开始成为投资者考虑是否借钱的重要标准。

“事实上现在的资金价格我们基本上都是可以承受的,因为市场追捧的好股票收益率远远高于借钱成本。”某保险公司交易员的看法一定程度上代表了主流“打新”资金的看法。

“央行的公开操作变得很被动,压力一方面来自外部外汇占款,另一方面来自内部的政策协调问题。”上述分析师指出,诸如新股发行节奏可预期性差、年末财政放款较多等因素均成为央行回笼工具的干扰波,而只有改变新股发行制度,采用市值配售等方式,才能从根本上解决“打新”资金流动扰动央行货币政策的问题。杨永光也指出,一味用资金去博的新股申购方法应该有所改变,否则“打新”资金就会是一个“无底洞”,通过央票发行回笼资金的方式也就越加徒劳无功。