作为中国证券市场上重大金融创新产品,沪深300指数期货离我们的脚步越来越近。关于目前是否适宜推出该产品以及在大盘处于什么点位推出,市场中一直存在不少争议。我们认为,今年底明年初是沪深300指数期货推出的最佳时机,基于几个重要理由:

1、大牛市中的市场短期高估值使得投资者急盼沪深300指数期货的推出。

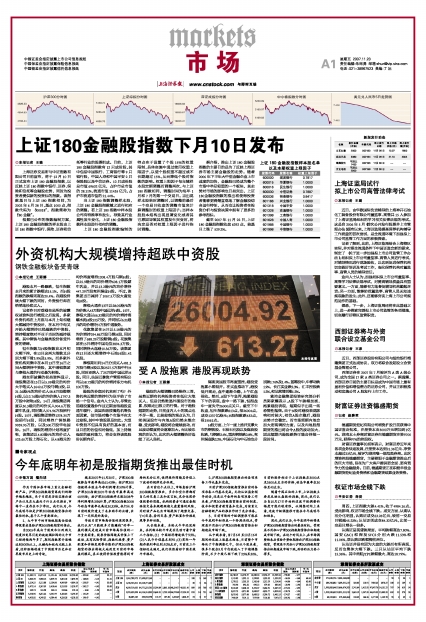

自2005年底由于股改和汇改两大制度性变革引发的波波澜壮阔的大牛市已经持续两年多了,期间指数累计涨幅达到500%以上。从横向和纵向比较上来看,这种涨幅创造了中国股市历史和世界股市历史上的奇迹。

截至2007年11月20日,沪深300指数静态市盈率高达61.42倍;按沪深300指数样本股全年净利润增长50%计算,沪深300指数2007年动态市盈率高达40.95倍;按沪深300指数样本股2008年净利润增长35%计算,沪深300指数2008年动态市盈率也高达30.33倍。我们认为目前的股价透支了未来两年的业绩,出现了一定程度的高估。

导致目前市场高估值的原因很多,我们认为“只能做多才能赚钱”的单一盈利模式是造成目前市场高估值的一个重要因素。股票价格围绕其价值上下波动,具有风险管理、指数化投资、资产配置和价格发现等功能的沪深300指数期货的推出将极大地改变目前的市场盈利模式,真正使得价值投资能得到市场的充分认同,使得股价围绕其价值上下波动的规律充分体现。

在目前这个点位上,市场急盼沪深300指数期货推出,多方和空方将都有自己的交易工具和发言权,充分体现价值投资的思想。机构投资者可通过套期保值交易来规避短期大盘震荡的风险,同时该产品也为市场提供了趋势交易、T+0交易、套利交易、资产配置和价格发现等多种功能。

从长期来看,本轮大牛市远没结束。在判断本轮牛市是否见顶可着中看三个指标:(1)中国经济增速低于9.5%;(2)人民币升值基本到位;(3)实际一年期存款利率达到正2%左右。目前这三个指标远未满足,我们依然看好中国长线牛市格局。

2、沪深300指数期货推出的各项准备工作也基本完成。

目前沪深300指数期货推出前的各项准备工作基本完成。无论从证监会领导讲话,还是从中金所的各项准备工作来看,沪深300指数期货推出前的制度、技术和投资者教育基本完成,为该重大金融创新产品的推出作好了充分准备。

3、目前市场的中级调整很可能在今年底明年初形成一个阶段性低点,管理层不用担心沪深300指数期货推出初期造成市场下跌。

从中线来看,自7月6日至10月16日期间的这波上涨基本结束,目前整个市场处于中期调整之中。但从个股来看,很多个股在9月中旬就进入了中期调整阶段,不少个股已经下跌了25%至30%,目前的股价相当于上证指数在3000点至3500点左右的价格,动态市盈率在30倍至40左右。

随着中国石油的上市,上证指数主要是反映大盘股的指数,因此,我们认为自10月17日开始的这波中级调整的幅度可能比较有限。从调整时间上来看,这波中级调整很可能在今年底明年初结束。

因此,我们认为,今年底明年初将是沪深300指数期货推出的最佳时机,管理层不用担心沪深300指数期货推出初期造成市场下跌。在这个时间点上,在市场调整结束后重拾升势初期推出沪深300指数期货,管理层不用担心沪深300指数期货推出初期造成市场下跌,面临的压力要小得多。