|

海外融资

针对国内企业而言,国外上市是一个极其复杂的过程,涉及到不同国家的法律、会计制度,甚至是不同资本市场投资者的口味差异。国内企业去海外上市,要付出什么,会得到什么、为此要做什么努力?本期“上证商学院”邀请长江商学院的学者,对此话题进行讨论,希望对正在考虑到海外融资的企业家有所帮助。

⊙袁朝

中国企业在纳斯达克上市可以得到什么?

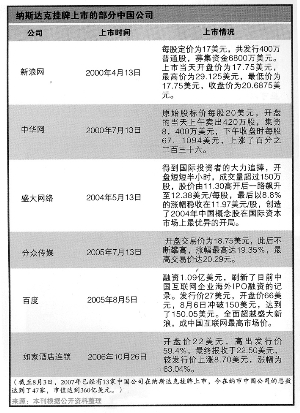

首先,在纳斯达克上市的中国公司市盈率普遍都高于美国其他的市场。同时,也高于世界其他的主要市场,包括像历史最悠久的伦敦交易所、区域性的香港和新加坡交易所等。

目前,在纳斯达克上市的中国公司市盈率平均波动范围是在30-40倍的区间内。而新加坡、香港大概在13-16倍的市盈率范围内波动,伦敦可能更低一点。这样,从最“实在”的角度来讲,纳斯达克给了中国公司高的市盈率或者高的评估值。像盛大这样的公司,市值20亿美元,高出30多倍的市盈率,就等于是6000万美元。一下多出6000万美元,对盛大公司来说是一笔丰厚的财富,这是实实在在的利益。

其次,中国企业到纳斯达克上市,在融资的同时还可以提高自己的国际知名度。

再次,可以提高自己企业的信誉评级。

最后,通过到纳斯达克去可以为上市公司开展国际国内的合作提供舞台。

此外,纳斯达克还为上市公司提供一系列的增值服务。最重要的是后续融资的便利,纳斯达克在后续融资上没有时间的限制,最快6个月就可以做二次融资。二次融资有四种方式:一是股权的二次融资;二是可以发企业债;三是银行融资,在美国,如果信誉好的话,容易得到商业贷款,甚至不需要抵押就可以得到信誉贷款;四是可以把自己的公司变成一个“硬通货”。最典型的有盛大,中海油。盛大就是在上市之后,因为现金充裕 并购了新浪。

“中国概念”向成熟阶段过渡

什么样的公司可以去纳斯达克上市?

关键在于公司本身的成长性和质量。在纳斯达克有三套财务标准来考核什么样的公司可以上市。其中有一套是针对盈利模式的,即净资产1500万以上,市场流动值超过800万美元就可以了。这个标准对于国内大多数上市公司来说,条件并不高,甚至可以说是比较低的。

虽然当前有的中国公司在纳斯达克和别的海外资本市场上遭遇到困境。但这是必然经历的两个阶段:国外的投资者在第一个阶段对所有的“中国概念”公司充满了兴趣,这可以看作是从一个比较盲目的阶段到成熟阶段的过渡。最终要进入了第二阶段,海外投资者已经开始挑选个股,新浪、搜狐和网易这三个都是门户网站,它们的市盈率和价格相差却很大。但是,不能说价格差得大,就一定不好,投资者有一个选择性,这是一个非常重要的问题。

现在有很多人把纳斯达克和国内的创业板相比较。其实,把创业板和纳斯达克等同是一个错误的概念,纳斯达克是一个门类齐全、综合平衡的交易所,把它当成一个创业板的交易所已经不准确了。

上市之利

实际上,首次公开招股是中国公司进行改革和实施广泛重组、从而提高在行业内竞争力的良机。同时,上市还有其他一些益处:

一,更高的披露要求:上市的公司须遵照更严格的法律、信息披露和其他司法要求。取得在美上市资格将有助于中国公司改善公司治理,表明其致力于提高企业管理水平的决心。

二,接触更大规模的资本市场:比如在美国上市,美国是全球规模最大的资本市场。截止2005年12月,有近460家非美国公司在纽约证交所挂牌,上市证券总值达71000亿美元。虽然企业在海外可以根据144A条例接触到美国机构投资者,但在美国上市可进入美国散户零售市场,进一步丰富和扩大投资者群体。此外,在美上市更可接触到专注于个别行业的投资者,他们当中有很多是行业专家,但只被允许投资美国的或以美元为计价单位的证券。

三,全球的认可:仍以美国为例,接触美国投资者、美国研究分析师以及美国的金融媒体将有助提升公司的声誉,从而令投资者对公司的投资理念有更好的理解和传播,提高投资价值,使潜在客户对公司的认可程度提高,业务得到扩大。

四,树立国际资本市场认可的公司形象:欲赢得国际投资者的青睐,计划在纽约证交所上市的公司需要具备一些特质,包括在行业内具优势地位、清晰的业务策略、品牌知名度、稳健的资产负债表、合理的增长和盈利前景和优秀的公司管理层,尤为重要的是企业治理能力。这些都是一家公司在考虑上市前应具备的关键性条件。