|

全流通环境下,流通性的获得和同股同价两大转变,改变了市场主体的价值取向和行为模式,从而使并购重组市场产生深层次的变化。一个至关重要的变革是,上市公司摆脱了股权分置的困扰,市场中最为常见的资本手段——并购重组终于得以驰骋在资本市场上。

⊙本报记者 彭友

资本市场并购重组大爆发

银河证券总裁肖时庆说:“股改以后,A股市场解决了非流通股的流通问题,通过二级市场实现并购将更为简便,成本更为低廉,上市公司并购重组活动将越来越频繁。”

业内人士表示,谋求企业控制权、实现产业整合、增强协同效应等,都将成为收购行为的出发点。中国证监会上市公司监管部主任杨华认为,在全流通的市场环境下,并购模式将由原来的题材性并购转变为战略性并购,由财务性并购转变为产业性并购。

此外,整体上市与资产注入,则是股改作用的延续和深化,也是控股股东为获得更多的流通权收益而进行的一次大规模的资产资本化过程,可以实现规模扩张、行业整合,解决关联交易问题等,也是大股东改善公司治理、实现股权价值最大化目标的具体体现。

随着股改的渐次完成,2007年可谓全流通环境下崭新的一年,股改威力初显的一年,也是资本市场并购重组大爆发的一年。

并购重组手段层出不穷

另一方面,今年以来,在楼价飞涨、“地王”价屡被刷新的情况下,房地产企业大举借壳上市,成为引人注目的一大看点。今年2月,华远地产拟与SST幸福换股吸收合并,虽然几经波折,但依然得以成功过会,便是颇具代表性的一个案例。资料显示,目前在沪深两市约100家房地产企业中,真正通过IPO上市的约40家,原上市公司更改主业变身房企的约10余家,其余基本都是通过借壳上市。

同样,券商借壳也在今年勃发。今年6月,海通证券借壳都市股份上市方案获批,证券公司借壳大潮终于实现突破。随后,东北证券借壳锦州六陆、国元证券借壳S*ST化二、长江证券借壳S*ST石炼也接踵而至。

全流通的环境,给上市公司带来了价值重估,这样一来,对于中国企业觊觎已久的外国战略投资者,也只得大幅提高原来协议的收购价格。此中最为坎坷的莫过于高盛,由于增发价格过低,高盛入主美的电器、福耀玻璃、阳之光的梦想均告破灭。

随着全流通的开始,拍卖型重组也逐渐大行其道。浙江产权交易所董事长颜春友说,重组方以竞拍的形式获得上市公司股份,进而获得壳资源,将是未来的一大发展模式。近期受到关注的是,11月,上海舜元企业投资发展有限公司拍得*ST天发25.99%股份,向借壳上市的方向迈进了一大步。

为适应全流通后的新形势,今年7月,国务院国资委、中国证监会颁布《国有股东转让所持上市公司股份管理暂行办法》等一系列文件,明确了国有控股股东转让上市公司股份的比例、价格问题,严控国有资产配置。

市场人士指出,从未来的发展趋势来看,在全流通后的3至5年内,国内的上市公司将要完成从分拆上市到整体上市的转换,因此整体上市和资产注入的发展将如火如荼,成为并购重组市场上的最大亮点。

此外,全流通后,上市公司的壳资源对于大股东来讲有更大的价值,大股东如果通过资产置换等方式成功保壳,不但保留了融资的能力,而且还能在市场上以较高的价格兑现收益。因此,在全流通的市场背景下,保壳式重组也将此起彼伏。

全流通时代,无疑将是一个并购重组的时代,换股合并、要约收购、代理表决权争夺、私有化、回购、整体上市与资产注入、借壳上市及资产置换与重组等各种并购重组手段将层出不穷。

房地产企业借壳上市热情高涨

今年以来,不断攀升的楼价、屡被刷新的“地王”价格,以及各种房地产调控措施,无不使房地产企业对于融资颇感迫切,也大大激发了它们的上市热情。

业界人士指出,由于IPO的手续比较复杂,在此情况下,借壳上市便成为房地产企业登陆资本市场的捷径。据了解,随着股权分置改革的完成,非流通股的流通问题得以解决,房地产企业装入上市公司的资产可以自由流通、及时变现,提高了融资能力。同时,股改启动的牛市,也给资产带来了价值重估,使之大大升值。“市场对房地产资产还是比较欢迎的。”一位业内人士说。

近日,格力集团拟受让海星科技17.77%的股份,成为其第一大股东。格力集团拟将旗下两家全资拥有的房地产公司100%股权注入海星科技之中,价值大约在20亿元左右。此后,格力地产将通过海星科技,成为又一家借壳上市的房地产企业。

事实上,从去年下半年开始,国内不少房地产企业就通过资产重组、定向增发等方式,走上了一条相对便捷的融资路。有资料显示,目前在沪深约100家房地产企业中,真正通过IPO上市的约40家,原上市公司更改主业变身房企的约10余家,其余基本都是通过借壳上市。

今年表现得最为一波三折的,则是华远地产借壳SST幸福。今年初,双方签署协议,准备借壳,但却被中国证监会否决。再度修改之后,借壳方案终于成功过会,这也大大鼓舞了开发商的借壳士气。

有分析师指出,目前市面上合适的壳资源比较多,市场对房地产资本也比较青睐,再加上房地产企业的融资需求,可谓“一拍即合”。一位研究员表示,在人民币升值之初抢先完成房地产资产的证券化,可以为借壳房地产企业将来实施资本运作构筑空间。

值得注意的是,被房地产企业借壳的,多数都是ST类公司。房地产企业批量借壳ST公司的主要原因,系ST公司原来的大股东无力拯救陷于困境之中的公司,而只能将控制权拱手相让给急于进行资产证券化的房地产企业。通过“资产重组+增发”借壳ST公司上市,是大型地产集团参与ST公司股改的主要动力所在。

东方证券研究所房地产行业研究员王树娟认为,从另一个角度来看,房地产作为各级地方政府普遍拥有的资源,将其注入ST公司成为其最可行、甚至是惟一的保牌选择,这也是国资控制下的那些ST公司被房地产企业借壳的主要原因。

拍卖型重组大行其道

随着全流通时代的到来,上市公司股权逐渐成为拍卖席上的宠儿。不少投资者通过竞拍股权,得以重组上市公司。

浙江产权交易所董事长颜春友指出,股改之后,竞拍者对于上市公司的价格看得清清楚楚,更加容易作出合理的判断。同时,竞拍者通过拍卖的形式实现股权转让,还省去了主管部门审批等繁琐的手续,使重组能够更快实现。

“从另一方面来讲,对股权进行公开拍卖,也可以凸显上市公司实际的价值。”颜春友说。

分析人士指出,许多被拍卖股权的上市公司往往处于传统行业,经营业绩不善,处于亏损甚至退市边缘,迫切需要通过重组来寻求再生;其次,被拍卖的股权比重较大,一旦拍卖成功,投资者就有望成为上市公司的第一大股东或接近于第一大股东股权比重的大股东,由此获得对上市公司的控股权,不少国有企业便通过此举来挽救处于困境的“同城兄弟”。

例如,由于*ST安彩的玻壳业务难以为继,负债累累,大股东所持*ST安彩股权便被推上拍卖席,河南省建设投资总公司通过拍得股份出面救赎,共获得其39.12%股份。随后,河南建投向*ST安彩无偿赠予安彩液晶显示器件有限责任公司的15%股权和一批贵金属制品,该笔资产账面值达2.04亿元。由此,*ST安彩今年保壳无虞。

据了解,上市公司股权之所以被频频推上拍卖席,主要是因为在全流通环境下,上市公司股权的质量、价格更明晰,成为极受欢迎的抵押品和担保物。一旦股东还贷不力,法院很可能就判令拍卖股权还贷。

近日,*ST沧化大股东沧化集团被破产清算,其所持*ST沧化则需拍卖偿债。为此,沧化集团拟拍卖持有的*ST沧化12765.48万股股权(占总股本的30.29%)。金牛能源以7000万元的最高报价,竞得了上述股份。市场人士分析,由于同省兄弟的出手相救,*ST沧化在实现主营业务扭亏的同时,还将可能继续规划完成沧骅化工40万吨PVC工程。这也意味着,*ST沧化重组曙光已经显现。

业内分析人士认为,在全流通背景下,随着上市公司股权融资及冻结案例的增加,司法拍卖将成为上市公司大股东易人的重要方式,由此拍卖重组也将成为上市公司资产重组的活跃形式。

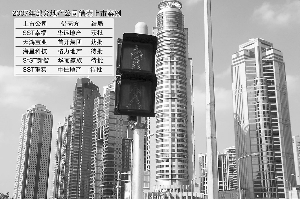

部分上市公司股权拍卖情况

| 上市公司 | 拍卖股权比例 | 买受人 |

| 华意压缩 | 29.92% | 四川长虹 |

| *ST沧化 | 30.29% | 金牛能源 |

| S*ST天发 | 25.99% | 上海舜元 |

| S*ST天颐 | 45.43% | 福建三安 |

| S*ST源药 | 41.09% | 方达集团 |

外资战略入股遭遇价格重估

股权分置改革以来,流通性和同股同价的问题得以解决,激发了大股东做好上市公司的热情,也促使公司的价值回归,随着这轮牛市而大幅升值,这也迫使境外战略投资者不得不重估对中国上市公司的收购价格。

近日,在SEB要约收购苏泊尔的过程中,已有5201.3625万股份预受要约,超过了总要约数量。这一数量足够保证SEB收购的顺利实施,SEB将能绝对控股苏泊尔。

然而,在SEB和苏氏家族签订战略合作协议之初,可能没想到并购方案在经历股改承诺之争、产业安全之辩以及反垄断调查等波折之后,最后面临的障碍会是二级市场上苏泊尔高企的股价。在双方签订合作协议前,苏泊尔的股价最高仅为16.34元,而SEB开出的收购价格为18元。然而,一年时间过去,二级市场上苏泊尔的股价涨到40多元。SEB只得将要约收购数量调整为不高于4912万股,要约收购价格调整为47元每股。为此,SEB本次要约收购需多掏10亿元以上。

虽然多掏了钱,但与屡屡失手的高盛相比,SEB已经算是幸运。去年11月,高盛分别与美的电器和福耀玻璃达成协议,以定向增发的方式入股。一年后,由于拟入股价格与市场价格差距过大,这两笔生意最终未能获得中国证监会的批准。

近日,阳之光修改后的定向增发方案获得有条件通过,可以向包括高盛在内的投资者、财务投资者以竞价发行的方式发行不超过30%股份,而非此前约定的3.99元每股。然而,根据阳之光今日披露的定向增发结果,高盛依然无缘阳之光此次增发。

今年以来,类似的事件还在凯雷并购山东海化、Holchin B.V.并购华新水泥身上闪现,究其根源,都是由于牛市形成的股价飙升。

安邦集团高级分析师贺军认为,外资在中国的并购环境已经发生了重大改变,牛市使得外资并购普遍遇到了收购价格的重估问题。此外,高股价也使原来的股东们重新发现了公司的价值,而不再轻言出售。

部分上市公司引进外资情况

| 上市公司 | 战略投资者 | 结局 |

| 福耀玻璃 | 高盛 | 失利 |

| 美的电器 | 高盛 | 失利 |

| 阳之光 | 高盛 | 失利 |

| 山东海化 | 凯雷 | 失利 |

| 苏泊尔 | SEB | 提高收购价 |

| 华新水泥 | Holchin B.V. | 提高收购价 |

■记者观察

股改开启并购重组新时代

这是中国资本市场的一个新时代。她由股权分置改革开启,她由全流通创造。在这个时代,上市公司并购重组的效率大增,速度迅疾,规模空前。

2007年,此起彼伏的上市公司并购重组浪潮在各个领域展开,控股股东易主的消息、“乌鸦变凤凰”的奇迹频频闪现,成为资本市场上最为热点的词汇之一,也成为市场博弈的焦点所在。

一位资深市场人士指出,股改对并购重组市场的最大作用,是解放了法人股,使得股票成为和现金一样的硬通货,“以股换资产”成为无数大企业整体上市的捷径,“以股换股”成为许多上市公司并购壮大的利器。

华远地产借壳SST幸福、海通证券借壳都市股份、沪东重机更名中国船舶、高盛三次收购均告失败、龚家龙旗下资产次第拍卖、黄光裕救赎中关村……多少变幻莫测的资本手法,放到全流通的背景下来看,显得如此顺理成章而又意义非凡。

据Wind资讯统计,今年全年,深市有463家公司的股改限售股上市流通,新增流通股数量总额约为155亿股;而明年全年预计还将有376家公司的股改限售股可以上市流通,新增流通股总数预计高达243亿股。明年全年A股市场解禁的限售股则为812.20亿股。

东莞证券首席分析师李大霄指出,2008年的解禁股,将相当于2007年流通值的35%,2009年则将基本实现全流通,流通盘的迅速增加,将使通过二级市场的收购更加方便。

全流通时代的并购重组,已不需再像股权分置时代那样一定要与大股东费力地周旋,而是可以从二级市场直接收购。对于股权比较分散的企业,获得其20%以上的股权,也许就可以拥有控股权。这样一来,市场上那些“慢鱼”、低估值企业,很可能迎面遭遇隐身在市场之中的“并购狙击手”。而那些基本面良好的企业,则也将成为众多资本追逐的对象。

由此看来,2007年只是拉开了并购重组大戏的序曲,在随后的时间里,将还有更多精彩的演出值得期待。同时值得注意的是,鉴于全流通的便利,目前很多借壳事件正在研究中,央企整体上市逐渐临近,很多上市公司的重组事宜正在规划,明年市场的扩容效应可能更加明显。

■相关链接

两部委联手

规范国有股权转让

今年7月1日,国务院国资委、中国证监会颁布的《国有股东转让所持上市公司股份管理暂行办法》正式施行。市场普遍认为,此举有助于规范上市公司国有股东行为,推动国有资源优化配置,保护各类投资者合法权益。

《转让办法》明确,国有控股股东在连续三年内转让股份的比例超过5%、或者虽然不超过5%但会造成上市公司控制权转移的,需报经国有资产监督管理机构审核批准后实施。

同时,国有股东协议转让上市公司股份的价格,应当以上市公司股份转让信息公告日前30个交易日的每日加权平均价格的算术平均值确定,而且不得低于该平均值的90%。而在此前,国有股权转让一直以股票的每股净资产为定价基础。

两部委还曾颁布《国有单位受让上市公司股份管理暂行规定》、《上市公司国有股东标识管理暂行办法》等文件,对股权分置改革后国有单位转让和受让上市公司的方式、定价原则、审核程序等方面作了规范性要求,并明确了相关各方的责任。

今年12月14日,阿赛洛·米塔尔和莱钢股份同时公告,阿赛洛中国控股(卢森堡)有限公司与莱钢集团公司签署的《股份购买合同》有效期将不再延长,于今年12月31日终止。业内普遍视为,终止原因主要在于方案不符合《转让办法》关于价格的规定。

2006年2月24日,阿塞洛·米塔尔的前身阿赛洛与莱钢股份的大股东莱钢集团签署协议,拟以每股5.888元的价格受让莱钢集团持有的莱钢股份38.41%股权。而到今年12月14日,莱钢股份收盘价为18.67元,比参股价格高出217%。同样由于价格歧义,凯雷投资集团投资山东海化的动议也只得中途搁浅。

并购专家、东方高圣投资顾问总裁陈明键指出,《转让办法》的出台,将影响到国内众多并购案。预计新规出台后,更多的公司将放弃并购方式,而采用资产合并的方式重组。