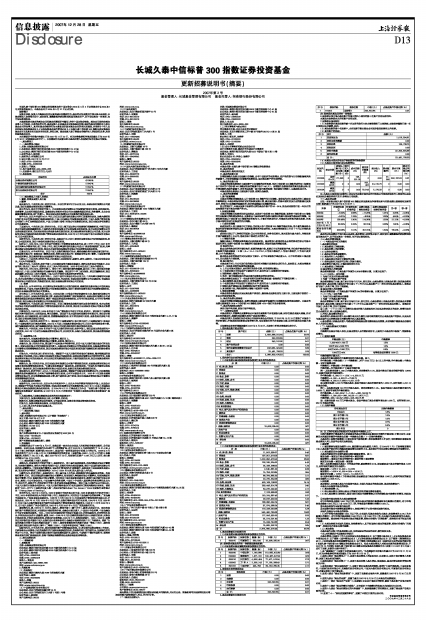

更新招募说明书(摘要)

2007年第2号

基金管理人:长城基金管理有限公司 基金托管人:招商银行股份有限公司

长城久泰中信标普300指数证券投资基金经中国证监会2004年4月2日证监基金字【2004】51号文批准发起设立。本基金合同于2004年5月21日正式生效。

重要提示

投资有风险,投资人申购基金时应认真阅读本招募说明书;基金的过往业绩并不预示其未来表现,本基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。

本摘要根据本基金的基金合同和基金招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和本基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》、《长城久泰中信标普300指数证券投资基金基金合同》及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

本招募说明书所载内容截止日为2007年11月20日,有关财务数据和净值表现截止日为2007年9月30日(财务数据未经审计)。本招募说明书更新已经本基金托管人招商银行股份有限公司复核。

一、基金管理人

(一)基金管理人概况

1、名称:长城基金管理有限公司

2、注册地址:深圳市福田区益田路6009号新世界商务中心41层

3、办公地址:深圳市福田区益田路6009号新世界商务中心41层

4、法定代表人:杨光裕

5、组织形式:有限责任公司

6、设立日期:2001年12月27日

7、电话:0755-23982338

8、传真:0755-23982328

9、联系人:于晓岚

10、客户服务电话:400-8868-666

11、注册资本:壹亿伍仟万元人民币

12、股权结构:

| 持股单位 | 占总股本比例 |

| 长城证券有限责任公司 | 47.059% |

| 中原信托投资有限公司 | 17.647% |

| 北方国际信托投资股份有限公司 | 17.647% |

| 东方证券股份有限公司 | 17.647% |

| 合计 | 100% |

(二)基金管理人主要人员情况

1、董事、监事及高管人员介绍

(1)董事

杨光裕先生,中共党员,硕士研究生毕业。历任江西省审计厅办公室主任,长城证券有限责任公司副总裁,现任长城基金管理有限公司董事长。

赵玉华先生,南开大学经济学硕士。历任君安证券有限责任公司投资银行部项目经理、总经理助理、业务董事、北京投行部副总经理,国泰君安证券股份有限公司企业融资部副总经理、常务董事、北京企业融资部董事总经理、部门负责人。现任长城证券有限责任公司投资银行委员会副主席。

杨平先生,北京大学国际MBA学历。历任北京国际信托投资公司外汇部首席交易员、加拿大蒙特利尔银行北京分行资金部和市场部高级经理、中国人民保险公司投资部投资总监、中国人保资产管理有限公司银行/外汇业务部副总经理、中国人民保险(香港)有限公司投资部总经理。现任长城证券有限责任公司总裁助理。

王国斌先生,中共党员,硕士研究生毕业。历任上海万国证券公司投资银行部融资经理、申银万国证券公司国际业务部融资经理、中国经济开发信托投资公司证券投资总经理助理、东方证券有限责任公司证券投资副总经理、总经理助理兼证券投资业务总部总经理、东方基金管理有限责任公司总裁、东方证券股份有限公司副总经理兼受托资产管理业务总部总经理,2006年9月至今任职于东方证券股份有限公司,任公司副总经理。

崔泽军先生,中共党员,硕士研究生毕业,高级会计师。历任中原信托投资有限公司财务部副经理、经理、公司副总经理,现任中原信托投资有限公司总经理。

陆妍女士,1965年生,1991年毕业于天津理工学院管理信息系统专业,获工学学士学位,1997年毕业于天津大学管理学院,获工学硕士学位。曾任天津国际信托投资公司进出口贸易咨询部部门经理、天津泰达集团证券投资部项目经理,现任北方国际信托投资股份有限公司证券管理总部总经理。

任俊杰先生,大学本科毕业。历任中国人民银行深圳分行处长、深圳金融机构同业协会首任秘书长、赛格投资有限公司(香港注册)董事总经理、祥安证券有限公司(香港联交所会员)董事、中国投资环境协会副理事长,现任深圳怀新企业投资顾问有限公司副总经理。

马原女士,中共党员,研究生毕业。历任最高人民法院法官、副庭长、庭长、副院长,中国女法官协会会长,人民大学兼职教授。

谢志华先生,中共党员,经济学博士。历任湖南国营大通湖农场教师、湘西自治州商业学校教师、北京商学院(现北京工商大学)副院长、北京工商大学校长助理。2003年至今任北京工商大学副校长。

刘杉先生,1964年生,经济学博士。曾任中华工商时报社海外部编辑、副主任、中华工商时报财经新闻部主任;中国人民银行深圳分行金融早报社总编辑。现任职于中华工商时报社,曾任总编辑助理,现任副总编辑,兼任北京工商大学教授、中国人民大学信托与基金研究所研究员。

关林戈先生,中共党员,经济学硕士。历任中国汽车贸易公司办公室主任,中共天津市委领导同志秘书,南方证券天津分公司副总经理、常务副总经理、代总经理,长城证券有限责任公司总裁助理,长城基金管理有限公司副总经理、常务副总经理,现任长城基金管理有限公司总经理。

(2)监事

阮争先生,大学本科毕业。历任黄河证券有限责任公司发行部经理,港澳信托投资有限公司信托基金部投资经理,中国电力信托投资有限公司投资基金部经理,现任中原信托投资有限公司投资管理部经理,并担任长城基金管理有限公司监事长。

罗世容女士,大学本科毕业,会计师。历任四川轻工厅盐业学校财经教研室主任,海南信托投资公司证券部主办会计,长城证券总部财务主管、长城证券总部深圳二部财务部经理,长城证券有限责任公司成都营业部副总经理兼财务部经理、深圳一部副总经理兼财务部经理、公司审计部总经理、公司审计监控部总经理,现任长城证券有限责任公司财务部副总经理。

张建辉先生,中共党员,硕士研究生毕业。历任上海浦东发展银行信托证券发行部科员,东方证券股份有限公司经济业务管理总部辽宁管理总部副总经理、总经理,现任东方证券股份有限公司资金财务管理总部总经理。

田德良先生,1966年生,2005年毕业于中央广播电视大学会计学专业,经济师。曾任职于中国建设银行天津开发区分行,任经理助理、事后总稽核。现任职于北方国际信托投资股份有限公司,曾任会计部经理助理、会计部副经理、会计部经理、监察稽核部副经理、项目评估部项目经理、业务发展总部客户经理,现任自营业务总部项目经理。

桑煜先生,中共党员,经济学学士。曾任职于中国建设银行山东日照市分行、中国建设银行山东省分行、中国建设银行总行基金托管部。2002年8月进入长城基金管理有限公司,历任市场开发部业务主管、运行保障部副总经理、运行保障部总经理,现任公司总经理助理兼市场开发部总经理。

韩刚先生,中共党员,1999年毕业于中国人民银行研究生部,经济学硕士。曾任国信证券发展研究中心研究员。2001年7月进行长城基金管理有限公司,历任研究员、长城久恒基金经理,现任基金管理部副总经理。

(3)高级管理人员

杨光裕先生,长城基金管理有限公司董事长,简历同上。

关林戈先生,长城基金管理有限公司董事、总经理,简历同上。

余骏先生,硕士研究生毕业。曾任教于中国地质大学经管学院,历任中国人民银行湖北省分行科室负责人,君安证券有限公司研究部宏观室负责人,长城证券有限责任公司营业部总经理,长城基金管理有限公司督察长兼监察稽核部总经理,现任长城基金管理有限公司副总经理兼运行保障部总经理和综合管理部总经理。

汪钦先生,中共党员,博士研究生毕业。曾就职于中国人民银行河南省分行教育处,海南港澳国际信托投资公司证券部,历任三亚东方实业股份有限公司副总经理,国信证券有限责任公司研究所所长,长城基金管理有限公司总经理助理,并先后兼任研究策划部总经理、市场开发部总经理,现任长城基金管理有限公司副总经理。

韩浩先生,硕士研究生毕业。历任长城证券有限责任公司资产管理部总经理,长城基金管理有限公司投资总监兼投资管理部总经理、“久嘉证券投资基金”基金经理、总经理助理、“长城久恒平衡型证券投资基金”基金经理,现任长城基金管理有限公司副总经理、投资总监兼基金管理部总经理。

彭洪波先生,经济学硕士,MBA,13年证券从业经验。曾就职于长城证券有限责任公司,历任深圳东园路营业部电脑部经理,公司电子商务筹备组项目经理,公司审计部技术主审。2002年3月加盟长城基金管理有限公司,历任监察稽核部业务主管、部门副经理、部门经理,现任长城基金管理有限公司督察长兼监察稽核部总经理。

2、本基金基金经理简历

杨建华先生,1969年出生,北京大学力学系理学学士,北京大学光华管理学院经济学硕士,注册会计师。曾就职于华为技术有限公司财务部、长城证券有限责任公司投资银行部。2001年10月进入长城基金管理公司基金投资部任基金经理助理;自2004年5月21日基金成立至今任“长城久泰中信标普300指数证券投资基金”基金经理;自2007年9月25日开始兼任“长城安心回报混合型证券投资基金”基金经理。

3、本基金管理人投资决策委员会成员的姓名和职务如下:

关林戈先生,投资决策委员会主席,公司董事、总经理。

韩浩先生,投资决策委员会执行委员,公司副总经理、投资总监兼基金管理部总经理。

汪钦先生,投资决策委员会委员,公司副总经理。

4、上述人员之间不存在近亲属关系。

二、基金托管人

(一)基金托管人概况

1、基本情况

名称:招商银行股份有限公司(以下简称“招商银行”)

设立日期:1987年4月8日

注册地址:深圳市深南大道7088号招商银行大厦

办公地址:深圳市深南大道7088号招商银行大厦

注册资本:147.03亿元

法定代表人:秦晓

行长:马蔚华

资产托管业务批准文号:中国证监会证监基字【2002】83 号

电话:0755—83195226

传真:0755—83195201

资产托管部信息披露负责人:姜然

2、发展概况

招商银行成立于1987年4月8日,是我国第一家完全由企业法人持股的股份制商业银行,总行设在深圳。自成立以来,招商银行先后进行了三次增资扩股,并于2002年3月成功地发行了15亿A股,4月9日在上交所挂牌(股票代码:600036),是国内第一家采用国际会计标准上市的公司。2006年9月又成功发行了22亿H股,9月22日在香港联交所挂牌交易(股票代码:3968),10月5日行使H股超额配售,共发行了24.2亿H股。截止2007年6月30日,招商银行总资产1.108万亿元人民币,核心资本净额577.94亿元人民币。

(二)基金托管人主要人员情况

秦晓先生,英国剑桥大学经济学博士,高级经济师。第十届全国政协委员,招商局集团有限公司董事长,招商银行董事长,清华大学管理学院和中国人民银行研究生部兼职教授。曾任中国国际信托投资公司总经理、副董事长,中信实业银行董事长,国家外汇管理局外汇政策顾问,国际商会中国国家委员会副主席,亚太经济合作组织工商咨询理事会(ABAC)2001年主席,第九届全国人大代表。

马蔚华先生,经济学博士,高级经济师。第十届全国人大代表,政协深圳市第四届委员会常委。招商银行董事、行长。兼任招银国际金融有限公司董事长、招商信诺人寿保险有限公司董事长、招商局集团有限公司董事、TOM在线有限公司独立董事。同时担任中国企业家协会副会长、深圳市国内银行同业公会会长、深圳上市公司协会会长、中国金融学会常务理事、中国红十字会第八届理事会常务理事和北京大学、南京大学、吉林大学、西南财经大学等十多所高校兼职教授等职。曾任中国人民银行办公厅副主任,中国人民银行计划资金司副司长,中国人民银行海南省分行行长兼国家外汇管理局海南分局局长。曾经获评"2001-CCTV中国经济年度人物"、英国《银行家》杂志(The Banker)"2004年度银行业希望之星"(Rising Stars of Banking)。

张光华先生,1957年3月出生,1983年吉林大学经济系本科毕业,1986年获吉林大学经济学硕士学位,2000年获西南财经大学经济学博士学位,高级经济师。同时担任中国金融学会常务理事,广东金融学会副会长,广东商业联合会副会长。1986年7月至1992年10月任国家外汇管理局政研室副主任、计划处处长,1992年10月至1994年6月任中国人民银行海南省分行行长助理,1994年6月至1998年11月任中国人民银行海南省分行副行长兼国家外汇管理局海南分局副局长,1998年11月至2002年9月,任中国人民银行广州分行副行长,2002年9月至2007年4月任广东发展银行行长。

夏博辉先生,男,1963年11月出生,湖南人,管理学博士(厦门大学)、教授、注册会计师。现任招商银行资产托管部总经理,财政部会计准则咨询专家、金融会计组负责人,中国会计学会理事、中国金融会计学会专家委员会委员。1992-1999年历任湖南财经学院会计系副主任、科研处副处长、科研研究生处长、科研处处长及讲师、副教授、教授,2000-2005年6月历任深圳发展银行会计出纳部总经理、财务会计部总经理、计划财会部总经理、财务执行总监等职;2005年7月,加盟招商银行。1993-1996年,受聘担任世界银行技术援助中国人民银行会计改革体系项目金融会计准则研究组中方工作组组长。曾获“全国优秀教师并授予全国优秀教师奖章”(1993)、湖南省普通高校优秀教学成果一等奖(1993)、湖南省第五届优秀社会科学成果(著作)二等奖(1999)、中国青年科技论坛二等奖(1999)。

胡家伟先生,大学本科学历,现任招商银行资产托管部副总经理。30多年银行业务及管理工作经历,已获得基金从业资格。历任招商银行总行国际业务部副总经理、招商银行蛇口支行副行长、招商银行总行单证中心主任。曾任中国银行湖北省分行国际结算处副科长、副处长、中国银行十堰分行副行长、香港南洋商业银行押汇部高级经理、香港中银集团港澳管理处业务部高级经理等职务。

三、相关服务机构

(一)销售机构

1、直销机构

名称:长城基金管理有限公司

注册地址:深圳市福田区益田路6009号新世界商务中心41层

办公地址:深圳市福田区益田路6009号新世界商务中心41层

法定代表人:杨光裕

电话:0755-23982338

传真:0755-23982328

联系人: 黄念英

客户服务电话:400-8868-666

网站:www.ccfund.com.cn

2、代销机构

(1)招商银行

注册地址:深圳市深南大道7088号招商银行大厦

法定代表人:秦晓

电话:0755-82090060

联系人:刘薇

客户服务电话:95555

网站:www.cmbchina.com

(2)中国建设银行股份有限公司

注册地址:北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼

法定代表人:郭树清

客户服务电话:95533

网站:www.ccb.com

(3)中国农业银行

注册地址:北京市海淀区复兴路甲23号

法定代表人:项俊波

电话:010-85109219

传真:010-85109219

联系人:蒋浩

客户服务电话:95599

网站:www.abchina.com

(4)中国银行股份有限公司

地址:北京市西城区复兴门内大街1号

法定代表人:肖钢

电话:010-66594905

客户服务电话:95566

公司网址:www.boc.cn

(5)交通银行股份有限公司

注册地址:上海市仙霞路18号

办公地址:上海市银城中路188号

法定代表人:蒋超良

电话:021-58781234

传真:021-58408842

联系人:曹榕

客户服务电话:95559

网址:www.bankcomm.com

(6)中国光大银行股份有限公司

注册地址:北京市西城区复兴门外大街6号光大大厦

法定代表人:王明权

电话:010-68098778

传真:010-68560661

联系人:李伟

客户服务电话:95595

网站:www.cebbank.com

(7)华夏银行股份有限公司

注册地址:北京市东城区建国门内大街22号

办公地址:北京市东城区建国门内大街22号

法定代表人:刘海燕

联系人:陈宇

电话:010-85238423

传真:010-85238680

网址:www.hxb.com.cn

(8)中信证券股份有限公司

注册地址:深圳市湖贝路1030号海龙王大厦

法定代表人:王东明

电话:010-84864818-63266

联系人:陈忠

(9)中信建投证券有限责任公司

注册地址:北京市新中街68号

办公地址:北京市朝阳门内大街188号

法定代表人:黎晓宏

电话:010-65186758

联系人:权唐

客户服务电话:4008888108

网站:www.csc108.com

(10)海通证券股份有限公司

注册地址:上海市淮海中路98号

法定代表人:王开国

电话:021-53594566

联系人:金芸

客户服务电话:021-962503

网站:www.htsec.com

(11)国泰君安证券股份有限公司

注册地址:上海市浦东新区商城路618号

办公地址:上海市延平路135号

法定代表人:祝幼一

联系人:芮敏祺

电话:021-62580818-213

传真:021-62569400

客户服务电话:4008888666

网站:www.gtja.com

(12)东方证券股份有限公司

注册地址:上海市浦东大道720 号20 层

法定代表人:王益民

联系人:吴宇

电话:021-50367888

传真:021-50366868

客户服务热线:021-962506

网站:www.dfzq.com.cn

(13)兴业证券股份有限公司

注册地址:福州市湖东路99号标力大厦

法定代表人:兰荣

电话:021-68419974

联系人:杨盛芳

网站:www.xyzq.com.cn

(14)长城证券有限责任公司

注册地址:深圳市深南大道6008号特区报业大厦14、16、17层

法定代表人:黄耀华

联系人:高峰

客户服务电话:0755-82288968

网站:www.cc168.com.cn

(15)中国银河证券股份有限公司

注册地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:朱利

联系人:郭京华

客户服务电话:8008201868

网站:www.chinastock.com.cn

(16)招商证券股份有限公司

注册地址:深圳市福田区益田路江苏大厦A座38-45层

法定代表人:宫少林

电话:0755-82943511

传真:0755-82943237

联系人:黄健

客户服务电话:4008888111、0755-26951111

网站:www.newone.com.cn

(17)天同证券有限责任公司

注册地址:山东济南市泉城路180号齐鲁国际大厦5层

法定代表人:段虎

联系电话:0531-5689888-9690

联系人:罗海涛

(18)平安证券有限责任公司

办公地址:深圳市福田区八卦岭八卦三路平安大厦三楼

法定代表人:杨秀丽

联系人:余江

电话:0755-82450826

传真:0755-82433794

客户服务电话:95511

(19)华西证券有限责任公司

注册地址:四川省成都市陕西街239号

办公地址:深圳市深南大道4001号时代金融中心18楼(深圳总部)

法定代表人:张慎修

联系人:杨玲

电话:0755-83025430

传真:0755-83025991

客户服务电话:4008-888-818

网址:www.hx168.com.cn

(20)江南证券有限责任公司

注册地址:江西省南昌市象山北路208号

法定代表人:姚江涛

联系人:方俊才

电话:0791-6794724

传真:0791-6789414

网站:www.scstock.com

(21) 国盛证券有限责任公司

注册地址:江西省南昌市永叔路15号

办公地址:江西省南昌市永叔路15号信达大厦10-13楼

法定代表人:管荣升

联系电话:0791-6285337

联系人:徐美云

网站:www.gsstock.com

(22)国信证券有限责任公司

注册地址:深圳市罗湖区红岭中路1012号国信证券大厦

法人代表人:何如

联系人:林建闽

电话:0755-82133066

传真:0755-82133302

客户服务电话:800-810-8868

公司网址:www.guosen.com.cn

(23)渤海证券有限责任公司

办公地址:天津市河西区宾水道3号

法定代表人:张志军

联系人:徐焕强

联系电话:022-28451883

网站:www.ewww.com.cn

(24)联合证券有限责任公司

注册地址:深圳市罗湖区深南东路5047号深圳发展银行大厦10、25层

法定代表人:王政

联系人:范雪玲

电话:0755-82492000

传真:0755-82492062

客户服务电话:400-8888-555、0755-25125666

网站:www.lhzq.com

(25)广州证券有限责任公司

注册地址:广州市先烈中路69号东山广场主楼5楼

法定代表人:吴志明

联系人:曾洋

电话:020-87322668

传真:020-87325036

客户服务电话:020-961303

网站:www.gzs.com.cn

(26)世纪证券有限责任公司

注册地址:深圳市深南大道7088号招商银行大厦40-42楼

办公地址:深圳市深南大道7088号招商银行大厦40-42楼

法定代表人:段强

联系人:章磊,刘军辉

电话:0755-83199511

传真:0755-83199545

客户服务电话:0755-83199511

网站:www.csco.com.cn

(27)齐鲁证券有限责任公司

注册地址:山东省济南市经十路128号

办公地址:山东省济南市经十路128号

法定代表人:李炜

电话:0531-81283728

传真:0531-81283735

联系人:傅咏梅

网址:www.qlzq.com.cn

客户服务电话:0531-82084184

(28)中信万通证券有限责任公司

注册地址:青岛市崂山区香港东路316号

办公地址:青岛市东海西路28号

法定代表人:史洁民

联系电话:0532-85022026

传真:0532-85022026

联系人:丁韶燕

公司网址:www.zxwt.com.cn

客户咨询电话:0532-96577

基金管理人可以根据情况变化增加或者减少代销机构,并另行公告。销售机构可以根据情况变化增加或者减少其销售城市、网点,并另行公告。

(二)基金注册登记人

名称:长城基金管理有限公司

注册地址:深圳市福田区益田路6009号新世界商务中心41层

办公地址:深圳市福田区益田路6009号新世界商务中心41层

法定代表人:杨光裕

电话:0755-23982338

传真:0755-23982328

联系人:杜京果

客户服务电话:400-8868-666

(三)律师事务所与经办律师

律师事务所名称:北京市金杜律师事务所

注册地址:北京市朝阳区东三环中路39号建外SOHO A座31层

负责人:王玲

经办律师:靳庆军、宋萍萍

电话:0755-22163333

传真:0755-22163380

联系人:宋萍萍

(四)会计师事务所和经办注册会计师

会计师事务所名称:深圳大华天诚会计师事务所

注册地址:深圳市福田区滨河大道5022号联合广场B座11楼

负责人:李秉心

经办注册会计师:李秉心、徐海宁

电话:0755-82900952

传真:0755-82900965

四、基金的名称

本基金名称:长城久泰中信标普300指数证券投资基金

五、基金的类型

本基金类型:契约型开放式

六、基金的投资目标

以增强指数化投资方法跟踪目标指数,分享中国经济的长期增长,在严格控制与目标指数偏离风险的前提下,力争获得超越目标指数的投资收益,谋求基金资产的长期增值。

七、基金的投资方向

本基金的股票投资部分主要投资于目标指数的成份股票,包括中信标普300指数的成份股(投资组合中持有的中信标普300指数成份股的数量不低于240只);因增强性投资而选择的其他投资品种;在不增加额外风险的前提下,还可适当投资一级市场申购的股票(包括新股与增发),以提高收益水平。

本基金债券投资部分主要投资于国债、政策性金融债。

八、基金的投资策略

1、资产配置策略

本基金为增强型指数基金,以中信标普300指数作为目标指数。除非因为分红或基金持有人赎回或申购等原因,本基金将保持相对固定的股票投资比例,通过运用深入的基本面研究及先进的数量化投资技术,控制与目标指数的跟踪误差,追求适度超越目标指数的收益。

在正常情况下,本基金投资于股票的比例为基金净资产的90~95%,现金或者到期日在一年以内的政府债券不低于基金净资产的5%。

2、股票投资策略

本基金的指数化投资采用分层抽样法,实现对中信标普300指数的跟踪,即按照中信标普300指数的行业配置比例构建投资组合,投资组合中具体股票的投资比重将以流通市值权重为基础进行调整。股票投资范围以中信标普300指数的成份股为主,少量补充流动性好、可能成为成份股的其他股票,并基于基本面研究进行有限度的优化调整。

(1)成份股调整

非成份股的入选主要基于以下原因:①有望入选中信标普300指数的准成份股;②少量为提高组合流动性而可能投资的其他品种;③新股配售得到的非成份股,本基金将在新股上市后1个月以内择机卖出此类股票。

成份股出现以下几种情况可剔除:①公司经营状况、财务状况恶化,基本面发生重大变化,导致投资价值严重降低的上市公司;②成份股中流动性太差的个股。

(2)增强性投资

指数化基础上的增强投资将通过证券选择实现。基金管理小组将对组合品种的流动性和公司基本面进行评估,根据中信标普300指数的行业配置情况,采取有限度的增强投资。

① 流动性优化

组合品种的流动性评价指标包括:股票的流通市值、股票近半年的累积换手率、单位换手率对应的当日股票价格波动幅度(B值),B=(H-L)/V/CAP,H为当日最高价,L为当日最低价,V为当日成交量,CAP为流通股本。

要求组合品种的流动性同时达到以下要求:近半年累积换手率居前4/5,近半年的累积B值居前4/5,优先选择大市值股票。

② 基本面优化

本基金基于对上市公司及行业的基本面分析对指数化投资组合进行优化,具体而言,本基金将提高具备以下一项或多项特征股票的投资权重:

A. 上市公司基本面较好,具有鲜明的竞争优势,有持续增长能力;

B. 中长期估值水平明显高于目前股价水平,在同行业中,股票相对价格偏低;

C. 预期将纳入指数的个股;

D. 包括一级市场新股在内的具有重大投资机会的非成份股。

本基金将降低具备以下一项或多项特征股票的投资权重(极端情况下可降低至零):

A. 基本面较差,缺乏核心竞争力,经营业绩下滑;

B. 中长期估值水平明显低于目前股价水平;在同行业中,股票相对价格偏高;

C. 短期内股价涨幅过高,预期短期内股价将大幅回调;

D. 其他特殊个股,例如预期将从指数中剔除的个股等。

3、债券投资策略

本基金债券投资部分以保证基金资产流动性、提高基金投资收益为主要目标,主要投资于到期日一年以内的政府债券等。

九、基金的业绩比较基准

本基金为增强型指数基金,业绩比较基准主要根据所跟踪的目标指数和投资范围来确定。本基金的业绩比较基准为95%×中信标普300指数收益率+5%×银行同业存款利率。

十、基金的风险收益特征

承担市场平均风险,获取市场平均收益。

十一、投资组合报告

本基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

本基金托管人招商银行股份有限公司根据本基金合同规定,于2007年10月19日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

本投资组合报告所载数据截至2007年9月30日,本报告中所列财务数据未经审计。

1、期末基金资产组合情况

| 序 号 | 资产项目 | 金额(元) | 占基金总资产比例(%) |

| 1 | 股票 | 2,693,688,313.44 | 90.79 |

| 2 | 债券 | 343,822.84 | 0.01 |

| 3 | 权证 | 343,181.02 | 0.01 |

| 4 | 资产支持证券 | 0.00 | 0.00 |

| 5 | 银行存款和清算备付金合计 | 248,982,424.90 | 8.39 |

| 6 | 其他资产 | 23,481,728.33 | 0.79 |

| 合计: | 2,966,839,470.53 | 100.00 |

2、期末按行业分类的股票投资组合

(1)本报告期末基金积极类股票投资按行业分类的投资组合:

| 分 类 | 市值(元) | 占基金资产净值比例(%) |

| A 农、林、牧、渔业 | 0.00 | 0.00 |

| B 采掘业 | 0.00 | 0.00 |

| C 制造业 | 0.00 | 0.00 |

| C0 食品、饮料 | 0.00 | 0.00 |

| C1 纺织、服装、皮毛 | 0.00 | 0.00 |

| C2 木材、家具 | 0.00 | 0.00 |

| C3 造纸、印刷 | 0.00 | 0.00 |

| C4 石油、化学、塑胶、塑料 | 0.00 | 0.00 |

| C5 电子 | 0.00 | 0.00 |

| C6 金属、非金属 | 0.00 | 0.00 |

| C7 机械、设备、仪表 | 0.00 | 0.00 |

| C8 医药、生物制品 | 0.00 | 0.00 |

| C99 其他制造业 | 0.00 | 0.00 |

| D 电力、煤气及水的生产和供应业 | 0.00 | 0.00 |

| E 建筑业 | 0.00 | 0.00 |

| F 交通运输、仓储业 | 0.00 | 0.00 |

| G 信息技术业 | 0.00 | 0.00 |

| H 批发和零售贸易业 | 0.00 | 0.00 |

| I 金融、保险业 | 19,008,295.00 | 0.67 |

| J 房地产业 | 0.00 | 0.00 |

| K 社会服务业 | 0.00 | 0.00 |

| L 传播与文化产业 | 0.00 | 0.00 |

| M 综合类 | 0.00 | 0.00 |

| 合 计 | 19,008,295.00 | 0.67 |

(2)本报告期末基金指数类股票投资按行业分类的投资组合:

| 分 类 | 市值(元) | 占基金资产净值比例(%) |

| A 农、林、牧、渔业 | 11,502,996.07 | 0.40 |

| B 采掘业 | 197,051,016.59 | 6.91 |

| C 制造业 | 1,032,056,473.50 | 36.20 |

| C0 食品、饮料 | 126,189,324.02 | 4.43 |

| C1 纺织、服装、皮毛 | 35,339,586.55 | 1.24 |

| C2 木材、家具 | 2,545,881.00 | 0.09 |

| C3 造纸、印刷 | 15,759,203.85 | 0.55 |

| C4 石油、化学、塑胶、塑料 | 88,794,865.30 | 3.11 |

| C5 电子 | 23,275,552.29 | 0.82 |

| C6 金属、非金属 | 403,108,198.22 | 14.14 |

| C7 机械、设备、仪表 | 269,446,614.78 | 9.45 |

| C8 医药、生物制品 | 60,278,249.43 | 2.11 |

| C99 其他制造业 | 7,318,998.06 | 0.26 |

| D 电力、煤气及水的生产和供应业 | 153,164,887.40 | 5.37 |

| E 建筑业 | 29,016,422.50 | 1.02 |

| F 交通运输、仓储业 | 188,396,254.74 | 6.61 |

| G 信息技术业 | 97,074,088.24 | 3.40 |

| H 批发和零售贸易业 | 119,226,549.36 | 4.18 |

| I 金融、保险业 | 543,400,790.08 | 19.06 |

| J 房地产业 | 177,556,993.20 | 6.23 |

| K 社会服务业 | 35,214,501.40 | 1.23 |

| L 传播与文化产业 | 15,349,742.66 | 0.54 |

| M 综合类 | 75,669,302.70 | 2.65 |

| 合 计 | 2,674,680,018.44 | 93.79 |

3、基金投资前五名股票明细

(1)本报告期末基金积极类股票投资前五名明细:

| 序 号 | 股票代码 | 股票名称 | 数量(股) | 市值(元) | 占基金资产净值比例(%) |

| 1 | 600015 | 华夏银行 | 960,500 | 19,008,295.00 | 0.67 |

(注:报告期末基金共持有一种积极投资类股票)

(2)本报告期末基金指数类股票投资前五名明细:

| 序 号 | 股票代码 | 股票名称 | 数量(股) | 市值(元) | 占基金资产净值比例(%) |

| 1 | 600030 | 中信证券 | 1,146,680 | 110,895,422.80 | 3.89 |

| 2 | 600000 | 浦发银行 | 1,971,191 | 103,487,527.50 | 3.63 |

| 3 | 600016 | 民生银行 | 4,906,484 | 77,571,512.04 | 2.72 |

| 4 | 000002 | 万 科A | 2,555,142 | 77,165,288.40 | 2.71 |

| 5 | 601318 | 中国平安 | 445,793 | 60,159,765.35 | 2.11 |

4、按券种分类的债券组合

| 序 号 | 债券类别 | 市值(元) | 占基金资产净值比例(%) |

| 1 | 国债 | 0.00 | 0.00 |

| 2 | 金融债 | 0.00 | 0.00 |

| 3 | 企业债 | 343,822.84 | 0.01 |

| 4 | 可转换债 | 0.00 | 0.00 |

| 5 | 央行票据 | 0.00 | 0.00 |

| 合 计: | 343,822.84 | 0.01 |

5、基金投资前五名债券明细

| 序 号 | 债券代码 | 债券名称 | 市值(元) | 占基金资产净值比例(%) |

| 1 | 115002 | 国安债1 | 343,822.84 | 0.01 |

(注:报告期末基金共持有一种债券)

6、报告期末按市值占基金资产净值比例大小排序的前十名资产支持证券明细:

本基金本报告期末未持有资产支持证券。

7、投资组合报告附注

(1)本报告期内基金投资的前十名证券的发行主体未被监管部门立案调查,或在报告编制日前一年内受到过公开谴责、处罚。

(2)基金投资的前十名股票中,未有投资于超出基金合同规定备选股票库之外股票。

(3)其他资产的构成:

| 序 号 | 项目 | 金额(元) |

| 1 | 交易保证金 | 1,016,394.61 |

| 2 | 应收证券清算款 | 0.00 |

| 3 | 应收利息 | 109,738.73 |

| 4 | 应收股利 | 0.00 |

| 5 | 应收申购款 | 22,355,594.99 |

| 6 | 其他应收款 | 0.00 |

| 合 计: | 23,481,728.33 |

(4)本基金本期未持有处于转股期的可转换债券

(5)本基金本报告期内权证投资情况:

| 权证代码 | 权证名称 | 获得认购(沽)权证数量(份) | 期间买入数量(份) | 成本总额(元) | 期间卖出数量(份) | 卖出收入(元) | 期末数量(份) | 期末市值(元) | 期末市值占净值比例(%) |

| 031005 | 国安GAC1 | 27,356 | 0 | 149,231.18 | 0 | 0.00 | 27,356 | 343,181.02 | 0.01 |

| 031003 | 深发SFC1 | 0 | 0 | 0.00 | 159,087 | 24,115.73 | 0 | 0.00 | 0.00 |

| 031004 | 深发SFC2 | 0 | 0 | 0.00 | 79,543 | 5,170.29 | 0 | 0.00 | 0.00 |

注:本基金本报告期内投资的上述权证为投资分离交易的可转换公司债券获得发行人派发的认股权证及股权分置改革对价支付,非基金主动投资。

十二、基金的业绩

过往一定阶段长城久泰中信标普300指数证券投资基金净值增长率与同期业绩比较基准收益率的比较(数据截止日为2007年9月30日):

| 阶段 | 净值增长率① | 净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 2004年 | -9.20% | 0.96% | -11.29% | 1.01% | 2.09% | -0.05% |

| 2005年 | -3.61% | 1.23% | -8.25% | 1.26% | 4.64% | -0.03% |

| 2006年 | 135.48% | 1.30% | 114.36% | 1.33% | 21.12% | -0.03% |

| 2007年1月1日至6月30日 | 82.05% | 2.32% | 80.15% | 2.38% | 1.90% | -0.06% |

| 基金合同生效至今 | 429.58% | 1.51% | 351.15% | 1.54% | 78.43% | -0.03% |

基金的过往业绩并不预示其未来表现,基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。

十三、基金的费用概览

(一)与基金运作有关的费用

1、基金费用的种类

(1)基金管理人的管理费;

(2)基金托管人的托管费;

(3)证券交易费用;

(4)基金法定信息披露费用;

(5)基金持有人大会费用;

(6)与基金相关的会计师费和律师费;

(7)按照国家有关规定可以列入的其它费用。

2、基金费用计提方法、计提标准和支付方式

(1)基金管理人的管理费

① 基金管理人的管理费

基金管理费按前一日基金资产净值的0.98%年费率计算。计算方法如下:

H=E×0.98%÷当年天数

H为每日应支付的基金管理费

E为前一日的基金资产净值

基金管理费每日计提,逐日累计至每个月月末,按月支付,由基金管理人向基金托管人发送基金管理费划付指令,基金托管人复核后于次月前5个工作日内从基金资产中一次性支付给基金管理人,若遇法定节假日、休息日等,支付日期顺延。

② 基金托管人的托管费

基金托管费按前一日的基金资产净值的2%。的年费率计提。计算方法如下:

H=E×2%。÷当年天数

H为每日应计提的基金托管费

E为前一日的基金资产净值

基金托管费每日计算,逐日累计至每月月末,按月支付。由基金管理人向基金托管人发送基金托管费划付指令,基金托管人复核后于次月前5个工作日内从基金资产中一次性支付给基金托管人。若遇法定节假日、休息日等,支付日期顺延。

③ 上述(一)中(3)至(7)项费用由基金托管人根据其他有关法规及相应协议的规定,按费用实际支出金额支付,列入当期基金费用。

3、不列入基金费用的项目

基金管理人和基金托管人因未履行或未完全履行义务导致的费用支出或基金资产的损失,以及处理与基金运作无关的事项发生的费用等不列入基金费用。

4、基金管理人和基金托管人可磋商酌情调低基金管理费和基金托管费,此项调整不需要基金份额持有人大会决议通过。

(二)与基金销售有关的费用

1、申购费

申购费用由基金申购人承担,归基金管理人及代销机构所有,主要用于本基金的市场推广、销售等各项费用。

(1)前端申购费

| 申购金额(元) | 申购费率 |

| 1,000≤M<100万 | 1.5% |

| 100万≤M<500万元 | 1.2% |

| 500万≤M<1000万元 | 0.6% |

| 1000万元≤M | 每笔收取固定费用1000元 |

申购份额的计算方式:

本基金的申购金额包括申购费用和净申购金额。其中,

净申购金额=申购金额/(1+申购费率),对于1000万元(含)以上的申购,净申购金额=申购金额-固定申购费金额

申购费用=申购金额-净申购金额

申购份额=净申购金额/T日基金份额净值

例一、某投资者投资5,000元申购本基金,对应费率为1.5%,假设申购当日基金份额净值为1.0660元,则其可得到的申购份额为:

净申购金额=5,000/(1+1.5%)=4,926.11元

申购费用=5,000-4,926.11=73.89元

申购份额=4,926.11/1.0660=4,621.12份

即:投资者投资5,000元申购本基金,假设申购当日基金份额净值为1.0660元,则可得到4,621.12份基金份额。

例二、某投资者投资100万元申购本基金,若对应费率为1.2%,假设申购当日基金份额净值仍为1.0660元,则其可得到的申购份额为:

净申购金额=1,000,000/(1+1.2%)=988,142.29元

申购费用=1,000,000-988,142.29=11,857.71元

申购份额=988,142.29/1.0660=926,962.75份

即:投资者投资100万元申购本基金,假设申购当日基金份额净值也是1.066元,则可得到926,962.75份基金份额。

(2)后端申购费

| 持有基金时间 | 后端申购费率 |

| 1年以内 | 1.6% |

| 满1年不满2年 | 1.3% |

| 满2年不满3年 | 1.0% |

| 满3年不满4年 | 0.7% |

| 满4年不满5年 | 0.4% |

| 满5年后 | 0 |

注: 以上的持有基金的起始时间为投资者申购确认之日。

后端申购费的计算基数为本次要赎回的基金份额在当初购买时所需的申购金额,计算方法为:当初购买本次赎回份额的申购资金总额-申购资金总额/(1+后端申购费率)。

本基金网上直销申购费率(目前仅适用于前端收费)按标准费率的6折执行,详细费率标准请查阅基金管理人网上交易平台相关业务规则。

2、赎回费

(1)赎回费率为赎回金额的0.5%,赎回费用由基金赎回人承担。自2004年7月1日起将赎回费用中归入基金资产部分的比例提高到赎回费用总额的25%,其余部分作为注册登记费和其他手续费支出。

(2)基金赎回支付金额的计算

本基金的赎回支付金额为赎回金额扣减赎回费用。其中:

赎回金额 = 赎回当日基金份额净值×赎回份额

赎回费用 = 赎回当日基金份额净值×赎回份额×赎回费率

赎回支付金额 = 赎回金额–赎回费

例三,某投资者赎回本基金1万份基金份额,赎回费率为0.5%,假设赎回当日基金份额净值是1.066元,则可得到的赎回支付金额为:

赎回金额 = 1.066×10,000 = 10,660

赎回费用 = 1.066×10,000×0.5% = 53.30元

赎回支付金额 = 10660–53.30 = 10,606.70元

即:投资者赎回本基金1万份基金份额,假设赎回当日基金份额净值是1.066元,则其可得到的赎回支付金额为10,606.70元。

3、转换费

基金管理人已开通本基金与长城货币基金、长城久恒基金的转换业务,基金转换费如下:

本基金与长城货币基金的转换:

(1)基金转换费:无。

(2)转出基金费用:按转出基金正常赎回时应收的赎回费收取费用。

(3)转入基金费用:按照转入基金与转出基金申购费费率之间的差额收取申购费补差费用,细则如下:

①长城货币基金转换为本基金前端收费

对于单笔转换金额在1000万以下的,按照本基金的前端申购费率收取申购费补差费用,对于单笔转换金额在1000万以上(含1000万元)的,单笔收取申购费补差费用1000元。

②本基金转换为长城货币基金的

因长城货币基金申购费和赎回费为0,转换时等同于正常申购长城货币基金。

长城久恒基金与本基金的转换:

(1)对于单笔申购金额在1000万以下的,由长城久恒基金转换为本基金,转换费率为0.3%(为申购费补差费用),对于单笔申购金额在1000万以上(含1000万元)的,由长城久恒基金转换为本基金,不收取转换费。基金转换不收取转出基金的赎回费,若转出份额为“后端收费”,在转换时也不收取后端申购费。

(2)本基金转换为长城久恒基金,转换费率为0,且不收取转出基金的赎回费,若转出份额为“后端收费”,转换时也不收取后端申购费。

(三)基金税收

本基金运作过程中的各类纳税主体,依照国家法律法规的规定,履行纳税义务。

十四、对招募说明书更新部分的说明

本基金管理人根据《中华人民共和国证券投资基金法》(以下简称《基金法》)、《证券投资基金运作管理办法》(以下简称《运作管理办法》)、《证券投资基金销售管理办法》(以下简称《销售管理办法》)、《证券投资基金信息披露管理办法》(以下简称《信息披露办法》)及其他有关法律法规的要求和《长城久泰中信标普300指数证券投资基金合同》,结合本基金管理人对基金实施的投资管理活动,于2007年12月对原《长城久泰中信标普300指数证券投资基金招募说明书(更新)》(2007年6月版)进行了更新,更新的主要内容如下:

1、在“重要提示”中更新了此次报告截止时间:“本招募说明书所载内容截止日为2007年11月20日,有关财务数据和净值表现截止日为2007年9月30日。”

2、在第三部分“基金管理人”中,更新了基金管理人的联系电话、注册资本;更换了部分董事人员资料;更新了基金经理的资料。

3、在第四部分“基金托管人”中,更新了基金托管人基本情况、发展概况、基金托管业务经营情况等相关内容。

4、在第五部分“相关服务机构”中,更新了原有服务机构的资料;新增了七家代销机构:中国农业银行、中国银行股份有限公司、交通银行股份有限公司、中国光大银行股份有限公司、华夏银行股份有限公司、齐鲁证券和中信万通证券。

5、在第八部分“基金的投资管理”中,更新了投资组合报告内容,披露截至2007年9月30日止的数据。

6、在第九部分“基金的业绩”,披露了截至2007年9月30日止本基金的业绩数据。

7、在第十一部分“基金财产估值”中,根据新《企业会计准则》的精神,修改了基金资产估值方面的内容。

8、在第十三部分“基金的费用与税收”,补充说明了申购费用的收取方式和使用方式内容。

9、在第十九部分“基金托管协议的内容摘要”中,根据最新修订的托管协议,更新了基金资产估值方面的内容。

10、在第二十一“其他应披露的事项”,披露了本期已刊登的公告内容。

长城基金管理有限公司

二○○七年十二月二十八日